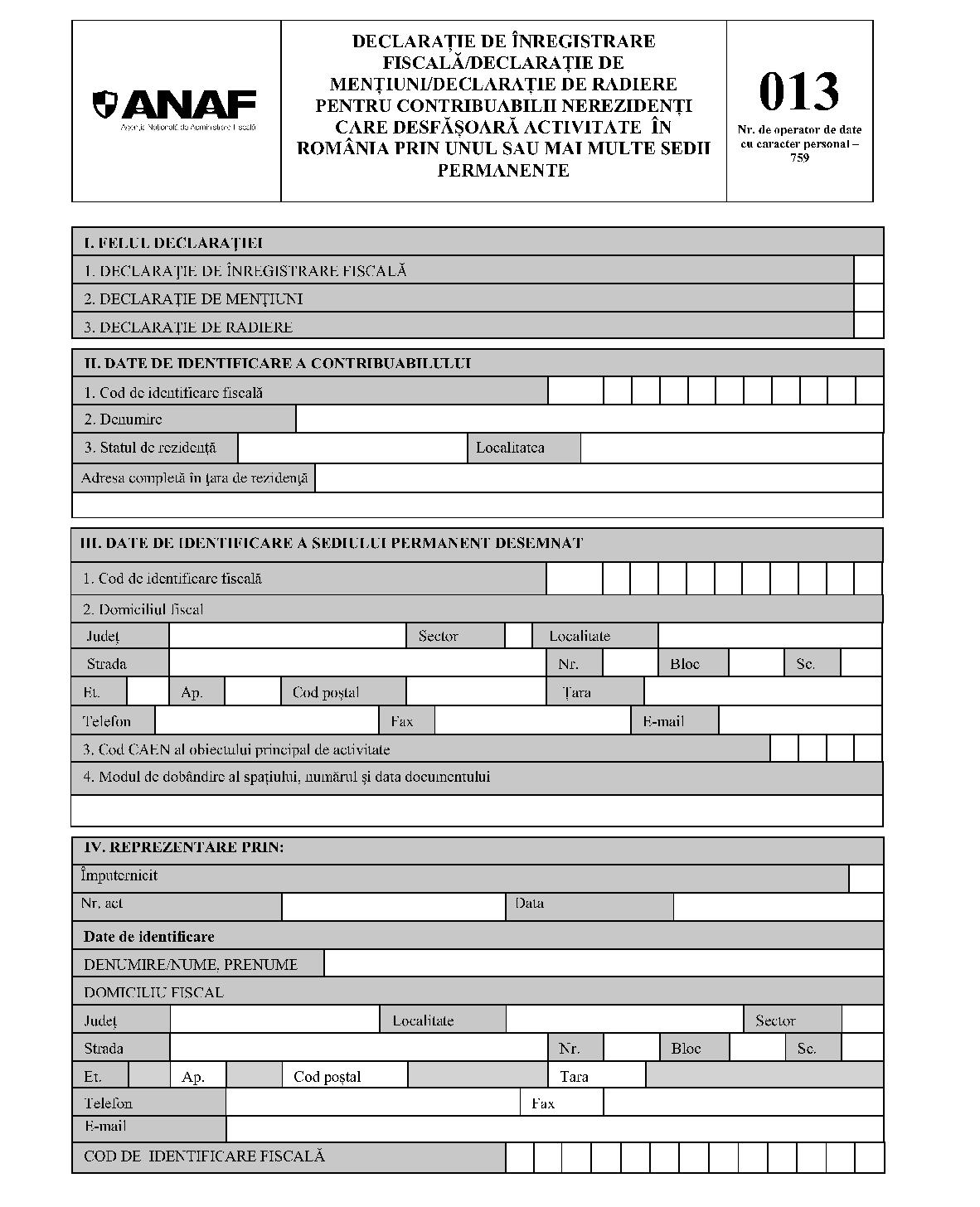

În temeiul dispoziţiilor art. 342 alin. (1) şi (4) din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare, şi art. 11 alin. (3) din Hotărârea Guvernului nr. 520/2013 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare,având în vedere prevederile art. 86, 88, 89, 90 şi art. 91 alin. (4) din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare, precum şi Avizul conform al Ministerului Finanţelor Publice comunicat prin Adresa nr. 736.688 din 20.12.2017,preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul I Anexa nr. 2 la Ordinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 3.140/2016 pentru aprobarea Procedurii de înregistrare fiscală a contribuabililor nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente, precum şi a modelului şi conţinutului formularului 013 „Declaraţie de înregistrare fiscală/Declaraţie de menţiuni/Declaraţie de radiere pentru contribuabilii nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente", publicat în Monitorul Oficial al României, Partea I, nr. 893 din 8 noiembrie 2016, se modifică şi se înlocuieşte cu anexa care face parte integrantă din prezentul ordin. Articolul II(1) Contribuţia asiguratorie pentru muncă se înscrie, cu data de 1 ianuarie 2018, în vectorul fiscal al contribuabililor care, la data de 31 decembrie 2017, au calitatea de angajatori sau sunt asimilaţi acestora.(2) Modificarea vectorului fiscal se realizează, din iniţiativa organului fiscal competent, până la data de 15 ianuarie 2018. Articolul IIIPrezentul ordin se publică în Monitorul Oficial al României, Partea I, şi intră în vigoare la data de 1 ianuarie 2018. Articolul IV Direcţia generală proceduri pentru administrarea veniturilor, Direcţia generală de tehnologia informaţiei, Direcţia generală de administrare a marilor contribuabili, precum şi direcţiile generale regionale ale finanţelor publice şi unităţile fiscale subordonate vor duce la îndeplinire prevederile prezentului ordin.Preşedintele Agenţiei Naţionale de Administrare Fiscală,Mirela Călugăreanu.ANEXĂ*) *) Formularul prevăzut în anexă este reprodus în facsimil.(Anexa nr. 2 la Ordinul nr. 3.140/2016)

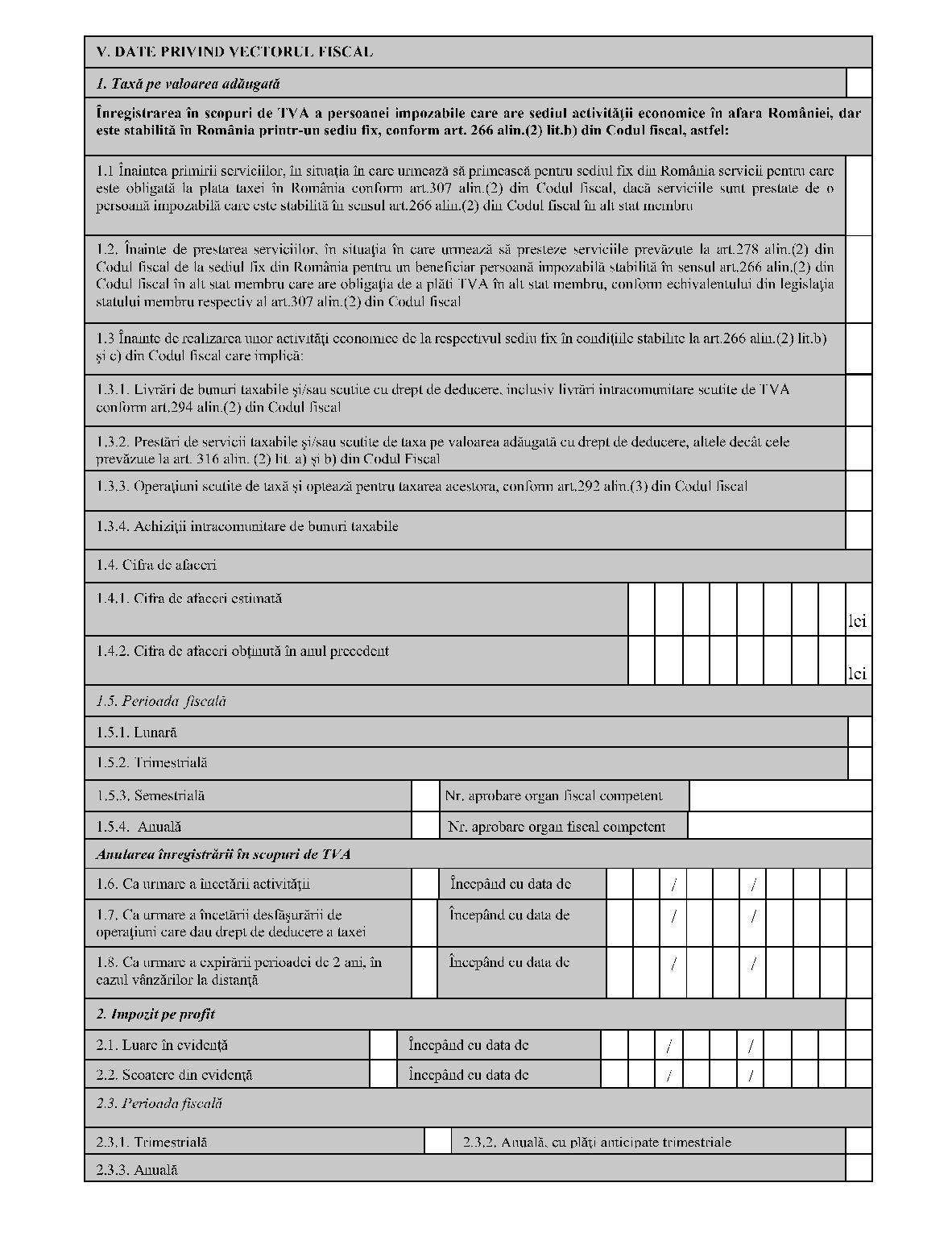

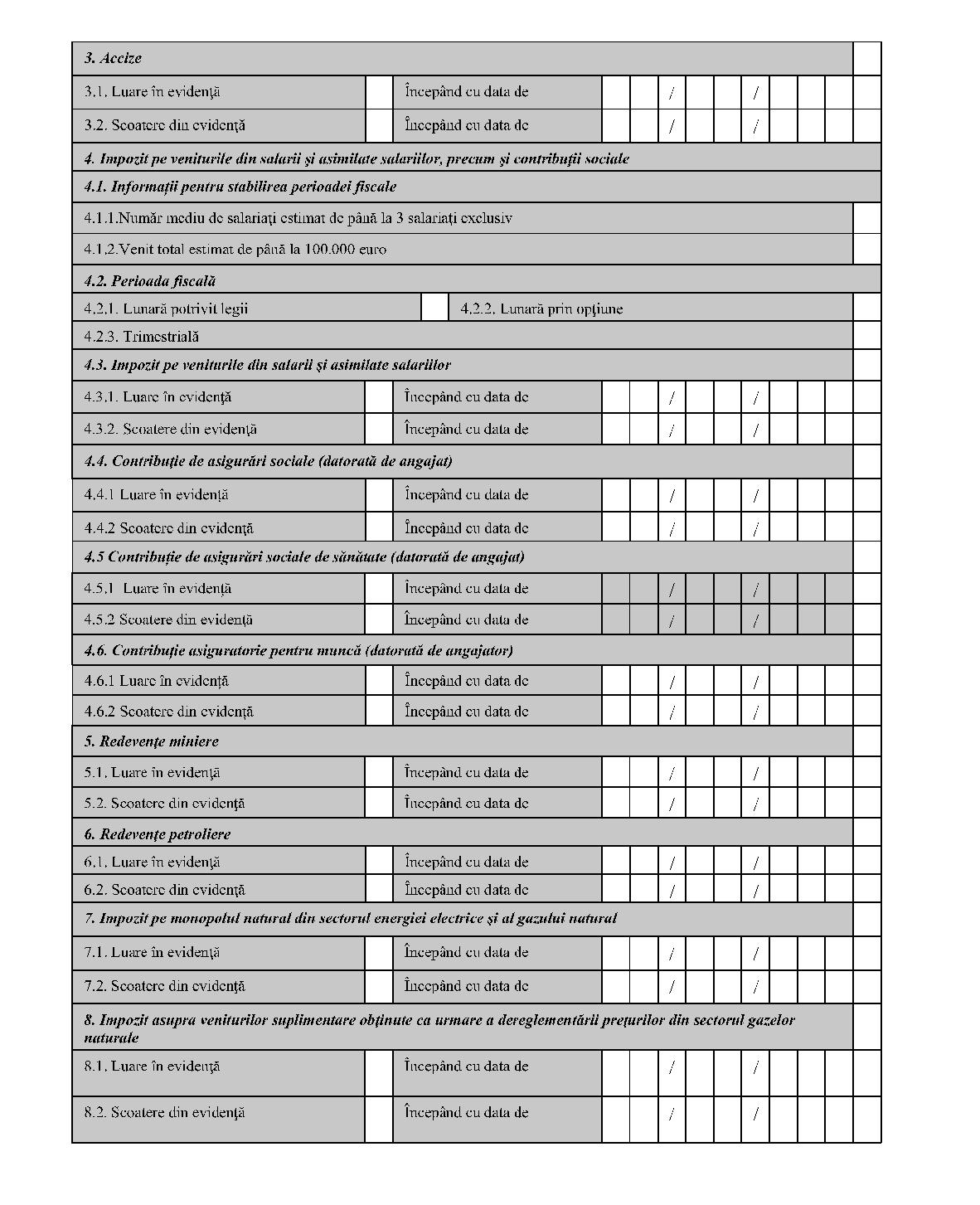

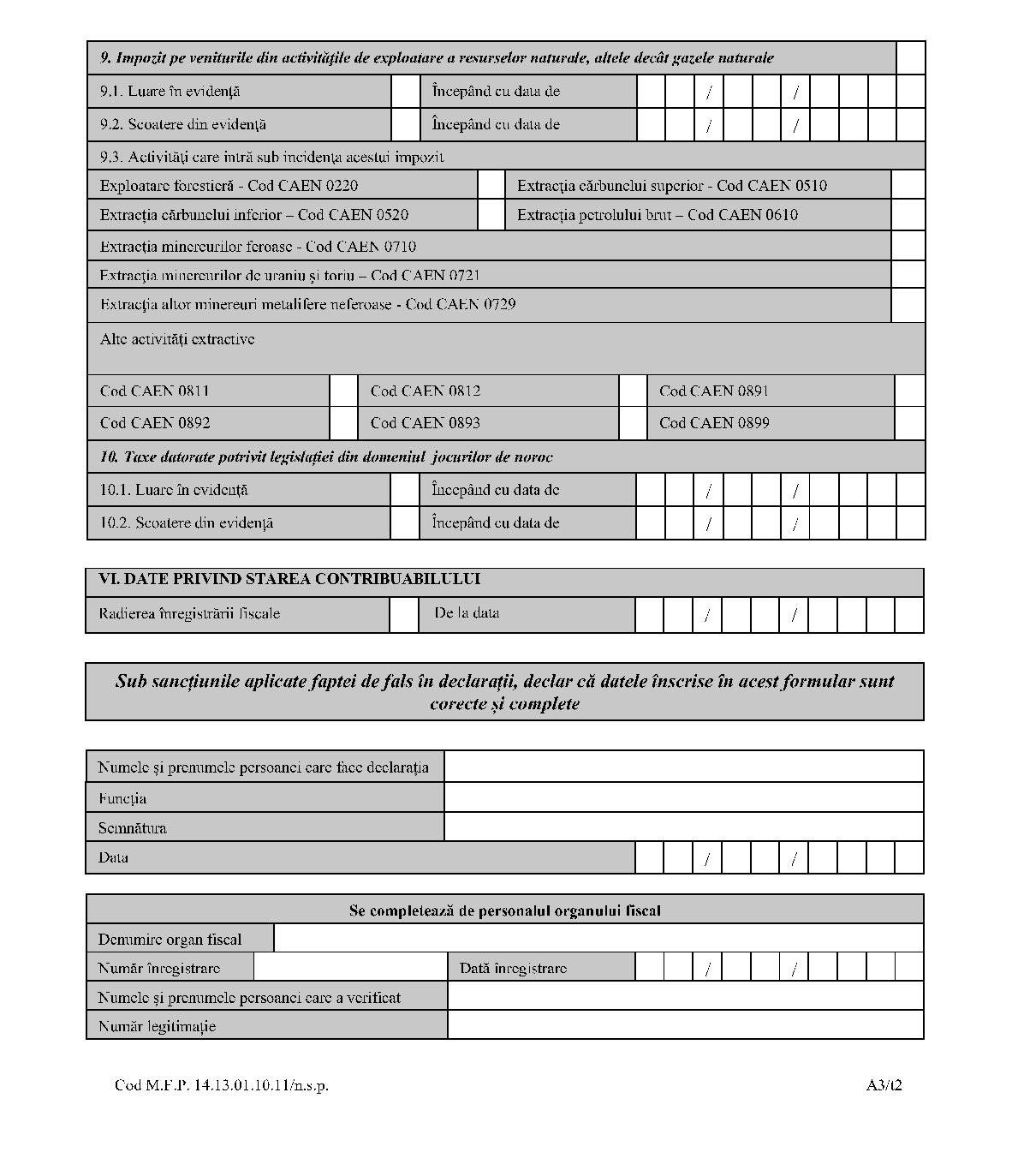

INSTRUCŢIUNI de completare a formularului (013) „Declaraţie de înregistrare fiscală/Declaraţie de menţiuni/ Declaraţie de radiere pentru contribuabilii nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente" Depunerea declaraţiei Declaraţia de înregistrare fiscală/Declaraţia de menţiuni/ Declaraţia de radiere pentru contribuabilii nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente, denumită în continuare declaraţie, se completează şi se depune de către contribuabilii nerezidenţi care desfăşoară activităţi pe teritoriul României prin unul sau mai multe sedii permanente. Declaraţia se completează cu ocazia primei înregistrări fiscale, de regulă cu ocazia declarării primului sediu permanent pe teritoriul României, declaraţia de menţiuni se completează ori de câte ori se modifică datele declarate anterior, iar declaraţia de radiere se completează cu ocazia radierii înregistrării fiscale. Declaraţia se depune, direct sau prin împuternicit, la registratura organului fiscal competent ori la poştă prin scrisoare recomandată, la termenele stabilite de legislaţia în vigoare. Organul fiscal competent este organul fiscal în a cărui rază teritorială se află sediul permanent desemnat. Declaraţia se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect, toate datele prevăzute de formular. Un exemplar al declaraţiei se depune la organul fiscal competent şi un exemplar se păstrează de contribuabil. Atenţie! În situaţia în care contribuabilul nerezident desfăşoară activităţi în România şi prin sedii fixe potrivit titlului VII din Codul fiscal, iar sediul fix desemnat să îndeplinească obligaţiile contribuabilului nerezident, prevăzute de titlul VII din Codul fiscal, constituie şi sediu permanent în sensul art. 8 din Codul fiscal, atunci sediul fix este şi sediul permanent desemnat pentru îndeplinirea obligaţiilor prevăzute de titlul II din Codul fiscal. Completarea declaraţiei I. FELUL DECLARAŢIEI Se marchează cu „X" pct. 1, 2 sau 3, după caz. Atenţie! În cazul declaraţiei de menţiuni/declaraţiei de radiere se completează toate rubricile formularului cu datele valabile la momentul declarării, indiferent dacă acestea au mai fost declarate. II. DATE DE IDENTIFICARE A CONTRIBUABILULUI Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/declaraţia de radiere este completată de către împuternicit, se înscrie codul de înregistrare fiscală al contribuabilului pe care îl reprezintă. Rândul 2. Denumire Se completează cu denumirea contribuabilului. Rândul 3. Statul de rezidenţă Se completează cu adresa contribuabilului din statul de rezidenţă. III. DATE DE IDENTIFICARE A SEDIULUI PERMANENT DESEMNAT Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/declaraţia de radiere este completată de către împuternicit, se înscrie codul de identificare fiscală al sediului permanent desemnat, în situaţia în care acesta îndeplineşte condiţiile prevăzute de lege pentru a fi plătitor de salarii şi venituri asimilate salariilor. Rândul 2. Domiciliu fiscal Se completează cu adresa domiciliului fiscal al sediului permanent desemnat. Atenţie! În cazul în care declaraţia este completată de către împuternicitul contribuabilului, se vor trece datele de identificare ale sediului permanent desemnat. Rândul 3. Cod CAEN al obiectului principal de activitate Se înscrie codul CAEN al obiectului principal de activitate desfăşurată de sediul permanent desemnat. Rândul 4. Modul de dobândire al spaţiului, numărul şi data documentului Se înscrie, după caz, tipul documentului care atestă modul de dobândire al spaţiului, precum şi numărul şi data acestuia. IV. REPREZENTARE PRIN: Se marchează cu „X" în cazul în care, în relaţiile cu organul fiscal, contribuabilul este reprezentat prin împuternicit şi se înscriu numărul şi data înregistrării la organul fiscal, de către împuternicit, a actului de împuternicire, în original sau în copie legalizată. Date de identificare Se completează cu datele de identificare ale împuternicitului. V. DATE PRIVIND VECTORUL FISCAL Rândul 1. Taxă pe valoarea adăugată Se marchează cu „X" de către contribuabilii care solicită înregistrarea ca persoană impozabilă în scopuri de TVA. Înregistrarea în scopuri de TVA, conform art. 316 alin. (2) din Codul fiscal, a persoanei impozabile care are sediul activităţii economice în afara României, dar este stabilită în România printr-un sediu fix, conform art. 266 alin. (2) lit. b) din Codul fiscal. Se completează de persoanele impozabile care au sediul activităţii economice în afara României, dar sunt stabilite în România printr-unul sau mai multe sedii fixe, conform art. 266 alin. (2) lit. b) din Codul fiscal, astfel: Rândul 1.1. În situaţia în care urmează să primească pentru sediul fix din România servicii pentru care este obligată la plata taxei în România conform art. 307 alin. (2) din Codul fiscal, dacă serviciile sunt prestate de o persoană impozabilă care este stabilită în sensul art. 266 alin. (2) din Codul fiscal în alt stat membru, înaintea primirii serviciilor; Rândul 1.2. În situaţia în care urmează să presteze serviciile prevăzute la art. 278 alin. (2) din Codul fiscal de la sediul fix din România pentru un beneficiar persoană impozabilă stabilită în sensul art. 266 alin. (2) din Codul fiscal în alt stat membru care are obligaţia de a plăti TVA în alt stat membru, conform echivalentului din legislaţia statului membru, respectiv al art. 307 alin. (2) din Codul fiscal, înainte de prestarea serviciilor; Rândul 1.3. Înainte de realizarea unor activităţi economice de la respectivul sediu fix în condiţiile stabilite la art. 266 alin. (2) lit. b) şi c) din Codul fiscal care implică: Rândul 1.3.1. Livrări de bunuri taxabile şi/sau scutite cu drept de deducere, inclusiv livrări intracomunitare scutite de TVA conform art. 294 alin. (2) din Codul fiscal; Rândul 1.3.2. Prestări de servicii taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere, altele decât cele prevăzute la art. 316 alin. (2) lit. a) şi b) din Codul fiscal; Rândul 1.3.3. Operaţiuni scutite de taxă şi optează pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal; Rândul 1.3.4. Achiziţii intracomunitare de bunuri taxabile Rândul 1.4. Cifra de afaceri Rândul 1.4.1. Se completează la înregistrarea iniţială a contribuabilului, înscriindu-se cifra de afaceri pe care contribuabilul preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic, din operaţiuni taxabile şi/sau scutite cu drept de deducere. Rândul 1.4.2. Se completează numai dacă, urmare a stabilirii cifrei de afaceri realizate în anul precedent, se modifică perioada fiscală. Rândul 1.5. Perioada fiscală Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării în scopuri de T.V.A. În cazul în care contribuabilul foloseşte, ca perioadă fiscală, semestrul sau anul calendaristic, se va înscrie numărul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale. Anularea înregistrării în scopuri de TVA Rândul 1.6. Se completează în cazul în care se solicită scoaterea din evidenţă a contribuabilului în cazul în care nu mai realizează livrări de bunuri, prestări de servicii, achiziţii sau livrări intracomunitare de bunuri în România pentru care plata taxei se face în România. Rândul 1.7. Se completează în situaţia în care se solicită scoaterea din evidenţă a contribuabilului în cazul în care nu mai desfăşoară operaţiuni care dau drept de deducere a taxei. Rândul 1.8. Se completează în cazul în care nu se depăşeşte plafonul pentru vânzările la distanţă în al doilea an calendaristic consecutiv. Rândul 2. Impozit pe profit La înregistrarea iniţială se marchează cu „X" numai de către contribuabilii care, potrivit legii, au obligaţia să declare acest impozit. Rândurile 2.1 şi 2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândurile 2.3.1 - 2.3.3. Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării. Rândul 3. Accize La înregistrarea iniţială se marchează cu „X" de către contribuabilii care, conform legilor în vigoare, devin plătitori de accize. Rândurile 3.1 şi 3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 4. Impozit pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale Rândul 4.1. Informaţii pentru stabilirea perioadei fiscale: Rândul 4.1.1 „Număr mediu de salariaţi estimat de până la 3 salariaţi exclusiv" şi rândul 4.1.2 „Venit total estimat de până la 100.000 euro" se marchează de către contribuabilii prevăzuţi la art. 147 alin. (10) din Codul fiscal, care se înfiinţează în cursul anului şi care estimează că, în cursul anului, vor avea un număr mediu de până la 3 salariaţi exclusiv şi, după caz, urmează să realizeze un venit total de până la 100.000 euro. Rândul 4.2. Perioada fiscală: Rândul 4.2.1 se marchează cu „X" de contribuabilii care au obligaţia de a declara lunar impozitul pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale, potrivit legii. Rândul 4.2.2 se marchează cu „X" de contribuabilii care îndeplinesc condiţiile de la art. 147 alin. (8) din Codul fiscal şi care optează pentru declararea lunară a impozitului pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale, potrivit legii. Atenţie! Rândul 4.2.2 „Lunară prin opţiune" se marchează de contribuabilii care optează, până la data de 31 ianuarie inclusiv, pentru declararea lunară a impozitului pe veniturile din salarii şi asimilate salariilor, precum şi a contribuţiilor sociale. Rândul 4.2.3 se marchează cu „X" de contribuabilii prevăzuţi la art. 147 alin. (4) din Codul fiscal. Rândul 4.3. Impozit pe veniturile din salarii şi asimilate salariilor Se marchează cu „X" numai de contribuabilii care au obligaţia de declarare a impozitului pe veniturile din salarii şi asimilate salariilor. Rândurile 4.3.1 şi 4.3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 4.4. Contribuţie de asigurări sociale (datorată de angajat) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.4.1 şi 4.4.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 4.5. Contribuţie de asigurări sociale de sănătate (datorată de angajat) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.5.1 şi 4.5.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 4.6. Contribuţie asiguratorie pentru muncă (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.6.1 şi 4.6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5. Redevenţe miniere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 5.1 şi 5.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 6. Redevenţe petroliere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 6.1 şi 6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 7. Impozit pe monopolul natural din sectorul energiei electrice şi al gazului natural Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 5/2013 privind stabilirea unor măsuri speciale de impozitare a activităţilor cu caracter de monopol natural din sectorul energiei electrice şi al gazului natural, cu modificările ulterioare. Rândurile 7.1 şi 7.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 8. Impozit asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 7/2013 privind instituirea impozitului asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale, cu modificările şi completările ulterioare. Rândurile 8.1 şi 8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9. Impozit pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 6/2013 privind instituirea unor măsuri speciale pentru impozitarea exploatării resurselor naturale, altele decât gazele naturale, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândurile 9.1 şi 9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X" codul CAEN care intră sub incidenţa impozitului pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale, prevăzut în Ordonanţa Guvernului nr. 6/2013, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândul 10. Taxe datorate potrivit legislaţiei din domeniul jocurilor de noroc Se marchează cu „X" numai de contribuabilii nerezidenţi care desfăşoară activitatea în România prin unul sau mai multe sedii permanente şi care, potrivit legii din domeniul jocurilor de noroc, au obligaţia să declarare această taxă. Rândurile 10.1 şi 10.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. VI. DATE PRIVIND STAREA CONTRIBUABILULUI Rândul „Radierea înregistrării fiscale" se marchează „X" şi se înscrie data radierii înregistrării fiscale. Atenţie! Declaraţia de radiere va fi însoţită de actul doveditor referitor la încetarea calităţii de subiect de drept fiscal, precum şi de certificatul de înregistrare fiscală, în vederea anulării acestuia. ANEXĂ la Formularul 013 LISTA sediilor permanente înregistrate fiscal, care îndeplinesc condiţiile prevăzute de lege pentru a fi plătitoare de salarii şi venituri asimilate salariilor

INSTRUCŢIUNI de completare a formularului (013) „Declaraţie de înregistrare fiscală/Declaraţie de menţiuni/ Declaraţie de radiere pentru contribuabilii nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente" Depunerea declaraţiei Declaraţia de înregistrare fiscală/Declaraţia de menţiuni/ Declaraţia de radiere pentru contribuabilii nerezidenţi care desfăşoară activitate în România prin unul sau mai multe sedii permanente, denumită în continuare declaraţie, se completează şi se depune de către contribuabilii nerezidenţi care desfăşoară activităţi pe teritoriul României prin unul sau mai multe sedii permanente. Declaraţia se completează cu ocazia primei înregistrări fiscale, de regulă cu ocazia declarării primului sediu permanent pe teritoriul României, declaraţia de menţiuni se completează ori de câte ori se modifică datele declarate anterior, iar declaraţia de radiere se completează cu ocazia radierii înregistrării fiscale. Declaraţia se depune, direct sau prin împuternicit, la registratura organului fiscal competent ori la poştă prin scrisoare recomandată, la termenele stabilite de legislaţia în vigoare. Organul fiscal competent este organul fiscal în a cărui rază teritorială se află sediul permanent desemnat. Declaraţia se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect, toate datele prevăzute de formular. Un exemplar al declaraţiei se depune la organul fiscal competent şi un exemplar se păstrează de contribuabil. Atenţie! În situaţia în care contribuabilul nerezident desfăşoară activităţi în România şi prin sedii fixe potrivit titlului VII din Codul fiscal, iar sediul fix desemnat să îndeplinească obligaţiile contribuabilului nerezident, prevăzute de titlul VII din Codul fiscal, constituie şi sediu permanent în sensul art. 8 din Codul fiscal, atunci sediul fix este şi sediul permanent desemnat pentru îndeplinirea obligaţiilor prevăzute de titlul II din Codul fiscal. Completarea declaraţiei I. FELUL DECLARAŢIEI Se marchează cu „X" pct. 1, 2 sau 3, după caz. Atenţie! În cazul declaraţiei de menţiuni/declaraţiei de radiere se completează toate rubricile formularului cu datele valabile la momentul declarării, indiferent dacă acestea au mai fost declarate. II. DATE DE IDENTIFICARE A CONTRIBUABILULUI Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/declaraţia de radiere este completată de către împuternicit, se înscrie codul de înregistrare fiscală al contribuabilului pe care îl reprezintă. Rândul 2. Denumire Se completează cu denumirea contribuabilului. Rândul 3. Statul de rezidenţă Se completează cu adresa contribuabilului din statul de rezidenţă. III. DATE DE IDENTIFICARE A SEDIULUI PERMANENT DESEMNAT Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/declaraţia de radiere este completată de către împuternicit, se înscrie codul de identificare fiscală al sediului permanent desemnat, în situaţia în care acesta îndeplineşte condiţiile prevăzute de lege pentru a fi plătitor de salarii şi venituri asimilate salariilor. Rândul 2. Domiciliu fiscal Se completează cu adresa domiciliului fiscal al sediului permanent desemnat. Atenţie! În cazul în care declaraţia este completată de către împuternicitul contribuabilului, se vor trece datele de identificare ale sediului permanent desemnat. Rândul 3. Cod CAEN al obiectului principal de activitate Se înscrie codul CAEN al obiectului principal de activitate desfăşurată de sediul permanent desemnat. Rândul 4. Modul de dobândire al spaţiului, numărul şi data documentului Se înscrie, după caz, tipul documentului care atestă modul de dobândire al spaţiului, precum şi numărul şi data acestuia. IV. REPREZENTARE PRIN: Se marchează cu „X" în cazul în care, în relaţiile cu organul fiscal, contribuabilul este reprezentat prin împuternicit şi se înscriu numărul şi data înregistrării la organul fiscal, de către împuternicit, a actului de împuternicire, în original sau în copie legalizată. Date de identificare Se completează cu datele de identificare ale împuternicitului. V. DATE PRIVIND VECTORUL FISCAL Rândul 1. Taxă pe valoarea adăugată Se marchează cu „X" de către contribuabilii care solicită înregistrarea ca persoană impozabilă în scopuri de TVA. Înregistrarea în scopuri de TVA, conform art. 316 alin. (2) din Codul fiscal, a persoanei impozabile care are sediul activităţii economice în afara României, dar este stabilită în România printr-un sediu fix, conform art. 266 alin. (2) lit. b) din Codul fiscal. Se completează de persoanele impozabile care au sediul activităţii economice în afara României, dar sunt stabilite în România printr-unul sau mai multe sedii fixe, conform art. 266 alin. (2) lit. b) din Codul fiscal, astfel: Rândul 1.1. În situaţia în care urmează să primească pentru sediul fix din România servicii pentru care este obligată la plata taxei în România conform art. 307 alin. (2) din Codul fiscal, dacă serviciile sunt prestate de o persoană impozabilă care este stabilită în sensul art. 266 alin. (2) din Codul fiscal în alt stat membru, înaintea primirii serviciilor; Rândul 1.2. În situaţia în care urmează să presteze serviciile prevăzute la art. 278 alin. (2) din Codul fiscal de la sediul fix din România pentru un beneficiar persoană impozabilă stabilită în sensul art. 266 alin. (2) din Codul fiscal în alt stat membru care are obligaţia de a plăti TVA în alt stat membru, conform echivalentului din legislaţia statului membru, respectiv al art. 307 alin. (2) din Codul fiscal, înainte de prestarea serviciilor; Rândul 1.3. Înainte de realizarea unor activităţi economice de la respectivul sediu fix în condiţiile stabilite la art. 266 alin. (2) lit. b) şi c) din Codul fiscal care implică: Rândul 1.3.1. Livrări de bunuri taxabile şi/sau scutite cu drept de deducere, inclusiv livrări intracomunitare scutite de TVA conform art. 294 alin. (2) din Codul fiscal; Rândul 1.3.2. Prestări de servicii taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere, altele decât cele prevăzute la art. 316 alin. (2) lit. a) şi b) din Codul fiscal; Rândul 1.3.3. Operaţiuni scutite de taxă şi optează pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal; Rândul 1.3.4. Achiziţii intracomunitare de bunuri taxabile Rândul 1.4. Cifra de afaceri Rândul 1.4.1. Se completează la înregistrarea iniţială a contribuabilului, înscriindu-se cifra de afaceri pe care contribuabilul preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic, din operaţiuni taxabile şi/sau scutite cu drept de deducere. Rândul 1.4.2. Se completează numai dacă, urmare a stabilirii cifrei de afaceri realizate în anul precedent, se modifică perioada fiscală. Rândul 1.5. Perioada fiscală Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării în scopuri de T.V.A. În cazul în care contribuabilul foloseşte, ca perioadă fiscală, semestrul sau anul calendaristic, se va înscrie numărul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale. Anularea înregistrării în scopuri de TVA Rândul 1.6. Se completează în cazul în care se solicită scoaterea din evidenţă a contribuabilului în cazul în care nu mai realizează livrări de bunuri, prestări de servicii, achiziţii sau livrări intracomunitare de bunuri în România pentru care plata taxei se face în România. Rândul 1.7. Se completează în situaţia în care se solicită scoaterea din evidenţă a contribuabilului în cazul în care nu mai desfăşoară operaţiuni care dau drept de deducere a taxei. Rândul 1.8. Se completează în cazul în care nu se depăşeşte plafonul pentru vânzările la distanţă în al doilea an calendaristic consecutiv. Rândul 2. Impozit pe profit La înregistrarea iniţială se marchează cu „X" numai de către contribuabilii care, potrivit legii, au obligaţia să declare acest impozit. Rândurile 2.1 şi 2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândurile 2.3.1 - 2.3.3. Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării. Rândul 3. Accize La înregistrarea iniţială se marchează cu „X" de către contribuabilii care, conform legilor în vigoare, devin plătitori de accize. Rândurile 3.1 şi 3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 4. Impozit pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale Rândul 4.1. Informaţii pentru stabilirea perioadei fiscale: Rândul 4.1.1 „Număr mediu de salariaţi estimat de până la 3 salariaţi exclusiv" şi rândul 4.1.2 „Venit total estimat de până la 100.000 euro" se marchează de către contribuabilii prevăzuţi la art. 147 alin. (10) din Codul fiscal, care se înfiinţează în cursul anului şi care estimează că, în cursul anului, vor avea un număr mediu de până la 3 salariaţi exclusiv şi, după caz, urmează să realizeze un venit total de până la 100.000 euro. Rândul 4.2. Perioada fiscală: Rândul 4.2.1 se marchează cu „X" de contribuabilii care au obligaţia de a declara lunar impozitul pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale, potrivit legii. Rândul 4.2.2 se marchează cu „X" de contribuabilii care îndeplinesc condiţiile de la art. 147 alin. (8) din Codul fiscal şi care optează pentru declararea lunară a impozitului pe veniturile din salarii şi asimilate salariilor, precum şi contribuţii sociale, potrivit legii. Atenţie! Rândul 4.2.2 „Lunară prin opţiune" se marchează de contribuabilii care optează, până la data de 31 ianuarie inclusiv, pentru declararea lunară a impozitului pe veniturile din salarii şi asimilate salariilor, precum şi a contribuţiilor sociale. Rândul 4.2.3 se marchează cu „X" de contribuabilii prevăzuţi la art. 147 alin. (4) din Codul fiscal. Rândul 4.3. Impozit pe veniturile din salarii şi asimilate salariilor Se marchează cu „X" numai de contribuabilii care au obligaţia de declarare a impozitului pe veniturile din salarii şi asimilate salariilor. Rândurile 4.3.1 şi 4.3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 4.4. Contribuţie de asigurări sociale (datorată de angajat) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.4.1 şi 4.4.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 4.5. Contribuţie de asigurări sociale de sănătate (datorată de angajat) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.5.1 şi 4.5.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 4.6. Contribuţie asiguratorie pentru muncă (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 4.6.1 şi 4.6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5. Redevenţe miniere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 5.1 şi 5.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 6. Redevenţe petroliere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 6.1 şi 6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Rândul 7. Impozit pe monopolul natural din sectorul energiei electrice şi al gazului natural Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 5/2013 privind stabilirea unor măsuri speciale de impozitare a activităţilor cu caracter de monopol natural din sectorul energiei electrice şi al gazului natural, cu modificările ulterioare. Rândurile 7.1 şi 7.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 8. Impozit asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 7/2013 privind instituirea impozitului asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale, cu modificările şi completările ulterioare. Rândurile 8.1 şi 8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9. Impozit pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 6/2013 privind instituirea unor măsuri speciale pentru impozitarea exploatării resurselor naturale, altele decât gazele naturale, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândurile 9.1 şi 9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X" codul CAEN care intră sub incidenţa impozitului pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale, prevăzut în Ordonanţa Guvernului nr. 6/2013, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândul 10. Taxe datorate potrivit legislaţiei din domeniul jocurilor de noroc Se marchează cu „X" numai de contribuabilii nerezidenţi care desfăşoară activitatea în România prin unul sau mai multe sedii permanente şi care, potrivit legii din domeniul jocurilor de noroc, au obligaţia să declarare această taxă. Rândurile 10.1 şi 10.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. VI. DATE PRIVIND STAREA CONTRIBUABILULUI Rândul „Radierea înregistrării fiscale" se marchează „X" şi se înscrie data radierii înregistrării fiscale. Atenţie! Declaraţia de radiere va fi însoţită de actul doveditor referitor la încetarea calităţii de subiect de drept fiscal, precum şi de certificatul de înregistrare fiscală, în vederea anulării acestuia. ANEXĂ la Formularul 013 LISTA sediilor permanente înregistrate fiscal, care îndeplinesc condiţiile prevăzute de lege pentru a fi plătitoare de salarii şi venituri asimilate salariilor

|

Nr. crt. |

Cod de înregistrare fiscală |

Domiciliul fiscal |

Cod CAEN al obiectului principal de activitate |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

LISTA sediilor permanente care nu îndeplinesc condiţiile prevăzute de lege pentru a fi plătitoare de salarii şi venituri asimilate salariilor

|

Nr. crt. |

Cod de înregistrare fiscală (în cazul sucursalelor) |

Domiciliul fiscal |

Cod CAEN al obiectului principal de activitate |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|