Ordinul Nr.2795 din 10.11.2011privind stabilirea criteriilor pentru condiţionarea înregistrării în scopuri de TVA

ACT EMIS DE: Ministerul Finantelor Publice

ACT PUBLICAT ÎN MONITORUL OFICIAL NR. 824 din 22 noiembrie 2011

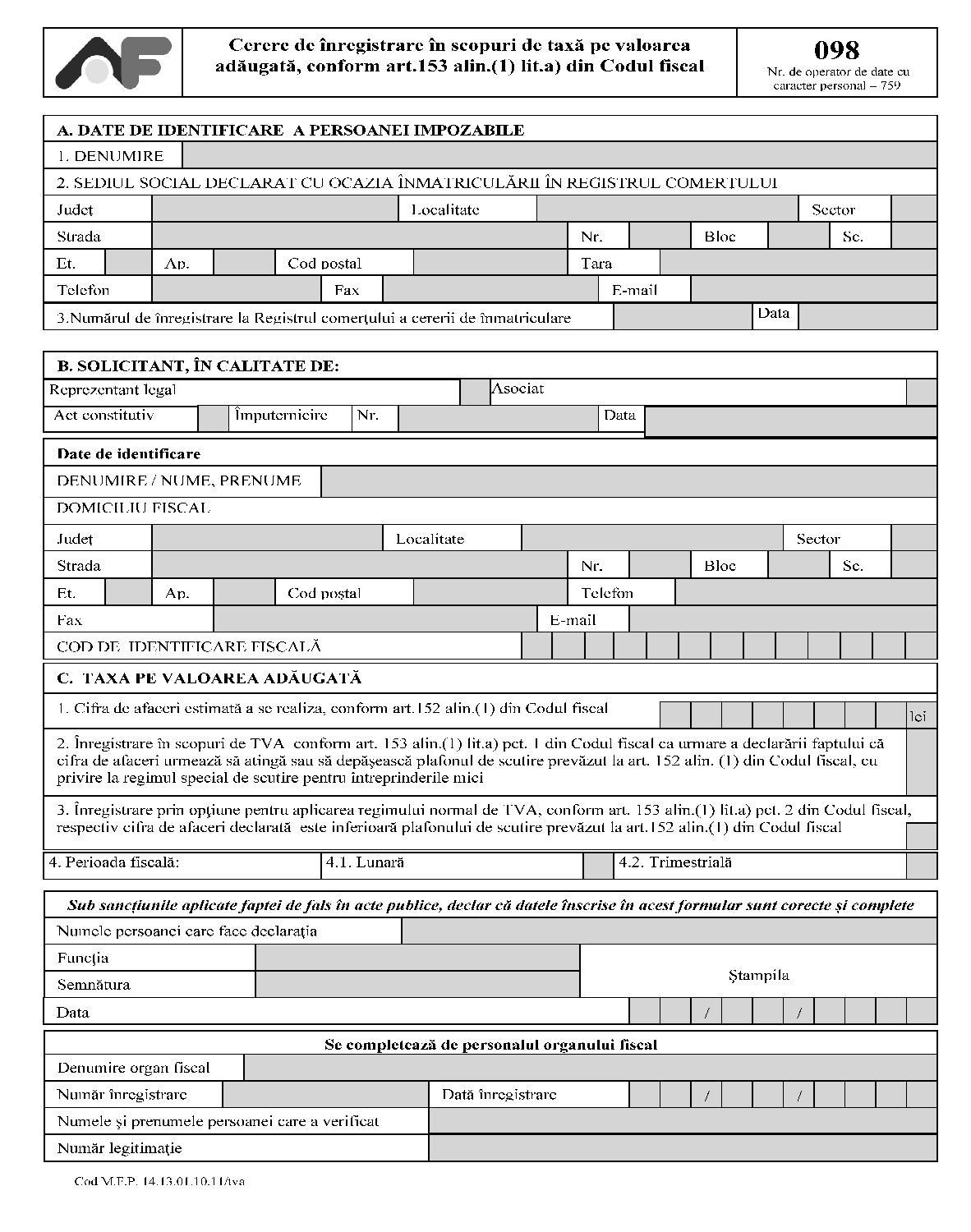

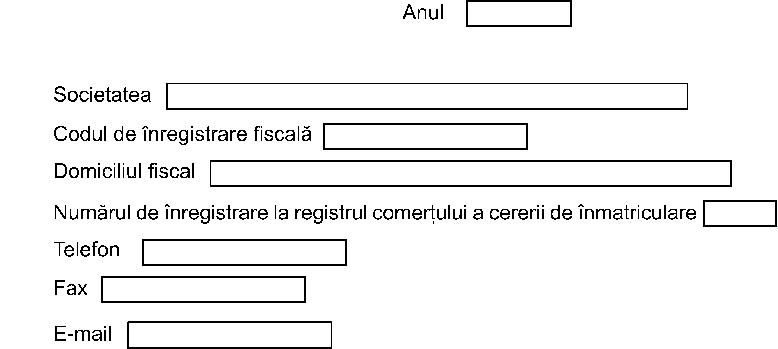

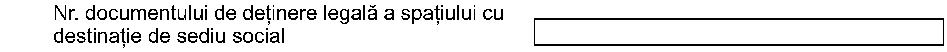

În baza prevederilor art. 153 alin. (7) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare,în temeiul prevederilor art. 10 alin. (4) din Hotărârea Guvernului nr. 34/2009 privind organizarea şi funcţionarea Ministerului Finanţelor Publice, cu modificările şi completările ulterioare,ministrul finanţelor publice emite următorul ordin: Articolul 1(1) Prezentul ordin stabileşte criteriile pe baza cărora se condiţionează înregistrarea în scopuri de TVA a societăţilor comerciale care sunt înfiinţate în baza Legii nr. 31/1990 privind societăţile comerciale, republicată, cu modificările şi completările ulterioare, care sunt supuse înmatriculării la registrul comerţului şi care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) şi c) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, denumită în continuare Codul fiscal. Sucursalele din România ale persoanelor impozabile care au sediul activităţii economice în afara României, care au obligaţia înregistrării în scopuri de TVA în România conform prevederilor art. 153 alin. (2) din Codul fiscal, nu fac obiectul prevederilor prezentului ordin.(2) Criteriile stabilite în prezentul ordin servesc la evaluarea intenţiei şi a capacităţii persoanelor impozabile de a desfăşura activităţi economice ce implică operaţiuni taxabile şi/sau scutite de TVA cu drept de deducere, precum şi operaţiuni pentru care locul livrării/prestării se consideră ca fiind în străinătate dacă taxa ar fi deductibilă în cazul în care aceste operaţiuni ar avea locul în România. Articolul 2(1) Persoanele impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal, şi care sunt supuse înmatriculării la registrul comerţului trebuie să depună la organele fiscale competente o cerere*) de înregistrare în scopuri de TVA, conform modelului prevăzut în anexa nr. 1, precum şi anexa la cererea de înregistrare, conform modelului prevăzut în anexa nr. 2, în aceeaşi zi cu depunerea, la oficiul registrului comerţului, a cererii de înmatriculare în registrul comerţului. Anexele nr. 1 şi 2 se completează cu ajutorul programului informatic de asistenţă pus la dispoziţie de Agenţia Naţională de Administrare Fiscală şi care poate fi descărcat de pe pagina de internet www.anaf.ro *) Cererea prevăzută în anexa nr. 1 este reprodusă în facsimil.(2) Persoanele impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. c) din Codul fiscal, şi care sunt supuse înmatriculării la registrul comerţului trebuie să depună la organele fiscale competente declaraţia de menţiuni, însoţită de anexa la declaraţie, conform modelului prevăzut în anexa nr. 2.(3) În sensul prezentului ordin, prin organ fiscal competent se înţelege, după caz:a)organul fiscal în a cărui rază teritorială se află sediul social declarat în cererea de înmatriculare în registrul comerţului - pentru solicitarea înregistrării, conform art. 153 alin. (1) lit. a) din Codul fiscal; b)organul fiscal în a cărui evidenţă este înregistrată persoana impozabilă ca plătitor de impozite şi taxe - pentru solicitarea înregistrării, conform art. 153 alin. (1) lit. c) din Codul fiscal. Articolul 3Criteriile în funcţie de care se condiţionează înregistrarea în scopuri de TVA a persoanelor impozabile prevăzute la art. 1 sunt: a)persoana impozabilă nu se află în situaţia prevăzută la art. 15 alin. (1) din Legea nr. 359/2004 privind simplificareaformalităţilor la înregistrarea în registrul comerţului a persoanelor fizice, asociaţiilor familiale şi persoanelor juridice, înregistrarea fiscală a acestora, precum şi la autorizarea funcţionării persoanelor juridice, cu modificările şi completările ulterioare, respectiv în situaţia de a nu desfăşura activităţi economice în spaţiul destinat sediului social şi/sau sediilor secundare şi nici în afara acestora. În acest scop, persoana impozabilă trebuie să depună o declaraţie pe propria răspundere din care să rezulte dacă desfăşoară sau nu activităţi economice la sediul social, la sediile secundare sau în afara acestora, concomitent cu depunerea anexelor nr. 1 şi 2, în cazul prevăzut la art. 2 alin. (1), respectiv concomitent cu depunerea anexei nr. 2, în cazul prevăzut la art. 2 alin. (2); b)niciunul dintre administratorii şi/sau asociaţii**) persoanei impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) şi c) din Codul fiscal, înregistraţi fiscal în România, şi nici persoana impozabilă însăşi în cazul persoanei care solicită înregistrarea, conform art. 153 alin. (1) lit. c) din Codul fiscal, nu au înscrise în cazierul fiscal infracţiuni şi/sau faptele prevăzute la art. 2 alin. (2) din Ordonanţa Guvernului nr. 75/2001 privind organizarea şi funcţionarea cazierului fiscal, republicată, cu modificările şi completările ulterioare. În cazul în care administratorii şi/sau asociaţii**) persoanei impozabile nu sunt înregistraţi fiscal în România, aceştia trebuie să prezinte o declaraţie pe propria răspundere din care să rezulte că nu au comis infracţiuni şi/sau fapte de natura celor prevăzute la art. 2 alin. (2) din Ordonanţa Guvernului nr. 75/2001, republicată, cu modificările şi completările ulterioare, concomitent cu depunerea anexelor nr. 1 şi 2, în cazul prevăzut la art. 2 alin. (1), respectiv concomitent cu depunerea anexei nr. 2, în cazul prevăzut la art. 2 alin. (2);**) În cazul societăţilor comerciale reglementate de Legea nr. 31/1990, republicată, cu modificările şi completările ulterioare, condiţia prevăzută la art. 3 lit. b) se referă: c)existenţa spaţiului destinat sediului social/domiciliului fiscal, criteriu care face obiectul verificării faptice, conform art. 4 lit. (b); d)criteriile de evaluare prevăzute în anexa nr. 3. Articolul 4(1) În scopul soluţionării solicitării de înregistrare în scopuri de TVA, organele fiscale competente procedează după cum urmează:a)realizează controlul documentar privind criteriile prevăzute la art. 3 lit. a) şi b) la sediul administraţiei fiscale, pe baza documentelor prezentate de persoana impozabilă sau de reprezentantul legal al acesteia, după caz, ori pe baza evidenţelor proprii ale organului fiscal. Persoana impozabilă nueste înregistrată în scopuri de TVA, fără a se mai efectua verificarea celorlalte criterii, dacă se află într-una din următoarele situaţii: 1. depune o declaraţie pe propria răspundere din care să rezulte că persoana juridică nu desfăşoară activităţi economice la sediul social/domiciliul fiscal, la sediile secundare sau în afara acestora; a)la administratori, în cazul societăţilor pe acţiuni sau în comandită pe acţiuni înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare; b)la asociaţii care deţin minimum 15% din capitalul social al societăţii comerciale şi la administratori, în cazul altor societăţi comerciale decât cele menţionate la lit. a), înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare.2. administratorii şi/sau asociaţii*) persoanei impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) şi c) din Codul fiscal, înregistraţi fiscal în România, sau persoana impozabilă însăşi, în cazul persoanei care solicită înregistrarea, conform art. 153 alin. (1) lit. c) din Codul fiscal, au/are înscrise în cazierul fiscal infracţiuni şi/sau faptele prevăzute la art. 2 alin. (2) din Ordonanţa Guvernului nr. 75/2001, republicată, cu modificările şi completările ulterioare; 3. administratorii şi/sau asociaţii*) persoanei impozabile care nu sunt înregistraţi fiscal în România prezintă o declaraţie pe propria răspundere din care rezultă că au comis infracţiuni şi/sau fapte de natura celor prevăzute la art. 2 alin. (2) din Ordonanţa Guvernului nr. 75/2001, republicată, cu modificările şi completările ulterioare.*) În cazul societăţilor comerciale reglementate de Legea nr. 31/1990, republicată, cu modificările şi completările ulterioare, condiţia prevăzută la art. 3 lit. b) se referă: În cazul persoanelor impozabile care nu se află în niciuna din situaţiile descrise mai sus se consideră că aceste criterii sunt îndeplinite şi se poate proceda la verificarea celorlalte criterii. În situaţia în care, ca urmare a controlului documentar privind criteriile prevăzute la art. 3 lit. a) şi b), organele fiscale competente stabilesc că persoana impozabilă nu poate fi înregistrată în scopuri de TVA, comunică solicitantului, conform art. 44 din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, denumită în continuare Codul de procedură fiscală, decizia privind respingerea solicitării de înregistrare în scopuri de TVA, precum şi motivaţia în fapt şi în drept care stă la baza respingerii; b)după efectuarea controlului documentar privind criteriile prevăzute la art. 3 lit. a) şi b) şi numai în cazul persoanelor impozabile ale căror solicitări de înregistrare în scopuri de TVA nu au fost respinse ca urmare a acestui control, organul fiscal competent verifică existenţa faptică a spaţiului aferent sediului social şi, după caz, a sediilor secundare declarate. În acest scop, organul fiscal competent efectuează o cercetare la faţa locului, în condiţiile art. 57 din Codul de procedură fiscală; c)în situaţia în care s-a stabilit că persoana impozabilă a îndeplinit criteriile prevăzute la art. 3 lit. a), b) şi c), verifică criteriile de evaluare prevăzute în anexa nr. 3. După analiza criteriilor de evaluare stabilite în anexa nr. 3, organul fiscal competent întocmeşte un referat prin care se va stabili punctajul obţinut de persoana impozabilă. (2) În cazul în care documentaţia prezentată nu este completă, organul fiscal transmite solicitantului o notificare în vederea completării acesteia, situaţie în care termenul de soluţionare a solicitării de înregistrare în scopuri de TVA se prelungeşte cu perioada cuprinsă între data solicitării informaţiilor şi data primirii informaţiilor solicitate. Articolul 5(1) În cazul persoanelor impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal, decizia de aprobare sau de respingere a înregistrării în scopuri de TVA trebuie emisă în termen de maximum o zi lucrătoare de la data la care se comunică certificatul de înmatriculare în registrul comerţului, în situaţia în care cererea de înregistrare în scopuri de TVA şi anexa nr. 2 se depun în aceeaşi zi cu depunerea la oficiul registrului comerţului a cererii de înmatriculare în registrul comerţului. În cazul în care cererea de înregistrare în scopuri de TVA şi anexa nr. 2 se depun ulterior depunerii cererii de înmatriculare în registrul comerţului, dar înainte de data comunicării certificatului de înmatriculare în registrul comerţului, termenul de emitere a deciziei de aprobare sau de respingere a înregistrării în scopuri de TVA se prelungeşte corespunzător cu numărul de zile lucrătoare cuprinse între data depunerii cererii de înmatriculare în registrul comerţului şi data depunerii cererii de înregistrare în scopuri de TVA şi a anexei nr. 2. În situaţia în care cererea de înregistrare în scopuri de TVA şi anexa nr. 2 se depun după comunicarea certificatului de înmatriculare în registrul comerţului, termenul de emitere a deciziei de aprobare sau de respingere a înregistrării în scopuri de TVA este de maximum 3 zile lucrătoare de la data depunerii cererii de înregistrare în scopuri de TVA şi anexei nr. 2.(2) În cazul persoanelor impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. c) din Codul fiscal, decizia de aprobare sau de respingere a înregistrării în scopuri de TVA trebuie emisă în termen de maximum 3 zile lucrătoare de la data depunerii de către acestea a anexei la declaraţia de menţiuni, conform modelului prevăzut în anexa nr. 2.(3) Din procesul-verbal întocmit ca urmare a controlului faptic trebuie să rezulte dacă persoana impozabilă îndeplineşte sau nu criteriul prevăzut la art. 3 lit. c). În situaţia în care se constată că persoana impozabilă nu îndeplineşte criteriul prevăzut la art. 3 lit. c), din procesul-verbal trebuie să rezulte, pe lângă rezultatul cercetării la faţa locului, şi propunerea organului fiscal competent ca persoana impozabilă respectivă să nu fie înregistrată în scopuri de TVA. Organul fiscal competent emite decizia privind respingerea solicitării de înregistrare în scopuri de TVA, care cuprinde în mod obligatoriu şi motivaţia respingerii, în fapt şi în drept, potrivit reglementărilor procedurale în vigoare.(4) În situaţia în care din procesul-verbal de cercetare la faţa locului întocmit de organul fiscal competent rezultă că este îndeplinit criteriul prevăzut la art. 3 lit. c), organul fiscal competent va proceda la analiza criteriilor prevăzute la art. 3 lit. d), în conformitate cu prevederile art. 4 alin. (1) lit. c).(5) Ca urmare a analizei criteriilor prevăzute la art. 3 lit. d), dacă punctajul obţinut este mai mare sau egal de 45 de puncte, organul fiscal competent emite decizia privind aprobarea înregistrării în scopuri de TVA, potrivit reglementărilor procedurale în vigoare. Dacă punctajul obţinut este mai mic de 45 de puncte, organul fiscal competent emite decizia privind respingerea solicitării de înregistrare în scopuri de TVA, care cuprinde în mod obligatoriu şi motivaţia respingerii, în fapt şi în drept, potrivit reglementărilor procedurale în vigoare.(6) Decizia de aprobare sau de respingere a înregistrării în scopuri de TVA se întocmeşte în două exemplare, din care unul se comunică persoanei impozabile conform art. 44 din Codul de procedură fiscală. Articolul 6Agenţia Naţională de Administrare Fiscală, prin unităţile sale teritoriale, va lua măsuri pentru ducerea la îndeplinire a prevederilor prezentului ordin. Articolul 7Anexele nr. 1, 2 şi 3 fac parte integrantă din prezentul ordin. Articolul 8Prezentul ordin intră în vigoare la data de 1 decembrie 2011. La data intrării în vigoare a prezentului ordin se abrogă Ordinul ministrului finanţelor publice nr. 1.984/2011 privind stabilirea criteriilor pentru condiţionarea înregistrării în scopuri de TVA, publicat în Monitorul Oficial al României, Partea I, nr. 361 din 24 mai 2011. Solicitările de înregistrare în scopuri de TVA depuse până la data intrării în vigoare a prezentului ordin se soluţionează conform procedurii reglementate prin Ordinul ministrului finanţelor publice nr. 1.984/2011. Articolul 9Prezentul ordin se publică în Monitorul Oficial al României, Partea I. Ministrul finanţelor publice, Gheorghe Ialomiţianu a)la administratori, în cazul societăţilor pe acţiuni sau în comandită pe acţiuni înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare; b)la asociaţii care deţin minimum 15% din capitalul social al societăţii comerciale şi la administratori, în cazul altor societăţi comerciale decât cele menţionate la lit. a) înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare. ANEXA Nr. 1 INSTRUCŢIUNI de completare a formularului (098) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, conform art. 153 alin. (1) lit. a) din Codul fiscal“ Cererea de înregistrare în scopuri de taxă pe valoarea adăugată, conform art. 153 alin. (1) lit. a) din Codul fiscal, denumită în continuare cerere, se completează şi se depune de către societăţile comerciale care se înfiinţează în baza Legii nr. 31/1990 privind societăţile comerciale, republicată, cu modificările şi completările ulterioare, care sunt supuse înmatriculării la registrul comerţului şi care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Legea nr. 571/2003 privind Codul fiscal, denumită în continuare Codul fiscal. Cererea se depune de către solicitant, în calitate de reprezentant legal al societăţii comerciale pentru care se solicită înregistrarea în scopuri de TVA, de către un asociat al acesteia sau altă persoană împuternicită, potrivit legii, la registratura organului fiscal competent ori la poştă prin scrisoare recomandată. Organul fiscal competent este organul fiscal în a cărui rază teritorială se află sediul social declarat în cererea de înmatriculare în registrul comerţului. Formularul se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect, toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. A. DATE DE IDENTIFICARE A PERSOANEI IMPOZABILE: Rândul 1. Denumire Se completează cu denumirea societăţii comerciale pentru care a fost depusă cererea de înmatriculare în registrul comerţului şi pentru care se solicită înregistrarea în scopuri de TVA. Rândul 2. Sediul social declarat cu ocazia înmatriculării în registrul comerţului Se completează cu adresa sediului social declarat în cererea de înmatriculare în registrul comerţului. B. SOLICITANT, ÎN CALITATE DE: Se marchează cu „X“ calitatea de „Reprezentant legal“, în situaţia în care cererea este completată de reprezentantul legal al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului sau de către altă persoană împuternicită să o reprezinte, potrivit legii. Se marchează cu „X“ calitatea de „Asociat“, în situaţia în care cererea este completată de unul dintre asociaţii societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului. Se marchează cu „X“ rubrica „Act constitutiv“, în situaţia în care calitatea de reprezentant legal sau asociat rezultă din actul constitutiv al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului. În situaţia în care calitatea de reprezentant legal al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului rezultă dintr-un alt document, se înscrie numărul şi data împuternicirii. Rubrica „Date de identificare“ se completează cu datele de identificare ale solicitantului. C. TAXA PE VALOAREA ADĂUGATĂ Se completează de către societăţile comerciale care se înfiinţează în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare, care sunt supuse înmatriculării la registrul comerţului şi care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal. Rândul 1. Se estimează cifra de afaceri preconizată a se realiza în perioada rămasă până la sfârşitul anului calendaristic din operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere, din operaţiuni rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 145 alin. (2) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi scutite fără drept de deducere, prevăzute la art. 141 alin. (2) lit. a), b), e) şi f) din Codul fiscal, dacă acestea nu sunt accesorii activităţii principale, cu excepţia următoarelor: a)livrările de active fixe corporale sau necorporale, astfel cum sunt definite la art. 1251 alin. (1) pct. 3 din Codul fiscal, efectuate de persoana impozabilă; b)livrările intracomunitare de mijloace de transport noi, scutite conform art. 143 alin. (2) lit. b) din Codul fiscal.Rândul 2 se marchează cu „X“ datorită obligativităţii înregistrării în scopuri de TVA ca urmare a declarării unei cifre de afaceri egală sau mai mare cu plafonul de scutire prevăzut la art. 152 alin. (1) din Codul fiscal, al cărui echivalent în lei se stabileşte la cursul de schimb comunicat de Banca Naţională a României la data aderării şi se rotunjeşte la următoarea mie. Rândul 3 se marchează cu „X“ în cazul în care se optează pentru aplicarea regimului normal de TVA, deşi cifra de afaceri declarată este inferioară plafonului de scutire prevăzut la art. 152 alin. (1) din Codul fiscal. Plafonul de scutire prevăzut la art. 152 alin. (1) din Codul fiscal se determină proporţional cu perioada rămasă de la înfiinţare şi până la sfârşitul anului, fracţiunea de lună considerându-se o lună calendaristică întreagă. Rândul 4. Perioada fiscală Se marchează cu „X“ perioada fiscală care urmează a fi utilizată pentru taxa pe valoarea adăugată. Persoana impozabilă care se înregistrează în cursul anului declară cu ocazia înregistrării cifra de afaceri pe care preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Dacă cifra de afaceri estimată nu depăşeşte plafonul prevăzut la art. 1561 alin. (2) din Codul fiscal, recalculat corespunzător numărului de luni rămase până la sfârşitul anului calendaristic, persoana impozabilă va depune deconturi trimestriale în anul înregistrării. În caz contrar sau în situaţiile prevăzute la art. 1561 alin. (61) –(62) din Codul fiscal, va depune deconturi lunare. ANEXA Nr. 2– la cererea de înregistrare în scopuri de taxă pe valoarea adăugată/declaraţia de menţiuni pentru persoanele impozabile care solicită înregistrarea, conform art. 153 alin. (1) lit. a) şi c) din Codul fiscal INSTRUCŢIUNI de completare a formularului (098) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, conform art. 153 alin. (1) lit. a) din Codul fiscal“ Cererea de înregistrare în scopuri de taxă pe valoarea adăugată, conform art. 153 alin. (1) lit. a) din Codul fiscal, denumită în continuare cerere, se completează şi se depune de către societăţile comerciale care se înfiinţează în baza Legii nr. 31/1990 privind societăţile comerciale, republicată, cu modificările şi completările ulterioare, care sunt supuse înmatriculării la registrul comerţului şi care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Legea nr. 571/2003 privind Codul fiscal, denumită în continuare Codul fiscal. Cererea se depune de către solicitant, în calitate de reprezentant legal al societăţii comerciale pentru care se solicită înregistrarea în scopuri de TVA, de către un asociat al acesteia sau altă persoană împuternicită, potrivit legii, la registratura organului fiscal competent ori la poştă prin scrisoare recomandată. Organul fiscal competent este organul fiscal în a cărui rază teritorială se află sediul social declarat în cererea de înmatriculare în registrul comerţului. Formularul se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect, toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. A. DATE DE IDENTIFICARE A PERSOANEI IMPOZABILE: Rândul 1. Denumire Se completează cu denumirea societăţii comerciale pentru care a fost depusă cererea de înmatriculare în registrul comerţului şi pentru care se solicită înregistrarea în scopuri de TVA. Rândul 2. Sediul social declarat cu ocazia înmatriculării în registrul comerţului Se completează cu adresa sediului social declarat în cererea de înmatriculare în registrul comerţului. B. SOLICITANT, ÎN CALITATE DE: Se marchează cu „X“ calitatea de „Reprezentant legal“, în situaţia în care cererea este completată de reprezentantul legal al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului sau de către altă persoană împuternicită să o reprezinte, potrivit legii. Se marchează cu „X“ calitatea de „Asociat“, în situaţia în care cererea este completată de unul dintre asociaţii societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului. Se marchează cu „X“ rubrica „Act constitutiv“, în situaţia în care calitatea de reprezentant legal sau asociat rezultă din actul constitutiv al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului. În situaţia în care calitatea de reprezentant legal al societăţii comerciale pentru care a fost solicitată înmatricularea în registrul comerţului rezultă dintr-un alt document, se înscrie numărul şi data împuternicirii. Rubrica „Date de identificare“ se completează cu datele de identificare ale solicitantului. C. TAXA PE VALOAREA ADĂUGATĂ Se completează de către societăţile comerciale care se înfiinţează în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare, care sunt supuse înmatriculării la registrul comerţului şi care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal. Rândul 1. Se estimează cifra de afaceri preconizată a se realiza în perioada rămasă până la sfârşitul anului calendaristic din operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere, din operaţiuni rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 145 alin. (2) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi scutite fără drept de deducere, prevăzute la art. 141 alin. (2) lit. a), b), e) şi f) din Codul fiscal, dacă acestea nu sunt accesorii activităţii principale, cu excepţia următoarelor: a)livrările de active fixe corporale sau necorporale, astfel cum sunt definite la art. 1251 alin. (1) pct. 3 din Codul fiscal, efectuate de persoana impozabilă; b)livrările intracomunitare de mijloace de transport noi, scutite conform art. 143 alin. (2) lit. b) din Codul fiscal.Rândul 2 se marchează cu „X“ datorită obligativităţii înregistrării în scopuri de TVA ca urmare a declarării unei cifre de afaceri egală sau mai mare cu plafonul de scutire prevăzut la art. 152 alin. (1) din Codul fiscal, al cărui echivalent în lei se stabileşte la cursul de schimb comunicat de Banca Naţională a României la data aderării şi se rotunjeşte la următoarea mie. Rândul 3 se marchează cu „X“ în cazul în care se optează pentru aplicarea regimului normal de TVA, deşi cifra de afaceri declarată este inferioară plafonului de scutire prevăzut la art. 152 alin. (1) din Codul fiscal. Plafonul de scutire prevăzut la art. 152 alin. (1) din Codul fiscal se determină proporţional cu perioada rămasă de la înfiinţare şi până la sfârşitul anului, fracţiunea de lună considerându-se o lună calendaristică întreagă. Rândul 4. Perioada fiscală Se marchează cu „X“ perioada fiscală care urmează a fi utilizată pentru taxa pe valoarea adăugată. Persoana impozabilă care se înregistrează în cursul anului declară cu ocazia înregistrării cifra de afaceri pe care preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Dacă cifra de afaceri estimată nu depăşeşte plafonul prevăzut la art. 1561 alin. (2) din Codul fiscal, recalculat corespunzător numărului de luni rămase până la sfârşitul anului calendaristic, persoana impozabilă va depune deconturi trimestriale în anul înregistrării. În caz contrar sau în situaţiile prevăzute la art. 1561 alin. (61) –(62) din Codul fiscal, va depune deconturi lunare. ANEXA Nr. 2– la cererea de înregistrare în scopuri de taxă pe valoarea adăugată/declaraţia de menţiuni pentru persoanele impozabile care solicită înregistrarea, conform art. 153 alin. (1) lit. a) şi c) din Codul fiscal  1. Spaţiul cu destinaţie de sediu social a) în proprietate sau în cadrul unui contract de leasing financiar; b) închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an; c) închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an; d) stabilit temporar la sediul profesional al avocatului. 1. Spaţiul cu destinaţie de sediu social a) în proprietate sau în cadrul unui contract de leasing financiar; b) închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an; c) închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an; d) stabilit temporar la sediul profesional al avocatului.  Se va anexa copia documentului din care rezultă deţinerea legală a spaţiului cu destinaţie de sediu social. 2. Deţineţi spaţii cu destinaţia de sedii secundare declarate? Da Nu 3. Spaţii cu destinaţia de sedii secundare deţinute: a)în proprietate sau în cadrul unui contract de leasing financiar; b)închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an; c)închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an. Se va anexa copia documentului din care rezultă deţinerea legală a spaţiului cu destinaţie de sediu social. 2. Deţineţi spaţii cu destinaţia de sedii secundare declarate? Da Nu 3. Spaţii cu destinaţia de sedii secundare deţinute: a)în proprietate sau în cadrul unui contract de leasing financiar; b)închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an; c)închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an.

|

Nr. crt. |

Tipul deţinerii legale a spaţiului cu destinaţie de sediu secundar |

Nr. documentului de deţinere legală a spaţiului cu destinaţie de sediu secundar |

|

|

|

|

|

|

|

|

|

|

|

|

Se vor anexa copii de pe documentele din care rezultă deţinerea legală a spaţiului/spaţiilor cu destinaţie de sedii secundare declarate. 4. Există asociaţi şi/sau administratori*) care au deţinut/deţin calitatea de asociat şi/sau administrator la alte societăţi: a)lichidate; b)la care a fost declanşată procedura insolvenţei; c)în inactivitate temporară înscrisă la registrul comerţului.*) În cazul societăţilor comerciale reglementate de Legea nr. 31/1990 privind societăţile comerciale, republicată, cu modificările şi completările ulterioare, informaţiile solicitate prin prezenta anexă se referă: a)la administratori, în cazul societăţilor pe acţiuni sau în comandită pe acţiuni înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare; b)la asociaţii care deţin minimum 15% din capitalul social al societăţii comerciale şi la administratori, în cazul altor societăţi comerciale decât cele menţionate la lit. a), înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare.Informaţiile prevăzute la pct. 4 lit. a) şi b) trebuie să corespundă unei perioade de 5 ani care precedă datei solicitării înregistrării în scopuri de TVA.

|

Nr. crt. |

Codul de identificare fiscală a asociaţilor/administratorilor |

Denumirea/ Numele şi prenumele asociaţilor/administratorilor |

Codul fiscal al societăţii |

Denumirea societăţii |

Situaţia societăţii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5. Există asociaţi şi/sau administratori*) care au înscrise în cazierul fiscal fapte de natura contravenţiilor ori există societăţi la care aceştia deţin calitatea de asociaţi/administratori care au înscrise în cazierul fiscal fapte de natura contravenţiilor.

|

Nr. crt. |

Codul de identificare fiscală a asociaţilor/administratorilor |

Denumirea/ Numele şi prenumele asociaţilor/administratorilor |

Codul fiscal al societăţii |

Denumirea societăţii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6. Specificaţi numele şi prenumele tuturor administratorilor*), care dintre aceştia sunt cetăţeni ai Uniunii Europene (UE) şi care sunt cetăţeni non-UE, iar în cazul cetăţenilor non-UE, care dintre aceştia deţin viza de lungă şedere în România în condiţiile Ordonanţei de urgenţă a Guvernului nr. 194/2002 privind regimul străinilor în România, republicată, cu modificările şi completările ulterioare.

|

Nr. crt. |

Codul de identificare fiscală a asociaţilor/administratorilor |

Denumirea/ Numele şi prenumele asociaţilor/administratorilor |

Cetăţeni UE/non-UE |

Deţine/Nu deţine viză de lungă şedere în România |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Mă oblig ca până la data comunicării deciziei de aprobare sau respingere a înregistrării în scopuri de TVA să nu desfăşor activităţi economice constând în operaţiuni taxabile din punctul de vedere al TVA în România.**) Rubrica privind codul de înregistrare fiscală nu se completează în cazul persoanelor impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal, în situaţia în care cererea de înregistrare în scopuri de TVA şi prezenta anexă se depun în aceeaşi zi cu depunerea la oficiul registrului comerţului a cererii de înmatriculare în registrul comerţului. Sub sancţiunile aplicate faptei de fals în acte publice, declar că datele din această declaraţie sunt corecte şi complete. Semnătura reprezentantului legal al solicitantului ........ ................ ......... Număr de înregistrare ca operator de date cu caracter personal 759 *) În cazul societăţilor comerciale reglementate de Legea nr. 31/1990, republicată, cu modificările şi completările ulterioare, informaţiile solicitate prin prezenta anexă se referă: a)la administratori, în cazul societăţilor pe acţiuni sau în comandită pe acţiuni înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare; b)la asociaţii care deţin minimum 15% din capitalul social al societăţii comerciale şi la administratori, în cazul altor societăţi comerciale decât cele menţionate la lit. a), înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare.**) Angajamentul de a nu desfăşura activităţi economice constând în operaţiuni taxabile din punctul de vedere al TVA în România până la data comunicării deciziei de aprobare sau respingere a înregistrării în scopuri de TVA este valabil numai în cazul persoanelor impozabile care solicită înregistrarea în scopuri de TVA, conform art. 153 alin. (1) lit. a) din Codul fiscal. ANEXA Nr. 3CRITERII DE EVALUARE

|

Nr. crt. |

Indicatori |

Punctaj |

|

1. |

SEDIUL |

|

|

1.1. |

Spaţiul cu destinaţie de sediu social este în proprietatea persoanei impozabile sau este utilizat în cadrul unui contract de leasing financiar. |

|

|

1.2. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi nu există spaţii cu destinaţie de sedii secundare declarate. |

|

|

1.3. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe perioadă mai mică de un an. |

|

|

1.4. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe perioadă egală ori mai mare de un an. |

|

|

1.5. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt în proprietatea persoanei impozabile ori sunt utilizate în cadrul unui contract de leasing financiar. |

|

|

1.6. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, iar spaţiile cu destinaţie de sedii secundare declarate sunt în cel puţin două dintre următoarele situaţii: - în proprietatea persoanei impozabile sau utilizate în cadrul unui contract de leasing financiar; - închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an; - închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an. |

|

|

1.7. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi nu există spaţii cu destinaţie de sedii secundare declarate. |

|

|

1.8. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate sau utilizate în cadrul unui contract de leasing operaţional ori, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an. |

|

|

1.9. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate sau utilizate în cadrul unui contract de leasing operaţional ori, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an. |

|

|

1.10. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt în proprietatea persoanei impozabile sau sunt utilizate în cadrul unui contract de leasing financiar. |

|

|

1.11. |

Spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an, iar spaţiile cu destinaţie de sedii secundare declarate sunt în cel puţin două dintre următoarele situaţii: - în proprietatea persoanei impozabile sau utilizate în cadrul unui contract de leasing financiar; - închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an; - închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an. |

|

|

Nr. crt. |

Indicatori |

Punctaj |

|

1.12. |

Sediul social/Domiciliul fiscal este stabilit temporar la sediul profesional al avocatului, conform prevederilor Legii nr. 359/2004 privind simplificarea formalităţilor la înregistrarea în registrul comerţului a persoanelor fizice, asociaţiilor familiale şi persoanelor juridice, înregistrarea fiscală a acestora, precum şi la autorizarea funcţionării persoanelor juridice, cu modificările şi completările ulterioare. |

|

|

2. |

SOCIETĂŢI LICHIDATE |

|

|

2.1. |

Niciunul dintre administratori şi/sau asociaţi*) nu a deţinut calitatea de administrator ori asociat la societăţi care au fost lichidate. |

|

|

2.2. |

Cel puţin unul dintre administratori şi/sau asociaţi*) a deţinut calitatea de administrator ori asociat la societăţi care au fost lichidate. |

|

|

3. |

SOCIETĂŢI LA CARE A FOST DECLANŞATĂ PROCEDURA INSOLVENŢEI |

|

|

3.1. |

Niciunul dintre administratori şi/sau asociaţi*) nu a deţinut calitatea de administrator ori asociat la societăţi la care a fost declanşată procedura insolvenţei. |

|

|

3.2. |

Cel puţin unul dintre administratori şi/sau asociaţi*) a deţinut calitatea de administrator ori asociat la societăţi la care a fost declanşată procedura insolvenţei. |

|

|

4. |

SOCIETĂŢI AFLATE ÎN INACTIVITATE TEMPORARĂ LA REGISTRUL COMERŢULUI |

|

|

4.1. |

Niciunul dintre administratori şi/sau asociaţi*) nu deţine calitatea de administrator ori asociat la societăţi care se află în inactivitate temporară înscrisă la registrul comerţului, conform legii. |

|

|

4.2. |

Cel puţin unul dintre administratori şi/sau asociaţi*) deţine calitatea de administrator ori asociat la societăţi care se află în inactivitate temporară înscrisă la registrul comerţului, conform legii. |

|

|

5. |

CONTRAVENŢII |

|

|

5.1. |

Niciunul dintre administratori şi/sau asociaţi*) şi niciuna dintre societăţile la care aceştia deţin calitatea de asociat şi/sau administrator nu au înscrise în cazierul fiscal fapte de natura contravenţiilor. |

|

|

5.2. |

Cel puţin unul dintre administratori şi/sau asociaţi*) ori cel puţin una din societăţile la care aceştia deţin calitatea de asociat şi/sau administrator are înscrise în cazierul fiscal fapte de natura contravenţiilor. |

|

|

6. |

ADMINISTRATORI CETĂŢENI NON-UE |

|

|

6.1. |

Toţi administratorii*) sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni ai Uniunii Europene (UE). |

|

|

6.2. |

Toţi administratorii*) ori, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi toţi sau o parte deţin viza de lungă şedere în România, în condiţiile Ordonanţei de urgenţă a Guvernului nr. 194/2002 privind regimul străinilor în România, republicată, cu modificările completările ulterioare, denumită în continuare OUG 194/2002. |

|

|

6.3. |

Toţi administratorii*) sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi nu deţin viza de lungă şedere în România, în condiţiile OUG 194/2002. |

|

|

6.4. |

O parte dintre administratori*) sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi toţi sau o parte deţin viza de lungă şedere în România, în condiţiile OUG 194/2002. |

|

|

6.5. |

O parte dintre administratori*) sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi nu deţin viza de lungă şedere în România, în condiţiile OUG 194/2002. |

|

*) În cazul societăţilor comerciale reglementate de Legea nr. 31/1990 privind societăţile comerciale, republicată, cu modificările şi completările ulterioare, informaţiile solicitate prin prezenta anexă se referă: a)la administratori, în cazul societăţilor pe acţiuni sau în comandită pe acţiuni înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare; b)la asociaţii care deţin minimum 15% din capitalul social al societăţii comerciale şi la administratori, în cazul altor societăţi comerciale decât cele menţionate la lit. a), înfiinţate în baza Legii nr. 31/1990, republicată, cu modificările şi completările ulterioare.Instrucţiuni pentru acordarea punctajului aferent criteriilor de evaluare Se va acorda un punctaj între 0 şi 10 puncte pentru fiecare dintre criteriile de evaluare. Pentru evaluarea criteriilor cuprinse la nr. crt. 2 şi 3 este necesară analizarea informaţiilor respective pentru o perioadă de 5 ani care precedă datei la care persoana impozabilă solicită înregistrarea în scopuri de TVA. Criteriul nr. 1 Situaţia nr. 1.1 Dacă spaţiul cu destinaţie de sediu social este în proprietatea persoanei impozabile sau este utilizat în cadrul unui contract de leasing financiar, indiferent dacă există spaţii cu destinaţie de sedii secundare declarate, se acordă 10 puncte. Situaţia nr. 1.2 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi nu există spaţii cu destinaţie de sedii secundare declarate, se acordă 1 punct. Situaţia nr. 1.3 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, se acordă 1 punct. Situaţia nr. 1.4 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an, se acordă 3 puncte. Situaţia nr. 1.5 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an şi toate spaţiile cu destinaţie de sedii secundare sunt în proprietatea persoanei impozabile ori sunt utilizate în cadrul unui contract de leasing financiar, se acordă 6 puncte. Situaţia nr. 1.6 Dacă spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, iar spaţiile cu destinaţie de sedii secundare declarate sunt în cel puţin două dintre următoarele situaţii: 1. în proprietatea persoanei impozabile sau utilizate în cadrul unui contract de leasing financiar; 2. închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an; 3. închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, se acordă punctajul astfel:– pentru spaţiul cu destinaţie de sediu social se acordă 1 punct;– pentru spaţiile cu destinaţie de sedii secundare declarate se calculează ponderea spaţiilor secundare aflate în una dintre situaţiile prevăzute la pct. 1, 2 sau 3 în totalul spaţiilor cu destinaţie de sedii secundare şi se înmulţeşte, după caz, cu 5 în prima situaţie, cu 2 în a doua situaţie şi cu 0 în cea de-a treia situaţie. Rezultatele acestor înmulţiri se calculează cu două zecimale, prin rotunjire la cea mai apropiată sutime. Apoi rezultatele se adună şi rezultatul final se rotunjeşte la numărul întreg cel mai apropiat.Exemplu: o persoană impozabilă deţine spaţiul cu destinaţie de sediu social închiriat pe o perioadă de 6 luni şi 6 spaţii cu destinaţie de sedii secundare declarate, dintre care 2 spaţii în proprietate, 3 spaţii închiriate pe o perioadă egală sau mai mare de un an şi un spaţiu închiriat pe o perioadă mai mică de un an. Punctajul pentru criteriul 1 în cazul acestei persoane impozabile se va calcula astfel:– pentru spaţiul cu destinaţie de sediu social se acordă 1 punct;– pentru cele două spaţii cu destinaţie de sedii secundare aflate în proprietatea persoanei se efectuează următorul calcul: 2/6x5 = 1,67;– pentru cele 3 spaţii cu destinaţie de sedii secundare închiriate pe o perioadă egală sau mai mare de un an se efectuează următorul calcul 3/6x2 = 1;– pentru spaţiul cu destinaţie de sediu secundar închiriat pe o perioadă mai mică de un an se efectuează următorul calcul 1/6x0 = 0.Pentru stabilirea punctajului total se adună punctajul acordat spaţiului cu destinaţie de sediu social cu cele acordate spaţiilor cu destinaţie de sedii secundare şi rezultatul se rotunjeşte la unitate, astfel: 1 + 1,67 + 1 + 0 = 3,67 Punctajul acordat în cazul acestei persoane impozabile va fi de 4 puncte. Situaţia nr. 1.7 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an şi nu există spaţii cu destinaţie de sedii secundare declarate, se acordă 3 puncte. Situaţia nr. 1.8 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, se acordă 3 puncte. Situaţia nr. 1.9 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare declarate sunt închiriate, concesionate sau utilizate în cadrul unui contract de leasing operaţional ori, după caz, în cadrul unui contract de comodat pe o perioadă egală sau mai mare de un an, se acordă 5 puncte. Situaţia nr. 1.10 Dacă spaţiul cu destinaţie de sediu social este închiriat sau concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an şi toate spaţiile cu destinaţie de sedii secundare sunt în proprietatea persoanei impozabile sau sunt utilizate în cadrul unui contract de leasing financiar, se acordă 8 puncte. Situaţia nr. 1.11 Dacă spaţiul cu destinaţie de sediu social este închiriat, concesionat ori utilizat în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an, iar spaţiile cu destinaţie de sedii secundare declarate sunt în cel puţin două dintre următoarele situaţii: 1. în proprietatea persoanei impozabile sau utilizate în cadrul unui contract de leasing financiar; 2. închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă egală ori mai mare de un an; 3. închiriate, concesionate ori utilizate în cadrul unui contract de leasing operaţional sau, după caz, în cadrul unui contract de comodat pe o perioadă mai mică de un an, se acordă punctajul astfel:– pentru spaţiul cu destinaţie de sediu social se acordă 3 puncte;– pentru spaţiile cu destinaţie de sedii secundare declarate se calculează ponderea spaţiilor secundare aflate în una dintre situaţiile prevăzute la pct. 1, 2 sau 3 în totalul spaţiilor cu destinaţie de sedii secundare şi se înmulţeşte, după caz, cu 5 în prima situaţie, cu 2 în a doua situaţie şi cu 0 în cea de-a treia situaţie. Rezultatele acestor înmulţiri se calculează cu două zecimale, prin rotunjire la cea mai apropiată sutime. Apoi rezultatele se adună şi rezultatul final se rotunjeşte la numărul întreg cel mai apropiat.Situaţia nr. 1.12 Dacă sediul social este stabilit temporar la sediul profesional al avocatului, se acordă 0 puncte. Pentru situaţiile nr. 1.1-1.12 se acordă punctaj numai pentru una dintre situaţiile în care se încadrează solicitantul. Criteriul nr. 2 Situaţia nr. 2.1 Dacă niciunul dintre administratori şi/sau asociaţi nu a deţinut calitatea de administrator sau asociat la societăţi care au fost lichidate, se acordă 10 puncte. Situaţia nr. 2.2 Dacă cel puţin unul dintre administratori şi/sau asociaţi a deţinut calitatea de administrator şi/sau asociat: a)la un număr de 1-3 societăţi care au fost lichidate, se acordă 7 puncte; b)la un număr de 4-6 societăţi care au fost lichidate, se acordă 5 puncte; c)la un număr de 7-9 societăţi care au fost lichidate, se acordă 3 puncte; d)la un număr de 10 sau mai multe societăţi care au fost lichidate, se acordă 0 puncte.În cazul în care mai mulţi administratori şi/sau asociaţi au deţinut calitatea de administratori şi/ori asociaţi la societăţi care au fost lichidate, la stabilirea punctajului se va avea în vedere numărul total de societăţi lichidate. Dacă mai mulţi administratori şi/sau asociaţi au deţinut calitatea de administratori şi/ori asociaţi la aceeaşi societate, pentru stabilirea punctajului se va considera că fiecare dintre aceştia a avut calitatea de administrator/asociat la o societate lichidată. Exemplu: o persoană impozabilă cu 3 asociaţi solicită înregistrarea în scopuri de TVA. Doi dintre aceştia au fost asociaţi la o altă societate care a fost lichidată. Cel de-al treilea nu a fost asociat/administrator la o altă societate. Numărul de societăţi lichidate se consideră a fi egal cu 2. Pentru situaţiile nr. 2.1 şi 2.2 se acordă punctaj numai pentru una dintre situaţiile în care se încadrează solicitantul. Criteriul nr. 3 Situaţia nr. 3.1 Dacă niciunul dintre asociaţi şi/sau administratori nu a deţinut calitatea de asociat şi/ori administrator la societăţi la care a fost declanşată procedura insolvenţei, se acordă 10 puncte. Situaţia nr. 3.2 Dacă cel puţin unul dintre asociaţi şi/sau administratori deţine sau a deţinut calitatea de asociat şi/ori administrator: a)la un număr de 1-3 societăţi la care a fost declanşată procedura insolvenţei, se acordă 7 puncte; b)la un număr de 4-6 societăţi la care a fost declanşată procedura insolvenţei, se acordă 5 puncte; c)la un număr de 7-9 societăţi la care a fost declanşată procedura insolvenţei, se acordă 3 puncte; d)la un număr de 10 sau mai multe societăţi la care a fost declanşată procedura insolvenţei, se acordă 0 puncte.Pentru situaţiile nr. 3.1 şi 3.2 se acordă punctaj numai pentru una dintre situaţiile în care se încadrează solicitantul. Criteriul nr. 4 Situaţia nr. 4.1 Dacă niciunul dintre administratori şi/sau asociaţi nu deţine calitatea de administrator ori asociat la societăţi care se află în inactivitate temporară înscrisă la registrul comerţului potrivit legii, se acordă 10 puncte. Situaţia nr. 4.2 Dacă cel puţin unul dintre asociaţi şi/sau administratori deţine calitatea de asociat şi/sau administrator: a)la un număr de 1-3 societăţi care se află în inactivitate temporară înscrisă la Registrul comerţului potrivit legii, se acordă 5 puncte; b)la un număr de 4-6 societăţi care se află în inactivitate temporară înscrisă la Registrul comerţului potrivit legii, se acordă 3 puncte; c)la un număr de 7-9 societăţi care se află în inactivitate temporară înscrisă la Registrul comerţului potrivit legii, se acordă 2 puncte; d)la un număr de 10 sau mai multe societăţi care se află în inactivitate temporară înscrisă la Registrul comerţului potrivit legii, se acordă 0 puncte.Pentru situaţiile nr. 4.1 şi 4.2 se acordă punctaj numai pentru una dintre situaţiile în care se încadrează solicitantul. Criteriul nr. 5 Situaţia nr. 5.1 Dacă niciunul dintre asociaţi şi/sau administratori şi/ori niciuna dintre societăţile la care aceştia deţin calitatea de asociat şi/sau administrator nu au înscrise în cazierul fiscal fapte de natura contravenţiilor, se acordă 10 puncte. Situaţia nr. 5.2 Dacă cel puţin unul dintre asociaţi şi/sau administratori şi/ori cel puţin una dintre societăţile la care aceştia deţin calitatea de asociat şi/sau administrator au/are înscrise în cazierul fiscal fapte de natura contravenţiilor prevăzute la lit. B din anexa la Normele metodologice pentru aplicarea Ordonanţei Guvernului nr. 75/2001 privind organizarea şi funcţionarea cazierului fiscal, aprobate prin Hotărârea Guvernului nr. 31/2003, cu modificările şi completările ulterioare, se acordă 0 puncte. Criteriul nr. 6 Situaţia nr. 6.1 Dacă toţi administratorii sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni UE, se acordă 10 puncte. Situaţia nr. 6.2 În situaţia în care toţi administratorii sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi toţi ori o parte deţin viza de lungă şedere în România în condiţiile OUG 194/2002– dacă toţi administratorii sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi deţin viza de lungă şedere în România în condiţiile OUG 194/2002, se acordă 10 puncte;– dacă o parte din administratori sau, după caz, reprezentanţii legali ai acestora nu deţin viza de lungă şedere în România în condiţiile OUG 194/2002, punctajul se determină înmulţind cu 10 ponderea persoanelor care deţin viză în numărul total al administratorilor. În situaţia în care cifra rezultată este urmată de zecimale, aceasta se rotunjeşte la numărul întreg cel mai apropiat.Situaţia nr. 6.3 Dacă toţi administratorii sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi nu deţin viza de lungă şedere în România în condiţiile OUG 194/2002, se acordă 0 puncte. Situaţia nr. 6.4 Dacă o parte din administratori sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi toţi ori o parte deţin viza de lungă şedere în România în condiţiile OUG 194/2002: – dacă toţi administratorii sau, după caz, reprezentanţii legali ai acestora, care sunt cetăţeni non-UE, deţin viza de lungă şedere în România în condiţiile OUG 194/2002, se acordă 10 puncte;– dacă o parte din administratori sau, după caz, reprezentanţii legali ai acestora, care sunt cetăţeni non-UE, nu deţin viza de lungă şedere în România în condiţiile OUG 194/2002, se procedează astfel:1. se înmulţeşte cu 10 ponderea administratorilor care nu deţin viză în numărul total al administratorilor (UE şi non-UE). În situaţia în care cifra rezultată este urmată de zecimale, aceasta se rotunjeşte la numărul întreg cel mai apropiat; 2. punctajul final se determină scăzând din punctajul maxim de 10 puncte punctajul obţinut ca urmare a calculului prevăzut la pct. 1. Exemplu: o persoană impozabilă are 4 administratori, 2 cetăţeni UE şi 2 non-UE, dintre care unul nu deţine viza de lungă şedere în România. Ponderea administratorilor care nu deţin viza de lungă şedere în România este 1/4. Aceasta se înmulţeşte cu 10, rezultatul fiind de 2,5, care se rotunjeşte la 3. Din punctajul maxim de 10 puncte se scad cele 3 puncte, rezultatul final fiind 7 puncte. Situaţia nr. 6.5 În situaţia în care o parte dintre administratori sau, după caz, reprezentanţii legali ai acestora sunt cetăţeni non-UE şi nu deţin viza de lungă şedere în România în condiţiile OUG 194/2002, punctajul se determină astfel: 1. se înmulţeşte cu 10 ponderea administratorilor non-UE în numărul total al administratorilor (UE şi non-UE). În situaţia în care cifra rezultată este urmată de zecimale, aceasta se rotunjeşte la numărul întreg cel mai apropiat; 2. punctajul final se determină scăzând din punctajul maxim de 10 puncte punctajul obţinut ca urmare a calculului prevăzut la pct. 1. Pentru situaţiile nr. 6.1-6.5 se acordă punctaj numai pentru una dintre situaţiile în care se încadrează solicitantul.

|