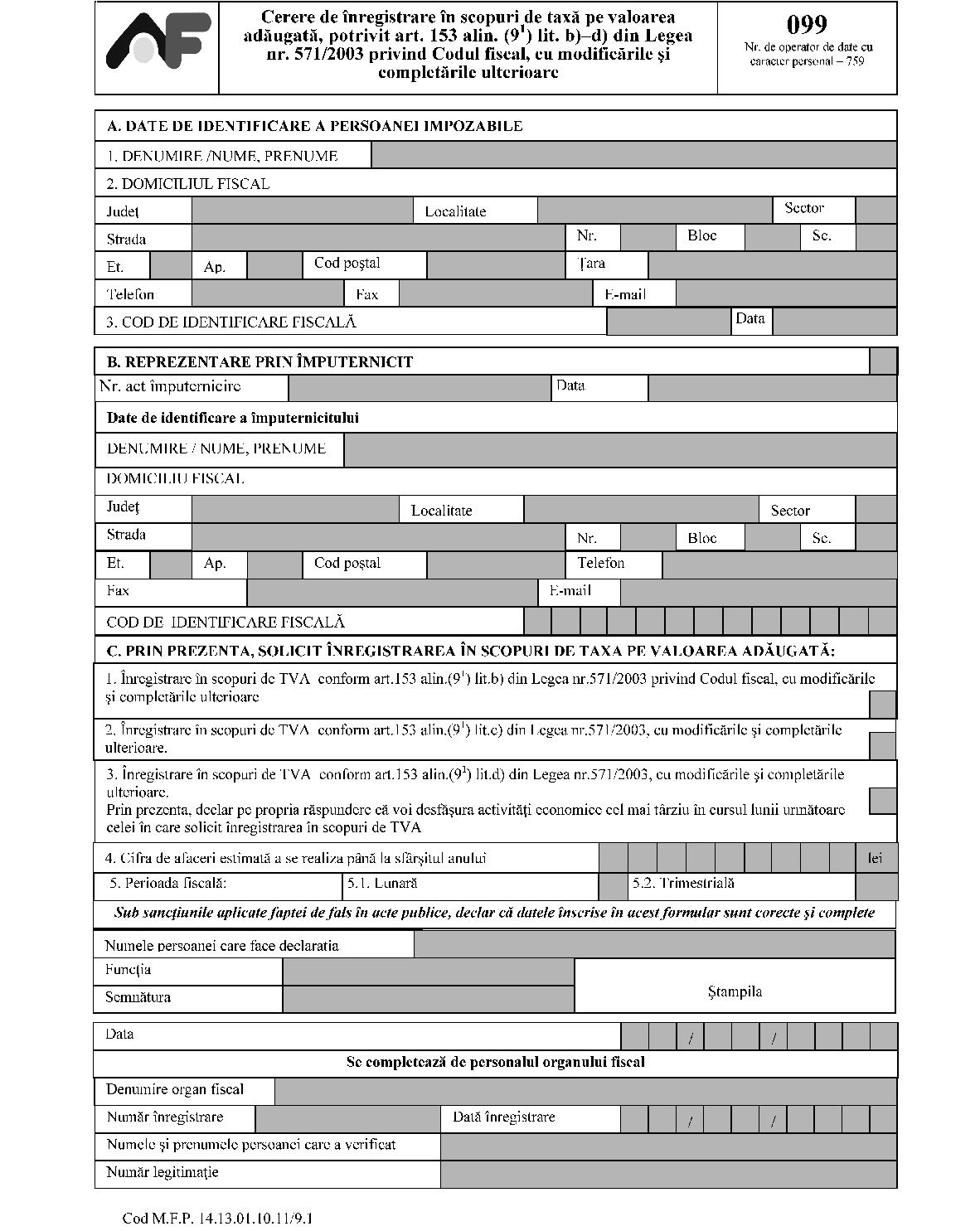

În temeiul art. 12 alin. (3) din Hotărârea Guvernului nr. 109/2009 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare, al art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, precum şi al art. 228 alin. (2) din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare,preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul 1Se aprobă Procedura de înregistrare, la cerere, în scopuri de taxă pe valoarea adăugată potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, prevăzută în anexa nr. 1. Articolul 2Se aprobă modelul şi conţinutul formularelor: a)„Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare (099)“, cod 14.13.01.10.11/9.1, prevăzută în anexa nr. 2; b)„Decizie privind înregistrarea în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“, cod 14.13.02.60/î.c.a., prevăzută în anexa nr. 3; c)„Decizie privind respingerea Cererii de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“, cod 14.13.02.60/î.c.r., prevăzută în anexa nr. 4. Articolul 3Instrucţiunile de completare a formularului menţionat la art. 2 lit. a) sunt prevăzute în anexa nr. 5. Articolul 4Caracteristicile de tipărire, modul de difuzare, de utilizare şi de arhivare ale formularelor menţionate la art. 2 sunt prevăzute în anexa nr. 6. Articolul 5Referirile la Codul fiscal din cuprinsul prezentului ordin reprezintă trimiteri la titlul VI „Taxa pe valoarea adăugată“ din Legea nr. 571/2003, cu modificările şi completările ulterioare, iar referirile la Codul de procedură fiscală reprezintă trimiteri la Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare. Articolul 6(1) Înregistrarea în scopuri de taxă pe valoarea adăugată a persoanei impozabile, în condiţiile art. 153 alin. (91) din Codul fiscal, se consideră valabilă începând cu data comunicării deciziei de aprobare a înregistrării în scopuri de taxă pe valoarea adăugată.(2) În baza deciziei de aprobare a înregistrării în scopuri de taxă pe valoarea adăugată, organul fiscal emite certificatul de înregistrare în scopuri de taxă pe valoarea adăugată, având înscrisă data înregistrării, conform alin. (1). Articolul 7Anexele nr. 1-6 fac parte integrantă din prezentul ordin. Articolul 8Prezentul ordin se publică în Monitorul Oficial al României, Partea I. Articolul 9Direcţia generală proceduri pentru administrarea veniturilor, Direcţia generală de tehnologia informaţiei şi Direcţia generală de administrare a marilor contribuabili, precum şi direcţiile generale ale finanţelor publice judeţene şi a municipiului Bucureşti vor lua măsuri pentru ducerea la îndeplinire a prevederilor prezentului ordin. Preşedintele Agenţiei Naţionale de Administrare Fiscală, Şerban Pop

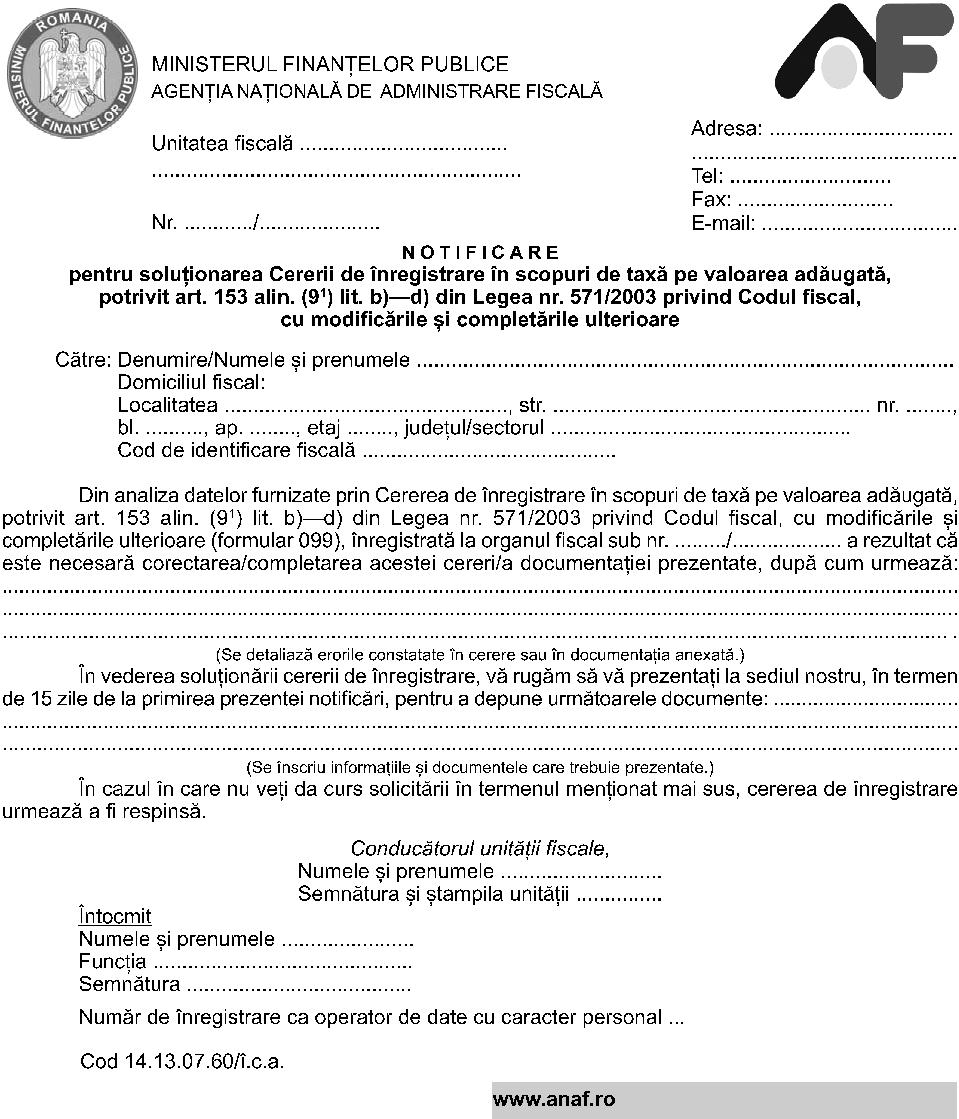

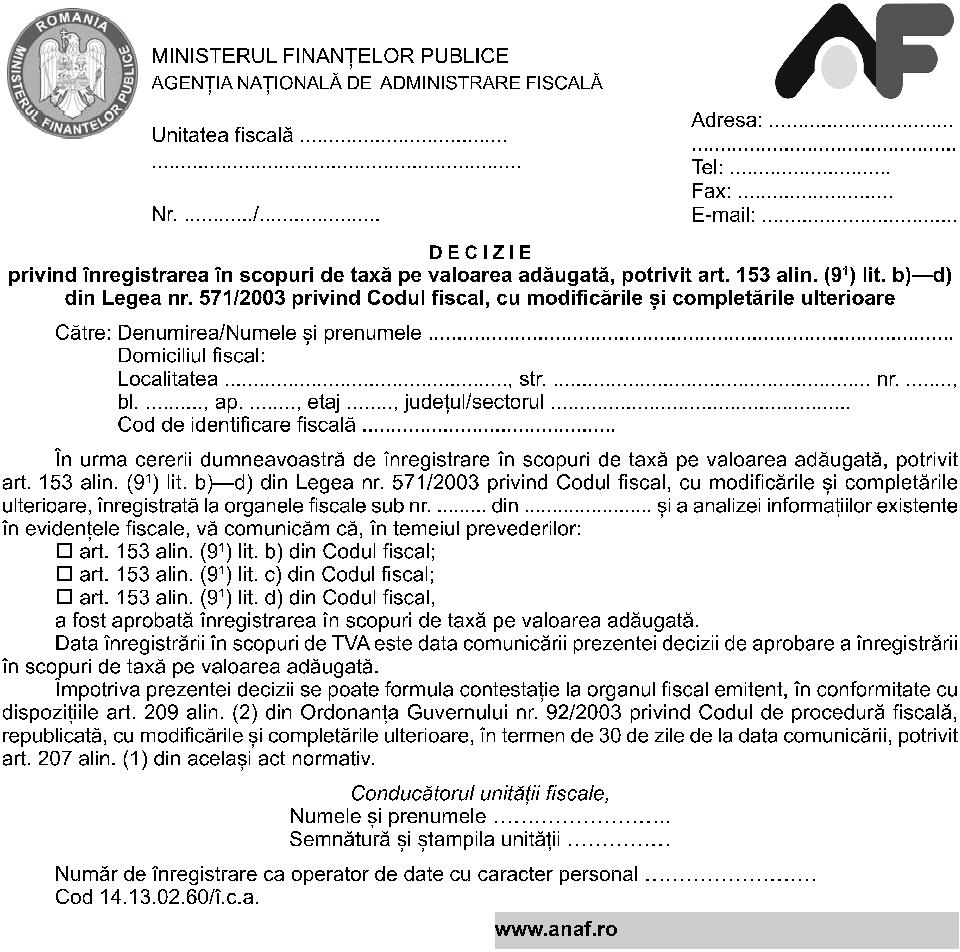

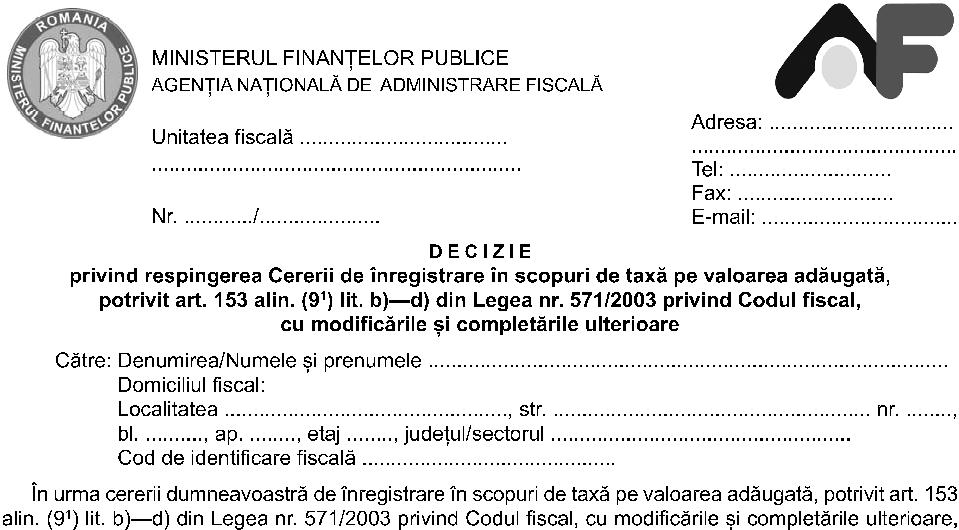

ANEXA Nr. 1PROCEDURĂ de înregistrare, la cerere, în scopuri de taxă pe valoarea adăugată potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal Secţiunea 1Dispoziţii generale 1. Prezenta procedură se aplică pentru înregistrarea în scopuri de taxă pe valoarea adăugată (TVA) potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare (Codul fiscal), de către organele fiscale competente, la solicitarea persoanelor impozabile cărora le-a fost anulată înregistrarea în scopuri de TVA întrucât: a)asociaţii/administratorii persoanei impozabile sau persoana impozabilă însăşi au avut înscrise în cazierul fiscal fapte, în condiţiile prevăzute de art. 153 alin. (9) lit. c) din Codul fiscal; b)nu au depus niciun decont de taxă, în condiţiile prevăzute de art. 153 alin. (9) lit. d) din Codul fiscal; c)nu au evidenţiat, în deconturile de taxă depuse, nicio operaţiune realizată, în condiţiile prevăzute de art. 153 alin. (9) lit. e) din Codul fiscal.2. Prezenta procedură se aplică de către compartimentul cu atribuţii în domeniul înregistrării fiscale, denumit în continuare compartiment de specialitate, din cadrul organului fiscal competent. 3. Organul fiscal competent este organul fiscal în a cărui evidenţă persoana impozabilă este înregistrată ca plătitor de impozite şi taxe sau organul fiscal stabilit potrivit art. 36 alin. (3) din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare (Codul de procedură fiscală), pentru persoanele impozabile care nu sunt stabilite în România conform art. 1251 alin. (2) din Codul fiscal, după caz. 4. Persoanele impozabile care solicită înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Codul fiscal depun la organul fiscal competent formularul 099 „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“, prevăzut în anexa nr. 2 la ordin şi denumit în continuare cerere de înregistrare. 5. Cererea de înregistrare se completează potrivit instrucţiunilor de completare prevăzute în anexa nr. 5 la ordin şi se depune, însoţită de documentaţia prevăzută de prezenta procedură, la registratura organului fiscal competent sau prin poştă, cu confirmare de primire. 6. După primirea cererii de înregistrare, compartimentul de specialitate analizează informaţiile cuprinse în cerere şi, după caz, în documentaţia prezentată şi verifică caracterul complet şi corectitudinea acestora. De asemenea, verifică dacă temeiul legal al solicitării de înregistrare în scopuri de TVA corespunde cu motivul pentru care a fost anulat codul de înregistrare în scopuri de TVA. 7. Dacă cererea sau documentaţia anexată este incompletă ori incorectă, organul fiscal notifică solicitantului în vederea corectării, aplicându-se corespunzător dispoziţiile art. 70 alin. (2) din Codul de procedură fiscală. Notificarea, întocmită potrivit modelului prevăzut în anexa nr. 1, care face parte integrantă din prezenta procedură, va cuprinde şi erorile constatate. Notificarea se comunică potrivit prevederilor art. 44 din Codul de procedură fiscală. 8. În cazul în care persoana impozabilă nu se prezintă în termen de 15 zile de la primirea notificării pentru corectarea şi/sau completarea cererii şi/sau a documentaţiei, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind respingerea cererii de înregistrare în scopuri de TVA, menţionate la pct. 9. 9. În cazul în care cererea şi documentaţia prevăzută de lege sunt corecte şi complete, compartimentul de specialitate, după efectuarea verificărilor şi analizei prevăzute de procedură, întocmeşte următoarele documente: a)referatul prin care propune înregistrarea în scopuri de TVA sau respingerea cererii de înregistrare, după caz, potrivit modelului prevăzut în anexa nr. 2, care face parte integrantă din prezenta procedură, denumit în continuare referat; şi, după caz, b)proiectul Deciziei privind înregistrarea în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, având bifată căsuţa corespunzătoare temeiului legal, potrivit modelului prevăzut în anexa nr. 3 la ordin, denumită în continuare decizie privind înregistrarea în scopuri de TVA; sau c)proiectul Deciziei privind respingerea Cererii de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, având bifată căsuţa corespunzătoare motivului de respingere, potrivit modelului prevăzut în anexa nr. 4 la ordin, denumită în continuare decizie privind respingerea cererii de înregistrare în scopuri de TVA.10. Referatul şi decizia privind înregistrarea în scopuri de TVA sau decizia privind respingerea cererii de înregistrare în scopuri de TVA, după caz, se verifică şi se avizează de şeful compartimentului de specialitate şi de conducătorul adjunct al unităţii fiscale şi se înaintează, spre aprobare, conducătorului unităţii fiscale. 11. În sensul prezentei proceduri, prin conducătorul unităţii fiscale se înţelege, după caz: a)directorul general al Direcţiei generale de administrare a marilor contribuabili; b)directorul executiv al direcţiei generale a finanţelor publice judeţene sau a municipiului Bucureşti; c)şeful administraţiei finanţelor publice a municipiului, oraşului sau comunei, şeful administraţiei finanţelor publice a sectorului, pentru sectoarele municipiului Bucureşti, ori şeful administraţiei finanţelor publice pentru contribuabili mijlocii.12. În sensul prezentei proceduri, prin conducătorul adjunct al unităţii fiscale se înţelege, după caz: a)directorul general adjunct coordonator al activităţii de administrare a veniturilor statului din cadrul Direcţiei generale de administrare a marilor contribuabili; b)directorul executiv adjunct coordonator al activităţii de administrare a veniturilor statului din cadrul direcţiei generale a finanţelor publice judeţene sau a municipiului Bucureşti; c)şeful administraţiei adjunct coordonator al activităţii de administrare a veniturilor statului din cadrul administraţiilor finanţelor publice ale municipiilor, oraşelor ori comunelor, din cadrul administraţiilor finanţelor publice ale sectoarelor municipiului Bucureşti sau din cadrul administraţiilor finanţelor publice pentru contribuabili mijlocii, după caz, ori şeful administraţiei din cadrul unităţilor fiscale în a căror structură aprobată nu este prevăzut postul de şef administraţie adjunct.13. Deciziile prevăzute la pct. 9 lit. b) şi c) se întocmesc în două exemplare, din care un exemplar se comunică contribuabilului, potrivit art. 44 din Codul de procedură fiscală, iar al doilea exemplar se arhivează la dosarul fiscal al contribuabilului. 14. Împotriva deciziilor prevăzute la pct. 9 lit. b) şi c) se poate formula contestaţie la organul fiscal emitent, în conformitate cu dispoziţiile art. 209 alin. (2) din Codul de procedură fiscală, în termen de 30 de zile de la data comunicării, potrivit art. 207 alin. (1) din acelaşi act normativ. 15. După comunicarea deciziei privind înregistrarea în scopuri de taxă pe valoarea adăugată către persoana impozabilă, compartimentul de specialitate operează în Registrul contribuabililor înregistrarea în scopuri de TVA şi emite certificatul de înregistrare în scopuri de TVA. 16. Certificatul de înregistrare în scopuri de TVA, având înscrisă data înregistrării, se comunică persoanei impozabile în condiţiile prevăzute de art. 44 din Codul de procedură fiscală. 17. După finalizarea procedurii, toate documentele primite de la persoana impozabilă, precum şi cele emise de compartimentul de specialitate se arhivează la dosarul fiscal al persoanei impozabile. Secţiunea a 2-aDispoziţii speciale privind înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. b) din Codul fiscal 1. În situaţia persoanelor impozabile cărora le-a fost anulată înregistrarea în scopuri de TVA din cauza faptelor înscrise în cazier, înregistrarea în scopuri de TVA, la cerere, se face numai dacă a încetat situaţia care a condus la anularea înregistrării, potrivit art. 153 alin. (91) lit. b) din Codul fiscal. 2. Cererea de înregistrare în scopuri de TVA se depune, în cazul societăţilor comerciale înmatriculate în registrul comerţului, însoţită de certificatul constatator emis de oficiul registrului comerţului din care să rezulte datele de identificare ale asociaţilor şi administratorilor persoanei impozabile la data depunerii cererii de înregistrare în scopuri de TVA. 3. După primirea cererii de înregistrare în scopuri de TVA (formular 099), compartimentul de specialitate verifică: a)dacă faptele sancţionate ca infracţiuni sau situaţia privind atragerea răspunderii solidare care au fost înscrise în cazierul fiscal al persoanei impozabile şi care au condus la anularea înregistrării în scopuri de TVA au fost scoase din evidenţa cazierului fiscal până la data primirii cererii de înregistrare; b)dacă actualii asociaţi/administratori ai persoanei impozabile sau persoana impozabilă însăşi au înscrise în cazierul fiscal infracţiuni şi/sau situaţii de atragere a răspunderii solidare, prevăzute la art. 2 alin. (2) lit. a) din Ordonanţa Guvernului nr. 75/2001 privind organizarea şi funcţionarea cazierului fiscal, republicată, cu modificările şi completările ulterioare, care nu au fost scoase din evidenţa cazierului fiscal până la data primirii cererii de înregistrare; c)dacă persoana impozabilă se încadrează în altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-b) sau d)-e) din Codul fiscal.4. Compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind respingerea cererii de înregistrare în scopuri de TVA, dacă, la data depunerii cererii de înregistrare, este îndeplinită una dintre următoarele condiţii: a)faptele care au condus la anularea înregistrării nu au fost scoase din evidenţa cazierului fiscal al persoanei impozabile; sau b)actualii asociaţi/administratori ai persoanei impozabile sau persoana impozabilă însăşi au înscrise în cazierul fiscal infracţiuni şi/sau situaţii de atragere a răspunderii solidare; ori c)persoana impozabilă se încadrează într-o altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-b) sau d)-e) din Codul fiscal.5. Persoana impozabilă poate depune o nouă cerere de înregistrare în scopuri de TVA de îndată ce remediază situaţia care a condus la respingerea cererii de înregistrare în scopuri de TVA. 6. Compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind înregistrarea în scopuri de TVA a persoanei impozabile solicitante dacă, la data depunerii cererii de înregistrare, sunt îndeplinite cumulativ următoarele condiţii: a)faptele care au condus la anularea înregistrării nu mai figurează în evidenţa cazierului fiscal al persoanei impozabile; b)actualii asociaţi/administratori ai persoanei impozabile sau persoana impozabilă însăşi nu au înscrise în cazierul fiscal infracţiuni şi/sau situaţii de atragere a răspunderii solidare; c)persoana impozabilă nu se încadrează în nicio altă situaţie de anulare a înregistrării în scopuri de TVA.7. Pct. 10-17 din secţiunea 1 se aplică în mod corespunzător. Secţiunea a 3-aDispoziţii speciale privind înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. c) din Codul fiscal 1. Persoanele impozabile cărora le-a fost anulată înregistrarea în scopuri de TVA pentru nedepunerea niciunui decont de taxă, în condiţiile prevăzute de art. 153 alin. (9) lit. d) din Codul fiscal, depun cererea de înregistrare însoţită de: a)toate deconturile de TVA (formular 300) nedepuse la termen, pe o perioadă de 6 luni sau două trimestre calendaristice consecutive anterioare anulării înregistrării în scopuri de TVA; b)o cerere motivată din care să rezulte că se angajează să depună la termenele prevăzute de lege deconturile de taxă; c)certificatul constatator emis de oficiul registrului comerţului din care să rezulte datele de identificare ale asociaţilor şi administratorilor persoanei impozabile la data depunerii cererii de înregistrare în scopuri de TVA, în cazul societăţilor comerciale înmatriculate în registrul comerţului.2. După primirea cererii de înregistrare şi a documentaţiei corecte şi complete, compartimentul de specialitate verifică dacă persoana impozabilă se încadrează în altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-c) sau e) din Codul fiscal. 3. Dacă persoana impozabilă se încadrează în altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-c) sau e) din Codul fiscal, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind respingerea cererii de înregistrare în scopuri de TVA a persoanei impozabile solicitante. 4. Persoana impozabilă poate depune o nouă cerere de înregistrare în scopuri de TVA de îndată ce remediază situaţia care a condus la respingerea cererii de înregistrare în scopuri de TVA. 5. Dacă persoana impozabilă nu se încadrează în nicio altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)–c) sau e) din Codul fiscal, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind înregistrarea în scopuri de TVA a persoanei impozabile solicitante. 6. În situaţia în care persoana impozabilă îndeplineşte condiţiile pentru aprobarea înregistrării în scopuri de TVA, înregistrarea în scopuri de TVA se face cu data comunicării deciziei de înregistrare în scopuri de TVA, care nu poate fi decât după o perioadă de 3 luni de la data anulării înregistrării în scopuri de TVA, potrivit art. 153 alin. (91) lit. c) teza a II-a din Codul fiscal. 7. Pct. 10-17 din secţiunea 1 se aplică în mod corespunzător. 8. În cazul în care abaterea se repetă după reînregistrarea persoanei impozabile, organele fiscale vor anula codul de înregistrare în scopuri de TVA şi nu vor aproba eventuale cereri ulterioare de reînregistrare în scopuri de TVA. Secţiunea a 4-aDispoziţii speciale privind înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. d) din Codul fiscal 1. Persoanele impozabile cărora le-a fost anulată înregistrarea în scopuri de TVA pentru neevidenţierea, în deconturile de taxă depuse, a niciunei operaţiuni realizate, în condiţiile prevăzute de art. 153 alin. (9) lit. e) din Codul fiscal, depun cererea de înregistrare în maximum 180 de zile de la data anulării înregistrării în scopuri de TVA, potrivit art. 153 alin. (91) lit. d) din Codul fiscal. 2. În cazul societăţilor comerciale înmatriculate în registrul comerţului, cererea se depune însoţită de certificatul constatator emis de oficiul registrului comerţului din care să rezulte datele de identificare ale asociaţilor şi administratorilor persoanei impozabile la data depunerii cererii de înregistrare în scopuri de TVA. 3. În situaţia în care cererea de înregistrare în scopuri de TVA este depusă peste termenul de 180 de zile, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind respingerea cererii de înregistrare în scopuri de TVA, în temeiul art. 153 alin. (91) lit. d) teza a III-a din Codul fiscal. 4. Prin completarea casetei corespunzătoare din cererea de înregistrare (formular 099), persoana impozabilă declară pe propria răspundere că va desfăşura activităţi economice cel târziu în cursul lunii următoare celei în care a depus cererea de înregistrare, potrivit dispoziţiilor art. 153 alin. (91) lit. c) pct. 2 din Codul fiscal. 5. După primirea cererii de înregistrare, corect completate şi depuse în termen, compartimentul de specialitate verifică dacă persoana impozabilă se încadrează în altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-d) din Codul fiscal. 6. Dacă persoana impozabilă se încadrează în altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-d) din Codul fiscal, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind respingerea cererii de înregistrare în scopuri de TVA a persoanei impozabile solicitante. 7. Persoana impozabilă poate depune o nouă cerere de înregistrare în scopuri de TVA de îndată ce remediază situaţia care a condus la respingerea cererii de înregistrare în scopuri de TVA. 8. Dacă persoana impozabilă nu se încadrează în nicio altă situaţie de anulare a înregistrării în scopuri de TVA, prevăzută la art. 153 alin. (9) lit. a)-d) din Codul fiscal, compartimentul de specialitate întocmeşte referatul şi proiectul de decizie privind înregistrarea în scopuri de TVA a persoanei impozabile solicitante. 9. Pct. 10-17 din secţiunea 1 se aplică în mod corespunzător. ANEXA Nr. 1la procedură  ANEXA Nr. 2la procedură MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ UNITATEA FISCALĂ ........ ................ .......... NR. ........ ........ ............... APROBAT Conducătorul unităţii fiscale, ........ ................ ........ ......... Avizat Conducătorul adjunct al unităţii fiscale, ........ ................ ........ ......... Verificat Şef compartiment specialitate, ........ ................ ........ ......... REFERAT privind soluţionarea cererii de înregistrare în scopuri de TVA depuse în temeiul art. 153 alin. (91) lit. b)-d) din Codul fiscal A. Date de identificare a persoanei impozabile Denumire ........ ................ ................ ........ Cod de identificare fiscală ........ ................ Codul de înregistrare în scopuri de TVA care a fost anulat ........ ................ ............. Domiciliul fiscal ........ ................ ................ ................ ................ ................ ................ ........ ........... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ Înregistrarea în scopuri de TVA a fost anulată începând cu data de ........ ........ ............, întrucât ........ ................ ................ ................ ................ ................ ................ ................ ........ ............... (Se detaliază motivele de fapt şi de drept pentru care a fost anulată înregistrarea în scopuri de TVA.) B. Din analiza Cererii de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, înregistrată sub nr. ........ ........ ........., precum şi a următoarelor informaţii şi documente: ........ ................ ................ ................ ................ ................ ................ ................ ................ ........... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ C. Propunem: Respingerea cererii de înregistrare în scopuri de TVA, depusă după anularea înregistrării în scopuri de TVA, pentru următoarele motive: Informaţiile solicitate contribuabilului nu au fost prezentate în termenul înscris în notificare, respectiv 15 zile de la primirea acestei notificări. Prin Adresa nr. .........../........ ..........., au fost solicitate următoarele date sau documente ........ ................ ................ ................ ................ ................ ........ ........ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ La data depunerii cererii de înregistrare în scopuri de TVA: persoana impozabilă era declarată inactivă conform prevederilor art. 781 din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare; persoana impozabilă se află în stare de inactivitate temporară, înscrisă în registrul comerţului, potrivit legii; persoana impozabilă şi/sau actualii asociaţi/administratori ........ ................ ................ ............. (Se înscriu datele de identificare ale acestora.) aveau fapte înscrise în cazierul fiscal, de natura: infracţiunilor; atragerii răspunderii solidare; persoana impozabilă nu a depus deconturile de TVA, în condiţiile prevăzute de art. 153 alin. (9) lit. d) din Codul fiscal; persoana impozabilă nu a evidenţiat în deconturile de TVA depuse nicio operaţiune, în condiţiile Art. 153 alin. (9) lit. e) din Codul fiscal. Alte motive legale de respingere ........ ................ ................ ................ ................ ........ .......... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ .......... . (Se detaliază motivele de fapt şi de drept.) Înregistrarea în scopuri de TVA, în temeiul: art. 153 alin. (91) lit. b) din Codul fiscal; art. 153 alin. (91) lit. c) din Codul fiscal; art. 153 alin. (91) lit. d) din Codul fiscal. Întocmit ANEXA Nr. 2*)

ANEXA Nr. 2la procedură MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ UNITATEA FISCALĂ ........ ................ .......... NR. ........ ........ ............... APROBAT Conducătorul unităţii fiscale, ........ ................ ........ ......... Avizat Conducătorul adjunct al unităţii fiscale, ........ ................ ........ ......... Verificat Şef compartiment specialitate, ........ ................ ........ ......... REFERAT privind soluţionarea cererii de înregistrare în scopuri de TVA depuse în temeiul art. 153 alin. (91) lit. b)-d) din Codul fiscal A. Date de identificare a persoanei impozabile Denumire ........ ................ ................ ........ Cod de identificare fiscală ........ ................ Codul de înregistrare în scopuri de TVA care a fost anulat ........ ................ ............. Domiciliul fiscal ........ ................ ................ ................ ................ ................ ................ ........ ........... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ Înregistrarea în scopuri de TVA a fost anulată începând cu data de ........ ........ ............, întrucât ........ ................ ................ ................ ................ ................ ................ ................ ........ ............... (Se detaliază motivele de fapt şi de drept pentru care a fost anulată înregistrarea în scopuri de TVA.) B. Din analiza Cererii de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, înregistrată sub nr. ........ ........ ........., precum şi a următoarelor informaţii şi documente: ........ ................ ................ ................ ................ ................ ................ ................ ................ ........... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ C. Propunem: Respingerea cererii de înregistrare în scopuri de TVA, depusă după anularea înregistrării în scopuri de TVA, pentru următoarele motive: Informaţiile solicitate contribuabilului nu au fost prezentate în termenul înscris în notificare, respectiv 15 zile de la primirea acestei notificări. Prin Adresa nr. .........../........ ..........., au fost solicitate următoarele date sau documente ........ ................ ................ ................ ................ ................ ........ ........ ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ ............ La data depunerii cererii de înregistrare în scopuri de TVA: persoana impozabilă era declarată inactivă conform prevederilor art. 781 din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare; persoana impozabilă se află în stare de inactivitate temporară, înscrisă în registrul comerţului, potrivit legii; persoana impozabilă şi/sau actualii asociaţi/administratori ........ ................ ................ ............. (Se înscriu datele de identificare ale acestora.) aveau fapte înscrise în cazierul fiscal, de natura: infracţiunilor; atragerii răspunderii solidare; persoana impozabilă nu a depus deconturile de TVA, în condiţiile prevăzute de art. 153 alin. (9) lit. d) din Codul fiscal; persoana impozabilă nu a evidenţiat în deconturile de TVA depuse nicio operaţiune, în condiţiile Art. 153 alin. (9) lit. e) din Codul fiscal. Alte motive legale de respingere ........ ................ ................ ................ ................ ........ .......... ........ ................ ................ ................ ................ ................ ................ ................ ................ ........ .......... . (Se detaliază motivele de fapt şi de drept.) Înregistrarea în scopuri de TVA, în temeiul: art. 153 alin. (91) lit. b) din Codul fiscal; art. 153 alin. (91) lit. c) din Codul fiscal; art. 153 alin. (91) lit. d) din Codul fiscal. Întocmit ANEXA Nr. 2*) *) Anexa nr. 2 este reprodusă în facsimil. ANEXA Nr. 3

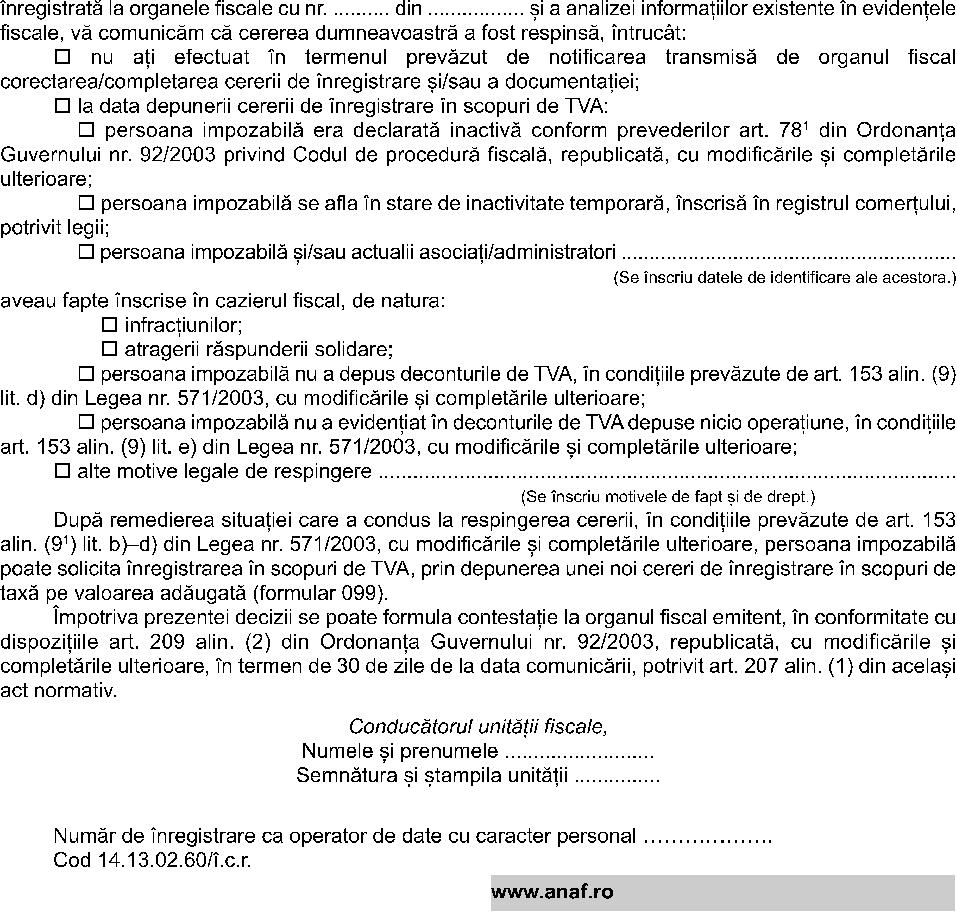

*) Anexa nr. 2 este reprodusă în facsimil. ANEXA Nr. 3 ANEXA Nr. 4

ANEXA Nr. 4

ANEXA Nr. 5INSTRUCŢIUNI de completare a formularului (099) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ Formularul (099) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ se completează şi se depune de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA în conformitate cu dispoziţiile art. 153 alin. (9) lit. c)-e) şi care solicită înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Codul fiscal. Cererea se depune de către reprezentantul legal al persoanei impozabile pentru care se solicită înregistrarea în scopuri de TVA sau altă persoană împuternicită, potrivit legii, la registratura organului fiscal competent ori prin poştă cu confirmare de primire. Formularul se completează în două exemplare, înscriinduse cu majuscule, citeţ şi corect, toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. A. Date de identificare a persoanei impozabile: Rândul 1. Denumire/Nume, prenume Se completează cu denumirea/numele, prenumele persoanei impozabile pentru care se solicită înregistrarea în scopuri de TVA. Rândul 2. Domiciliul fiscal Se completează cu domiciliul fiscal al persoanei impozabile stabilit potrivit legii. B. Reprezentare prin împuternicit: Se marchează cu „X“ în situaţia în care cererea este completată de către împuternicitul desemnat potrivit Codului de procedură fiscală şi se înscriu numărul şi data cu care împuternicitul a înregistrat actul de împuternicire, în formă autentică şi în condiţiile prevăzute de lege, la organul fiscal. Date de identificare a împuternicitului - se completează cu datele privind numele şi prenumele sau denumirea împuternicitului, adresa acestuia şi codul de identificare fiscală. C. Prin prezenta, solicit înregistrarea în scopuri de taxă pe valoarea adăugată Rândul 1 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât asociaţii/administratorii persoanei impozabile sau persoana impozabilă însăşi au avut înscrise în cazierul fiscal infracţiuni şi/sau fapte prevăzute la art. 2 alin. (2) lit. a) din Ordonanţa Guvernului nr. 75/2001 privind organizarea şi funcţionarea cazierului fiscal, republicată, cu modificările şi completările ulterioare, şi care solicită înregistrarea în scopuri de TVA, datorită încetării situaţiei care a condus la anularea înregistrării în scopuri de TVA. Rândul 2 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât nu au depus niciun decont de TVA şi care solicită înregistrarea în scopuri de TVA. Rândul 3 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât nu au evidenţiat, în deconturile de TVA depuse, nicio operaţiune realizată şi care solicită înregistrarea în scopuri de TVA. Rândul 4. Se înscrie cifra de afaceri pe care estimează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Cifra de afaceri se calculează potrivit dispoziţiilor art. 1561 din Codul fiscal. Rândul 5. Perioada fiscală Se marchează cu „X“ perioada fiscală care urmează a fi utilizată pentru taxa pe valoarea adăugată, în condiţiile prevăzute de art. 1561 din Codul fiscal. ANEXA Nr. 6Caracteristicile de tipărire, modul de difuzare, de utilizare şi de arhivare a formularelor 1. Denumire: „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“(099) 1.1. Cod: 14.13.01.10.11/9.1 1.2. Format: A4/t1 1.3. Caracteristici de tipărire: – pe o singură faţă;

ANEXA Nr. 5INSTRUCŢIUNI de completare a formularului (099) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ Formularul (099) „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ se completează şi se depune de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA în conformitate cu dispoziţiile art. 153 alin. (9) lit. c)-e) şi care solicită înregistrarea în scopuri de TVA potrivit prevederilor art. 153 alin. (91) lit. b)-d) din Codul fiscal. Cererea se depune de către reprezentantul legal al persoanei impozabile pentru care se solicită înregistrarea în scopuri de TVA sau altă persoană împuternicită, potrivit legii, la registratura organului fiscal competent ori prin poştă cu confirmare de primire. Formularul se completează în două exemplare, înscriinduse cu majuscule, citeţ şi corect, toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. A. Date de identificare a persoanei impozabile: Rândul 1. Denumire/Nume, prenume Se completează cu denumirea/numele, prenumele persoanei impozabile pentru care se solicită înregistrarea în scopuri de TVA. Rândul 2. Domiciliul fiscal Se completează cu domiciliul fiscal al persoanei impozabile stabilit potrivit legii. B. Reprezentare prin împuternicit: Se marchează cu „X“ în situaţia în care cererea este completată de către împuternicitul desemnat potrivit Codului de procedură fiscală şi se înscriu numărul şi data cu care împuternicitul a înregistrat actul de împuternicire, în formă autentică şi în condiţiile prevăzute de lege, la organul fiscal. Date de identificare a împuternicitului - se completează cu datele privind numele şi prenumele sau denumirea împuternicitului, adresa acestuia şi codul de identificare fiscală. C. Prin prezenta, solicit înregistrarea în scopuri de taxă pe valoarea adăugată Rândul 1 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât asociaţii/administratorii persoanei impozabile sau persoana impozabilă însăşi au avut înscrise în cazierul fiscal infracţiuni şi/sau fapte prevăzute la art. 2 alin. (2) lit. a) din Ordonanţa Guvernului nr. 75/2001 privind organizarea şi funcţionarea cazierului fiscal, republicată, cu modificările şi completările ulterioare, şi care solicită înregistrarea în scopuri de TVA, datorită încetării situaţiei care a condus la anularea înregistrării în scopuri de TVA. Rândul 2 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât nu au depus niciun decont de TVA şi care solicită înregistrarea în scopuri de TVA. Rândul 3 se marchează cu „X“ de către persoanele impozabile cărora li s-a anulat înregistrarea în scopuri de TVA, întrucât nu au evidenţiat, în deconturile de TVA depuse, nicio operaţiune realizată şi care solicită înregistrarea în scopuri de TVA. Rândul 4. Se înscrie cifra de afaceri pe care estimează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Cifra de afaceri se calculează potrivit dispoziţiilor art. 1561 din Codul fiscal. Rândul 5. Perioada fiscală Se marchează cu „X“ perioada fiscală care urmează a fi utilizată pentru taxa pe valoarea adăugată, în condiţiile prevăzute de art. 1561 din Codul fiscal. ANEXA Nr. 6Caracteristicile de tipărire, modul de difuzare, de utilizare şi de arhivare a formularelor 1. Denumire: „Cerere de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“(099) 1.1. Cod: 14.13.01.10.11/9.1 1.2. Format: A4/t1 1.3. Caracteristici de tipărire: – pe o singură faţă;

– se poate utiliza echipament informatic pentru editare.1.4. U.M.: set (2 file) 1.5. Se difuzează gratuit. 1.6. Se utilizează pentru înregistrarea în scopuri de taxă pe valoarea adăugată a persoanelor care solicită înregistrarea în scopuri de taxă pe valoarea adăugată, în temeiul art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, după anularea înregistrării în scopuri de taxă pe valoarea adăugată. 1.7. Se întocmeşte în două exemplare de persoana impozabilă sau de împuternicitul/reprezentantul legal. 1.8. Circulă: – originalul la organul fiscal;

– copia la contribuabil.1.9. Se arhivează la dosarul fiscal al contribuabilului. 2. Denumire: „Decizie privind înregistrarea în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ 2.1. Cod: 14.13.02.60/î.c.a. 2.2. Format: A4/t1 2.3. Caracteristici de tipărire: – pe o singură faţă

– se utilizează echipament informatic pentru editare2.4. U/M: set (2 file) 2.5. Se difuzează gratuit. 2.6. Se utilizează pentru înregistrarea în scopuri de taxă pe valoarea adăugată depuse de persoanele impozabile, în temeiul art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, după anularea înregistrării în scopuri de taxă pe valoarea adăugată. 2.7. Se întocmeşte în două exemplare de organul fiscal competent. 2.8. Circulă: – originalul la contribuabil

– copia la organul fiscal2.9. Se arhivează la dosarul fiscal al contribuabilului. 3. Denumire: „Decizie privind respingerea Cererii de înregistrare în scopuri de taxă pe valoarea adăugată, potrivit art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare“ 3.1. Cod: 14.13.02.60/î.c.r. 3.2. Format: A4/t1 3.3. Caracteristici de tipărire: – pe o singură faţă

– se utilizează echipament informatic pentru editare3.4. U/M: set (2 file) 3.5. Se difuzează gratuit. 3.6. Se utilizează pentru respingerea cererii de înregistrare în scopuri de taxă pe valoarea adăugată depuse de persoanele impozabile, în temeiul art. 153 alin. (91) lit. b)-d) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, după anularea înregistrării în scopuri de taxă pe valoarea adăugată. 3.7. Se întocmeşte în două exemplare de organul fiscal competent. 3.8. Circulă: – originalul la contribuabil

– copia la organul fiscal3.9. Se arhivează la dosarul fiscal al contribuabilului.