Având în vedere dispoziţiile:– art. 86, 88, 89, 90, art. 91 alin. (4) şi art. 342 alin. (1) din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare, şi ale art. 316 din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare;

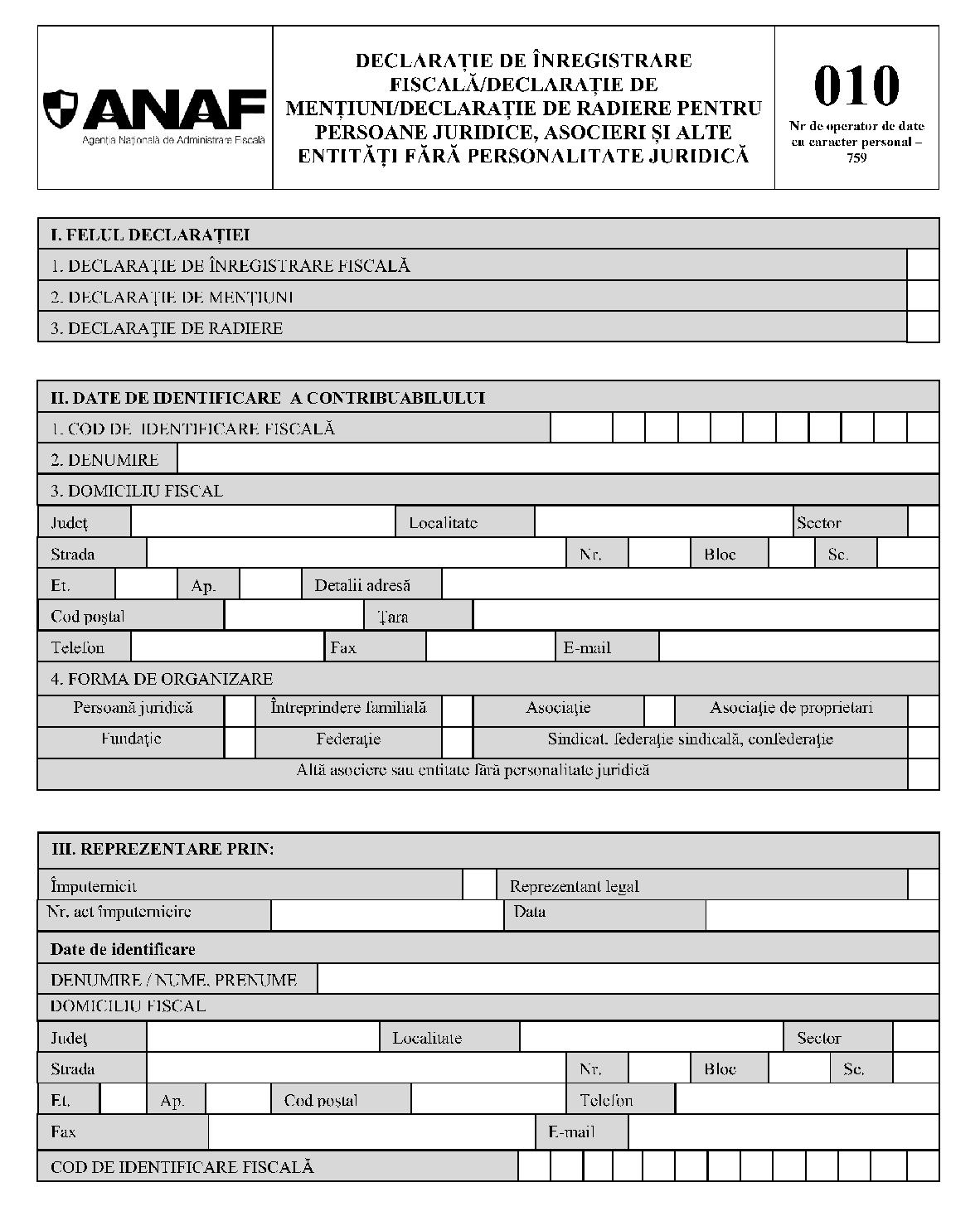

– art. 3 şi art. 8 alin. (1) din Legea nr. 170/2016 privind impozitul specific unor activităţi,în temeiul prevederilor art. 11 alin. (3) din Hotărârea Guvernului nr. 520/2013 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare, preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul IOrdinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 3.698/2015 pentru aprobarea formularelor de înregistrare fiscală a contribuabililor şi a tipurilor de obligaţii fiscale care formează vectorul fiscal, publicat în Monitorul Oficial al României, Partea I, nr. 979 şi 979 bis din 30 decembrie 2015, cu modificările şi completările ulterioare, se modifică şi se completează după cum urmează: 1. La articolul 4, litera s) se elimină. 2. La articolul 4, după litera ş) se introduce o nouă literă, litera t) , cu următorul cuprins: t)impozit specific unor activităţi. 3. Anexa nr. 1 se modifică şi se înlocuieşte cu anexa nr. 1 la prezentul ordin. 4. Anexa nr. 2 se modifică şi se înlocuieşte cu anexa nr. 2 la prezentul ordin. 5. Anexa nr. 4 se modifică şi se înlocuieşte cu anexa nr. 3 la prezentul ordin. Articolul IIAnexele nr. 1-3 fac parte integrantă din prezentul ordin. Articolul IIIPrezentul ordin se publică în Monitorul Oficial al României, Partea I. Articolul IVDirecţia generală proceduri pentru administrarea veniturilor, Direcţia generală de tehnologia informaţiei, Direcţia generală de administrare a marilor contribuabili, precum şi direcţiile generale regionale ale finanţelor publice şi unităţile fiscale subordonate vor duce la îndeplinire prevederile prezentului ordin. Preşedintele Agenţiei Naţionale de Administrare Fiscală, Bogdan-Nicolae Stan ANEXA Nr. 1*) *) Formularul din anexa nr. 1 este reprodus în facsimil.(Anexa nr. 1 la Ordinul nr. 3.698/2015)

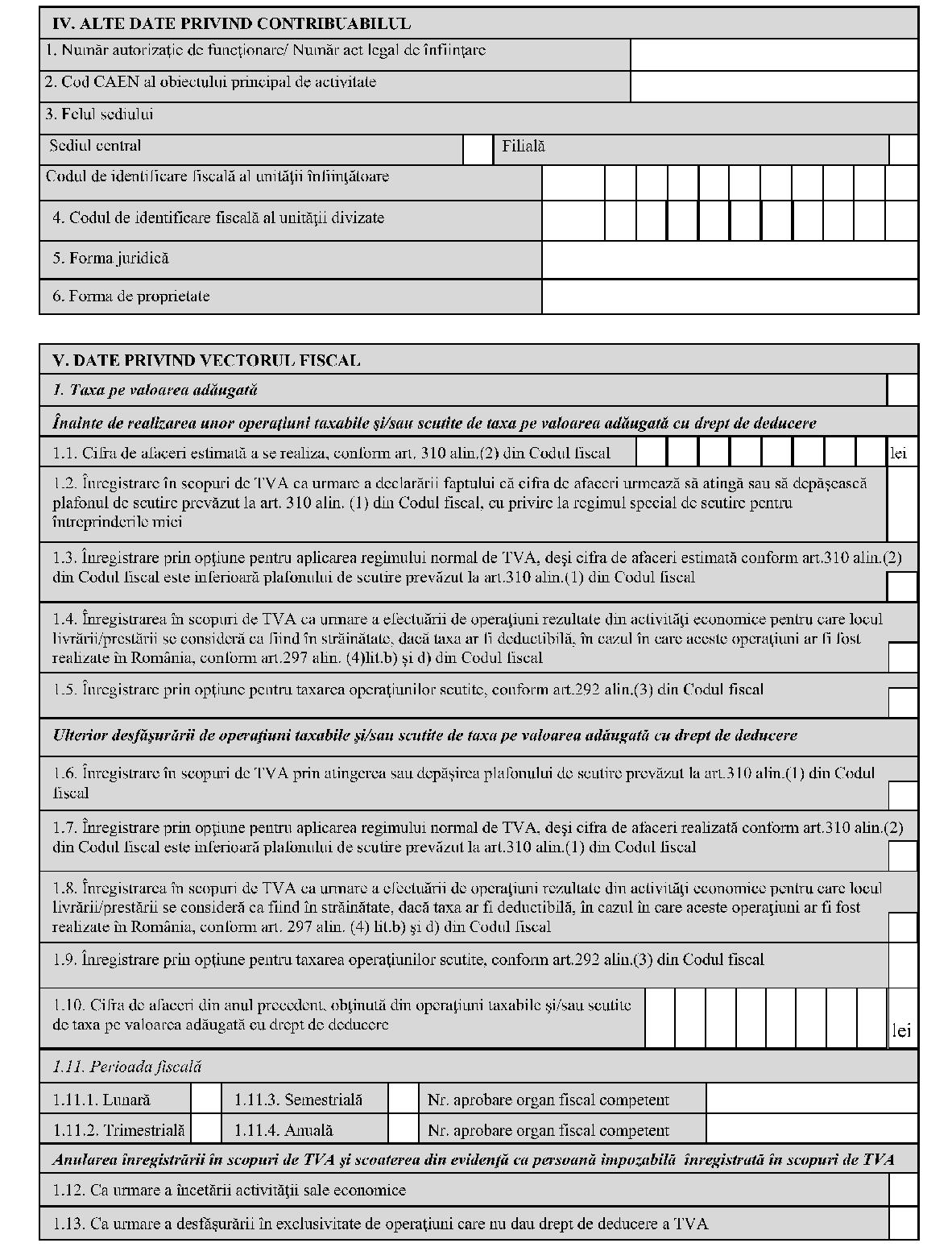

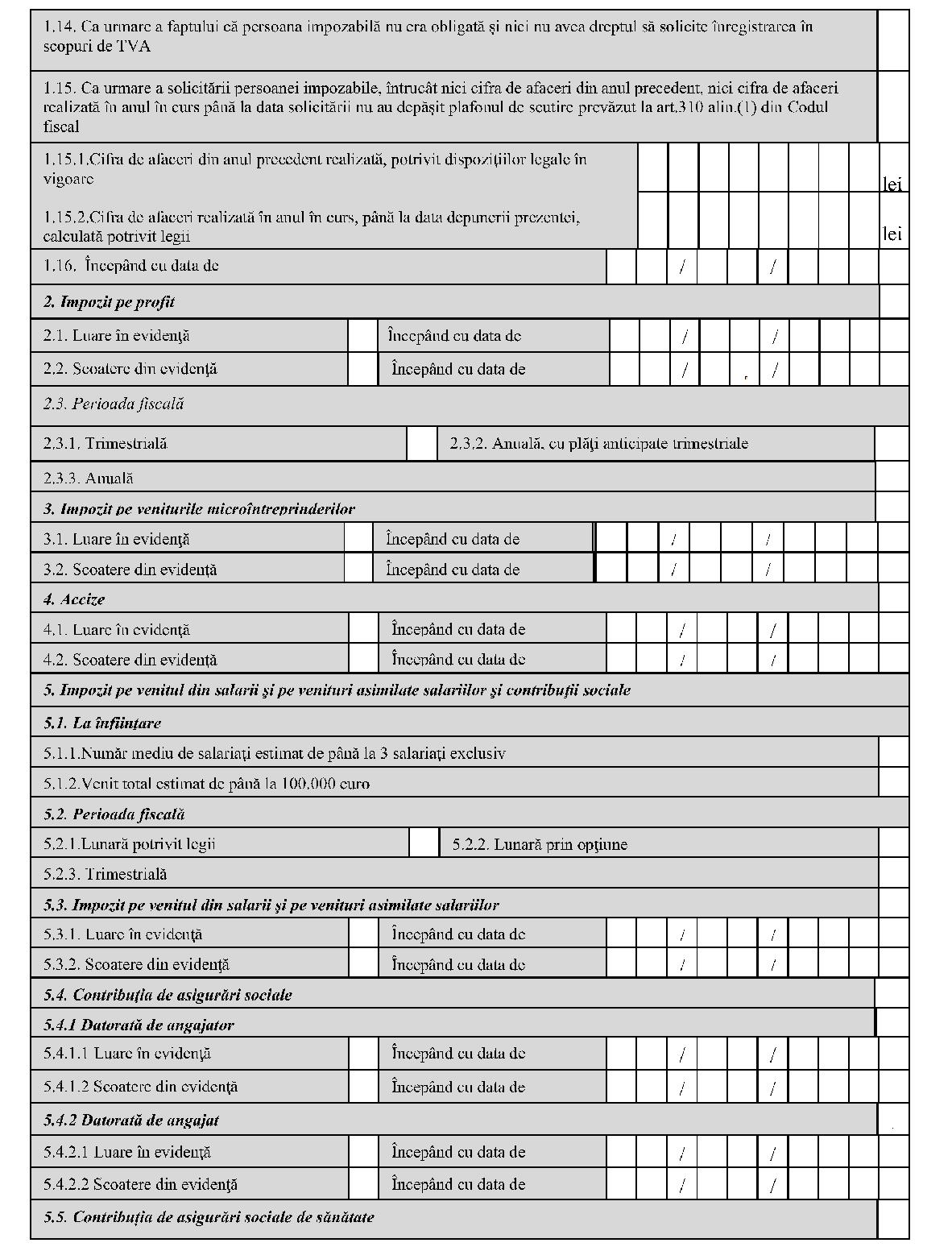

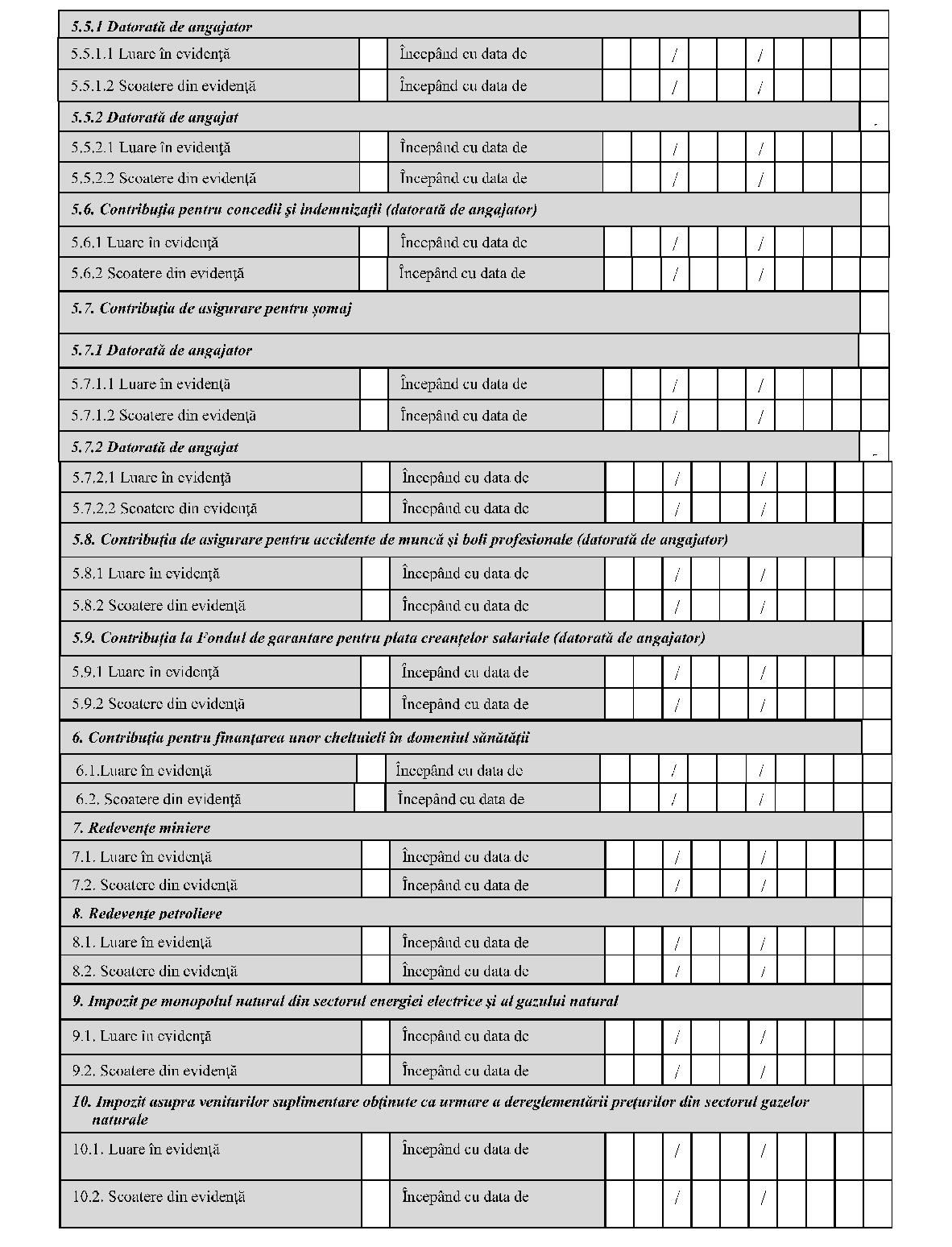

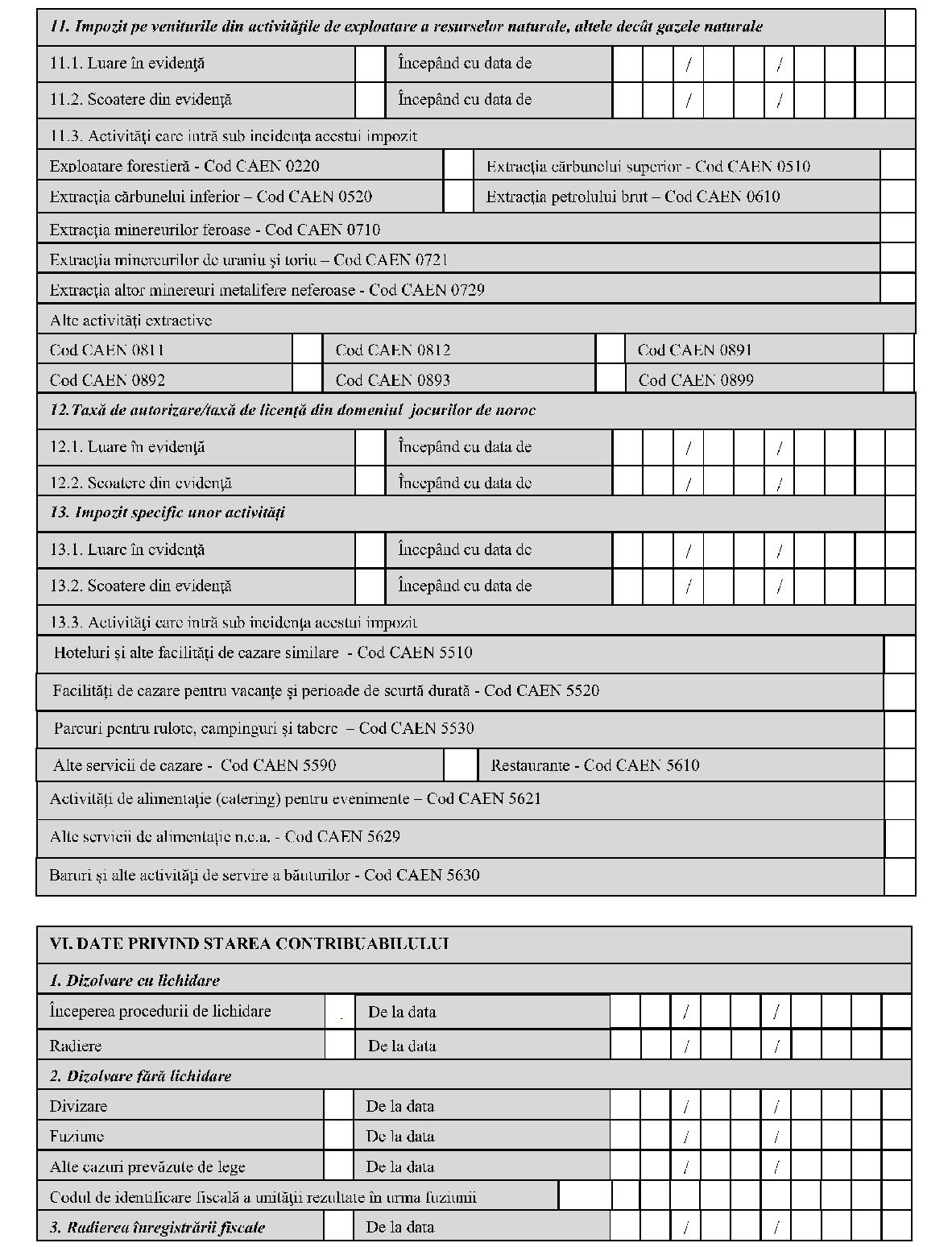

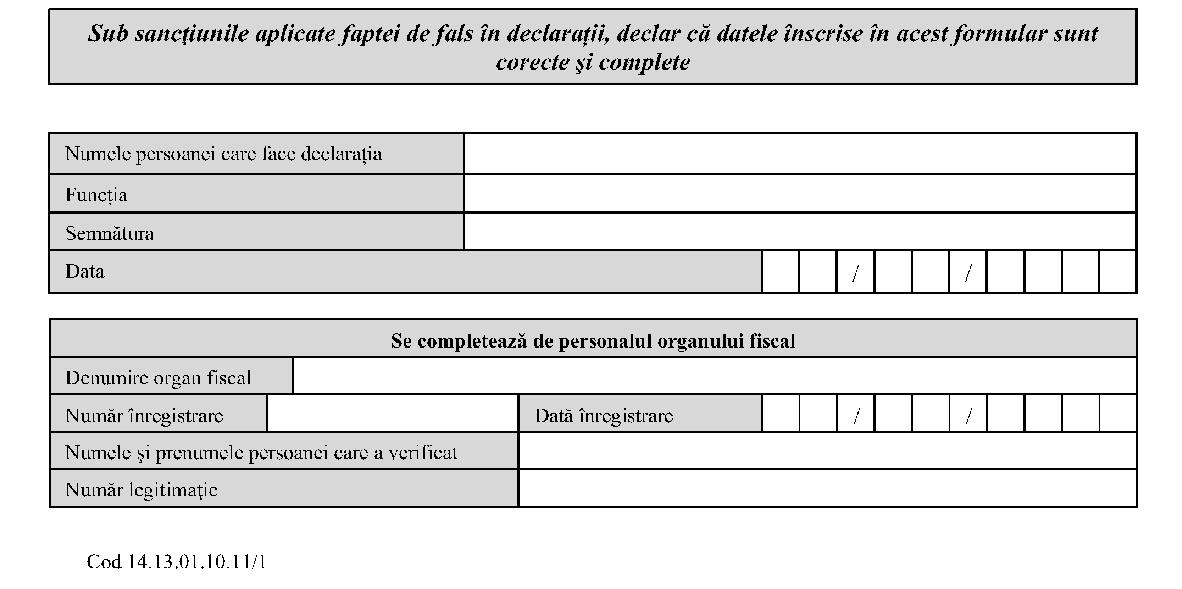

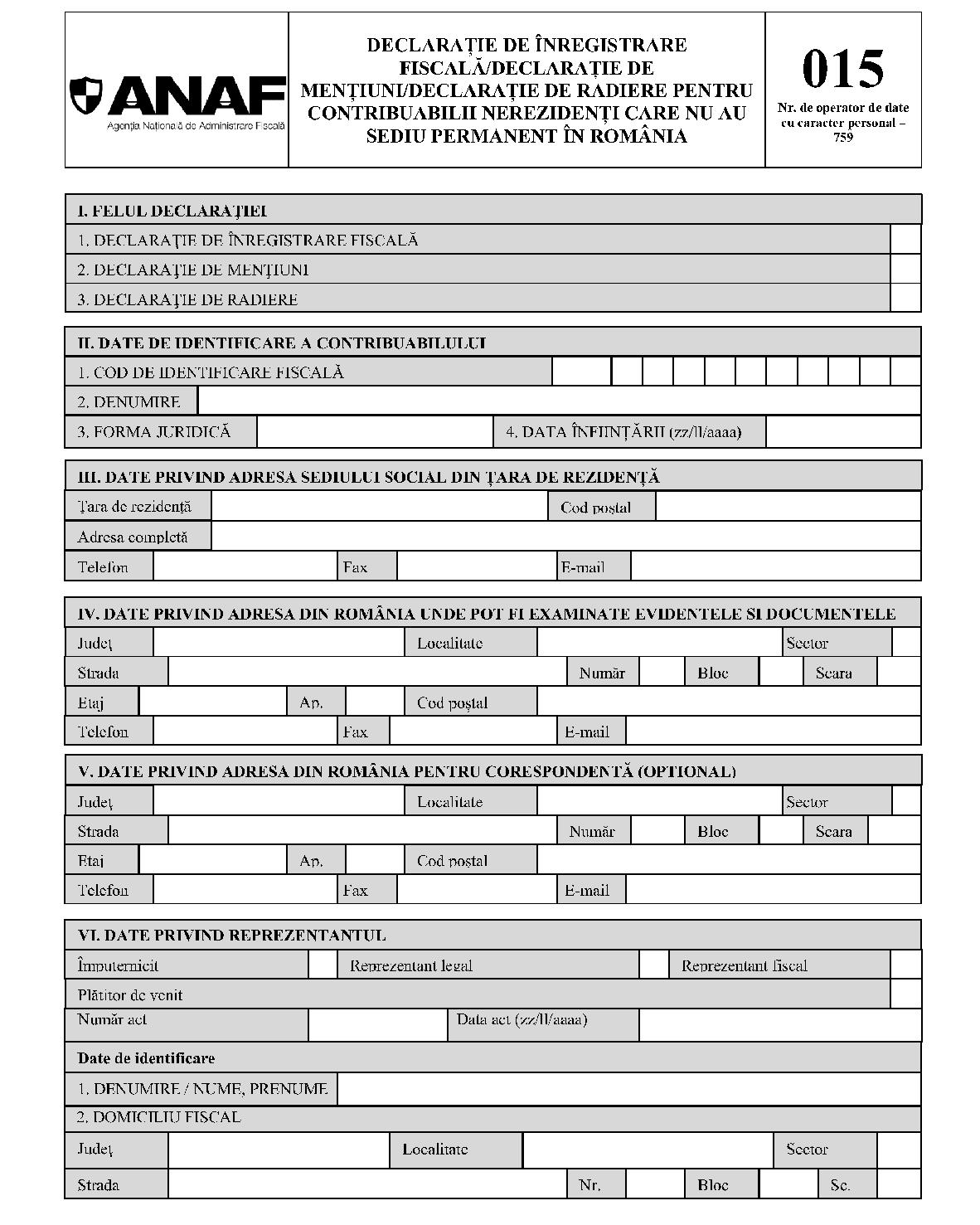

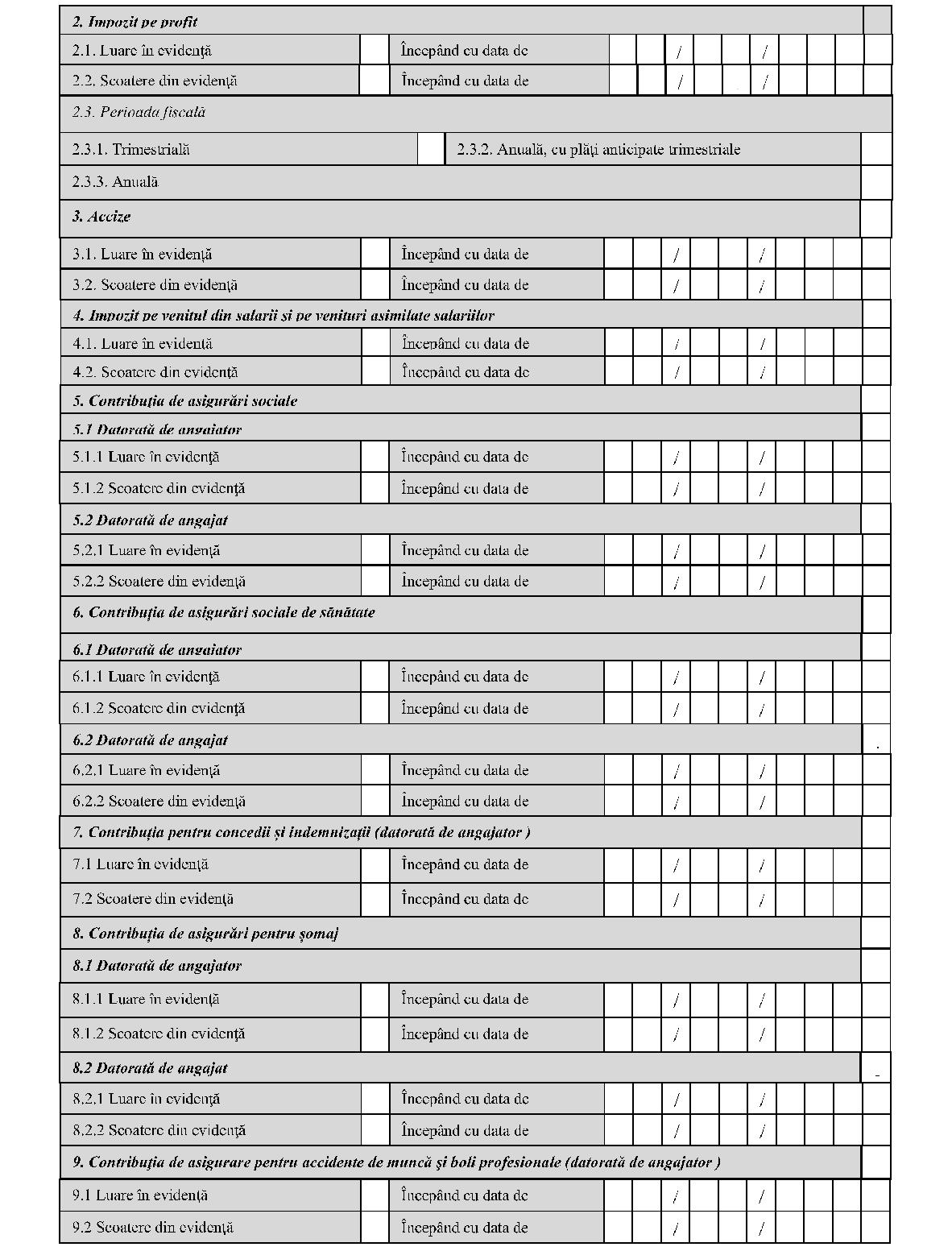

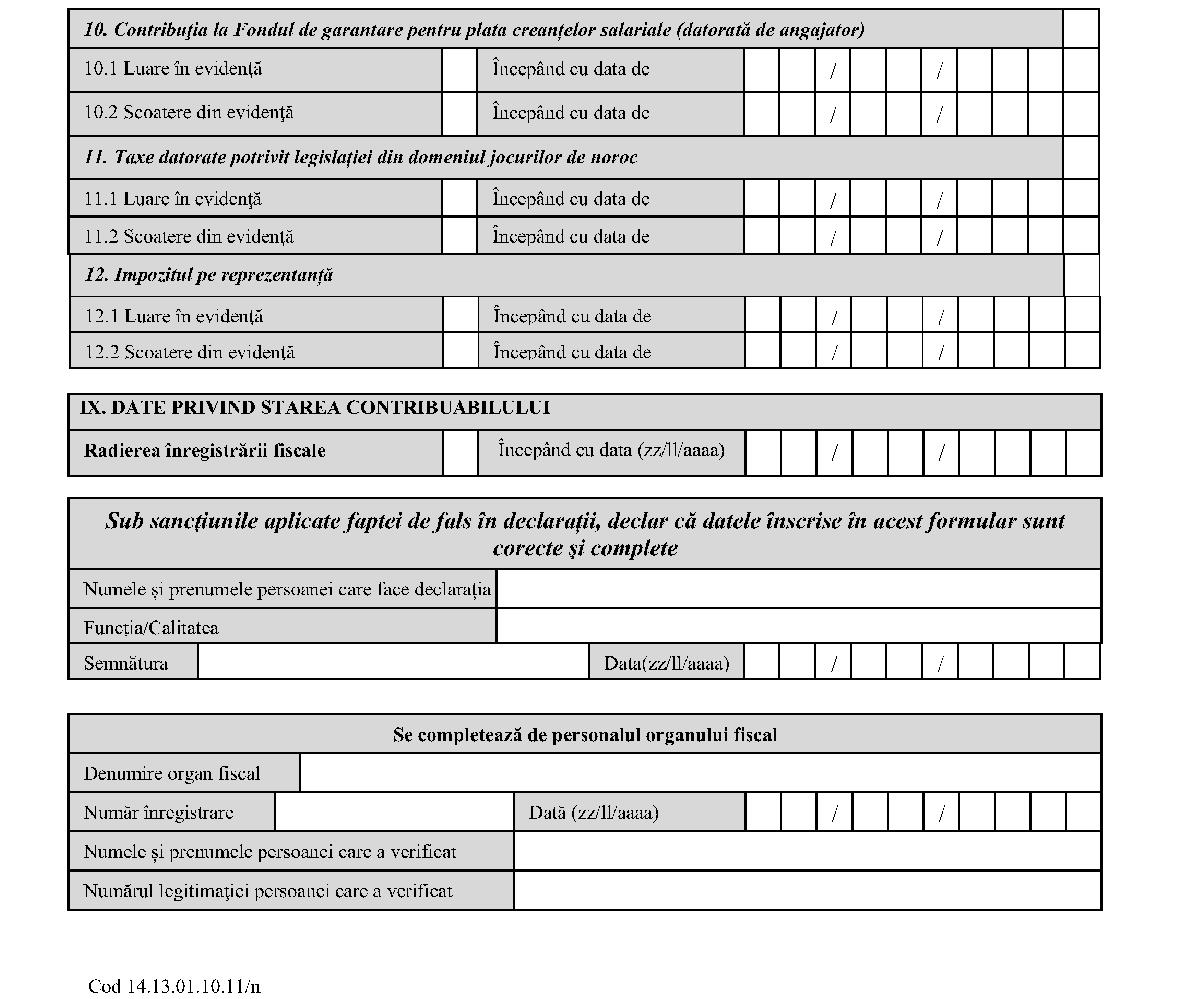

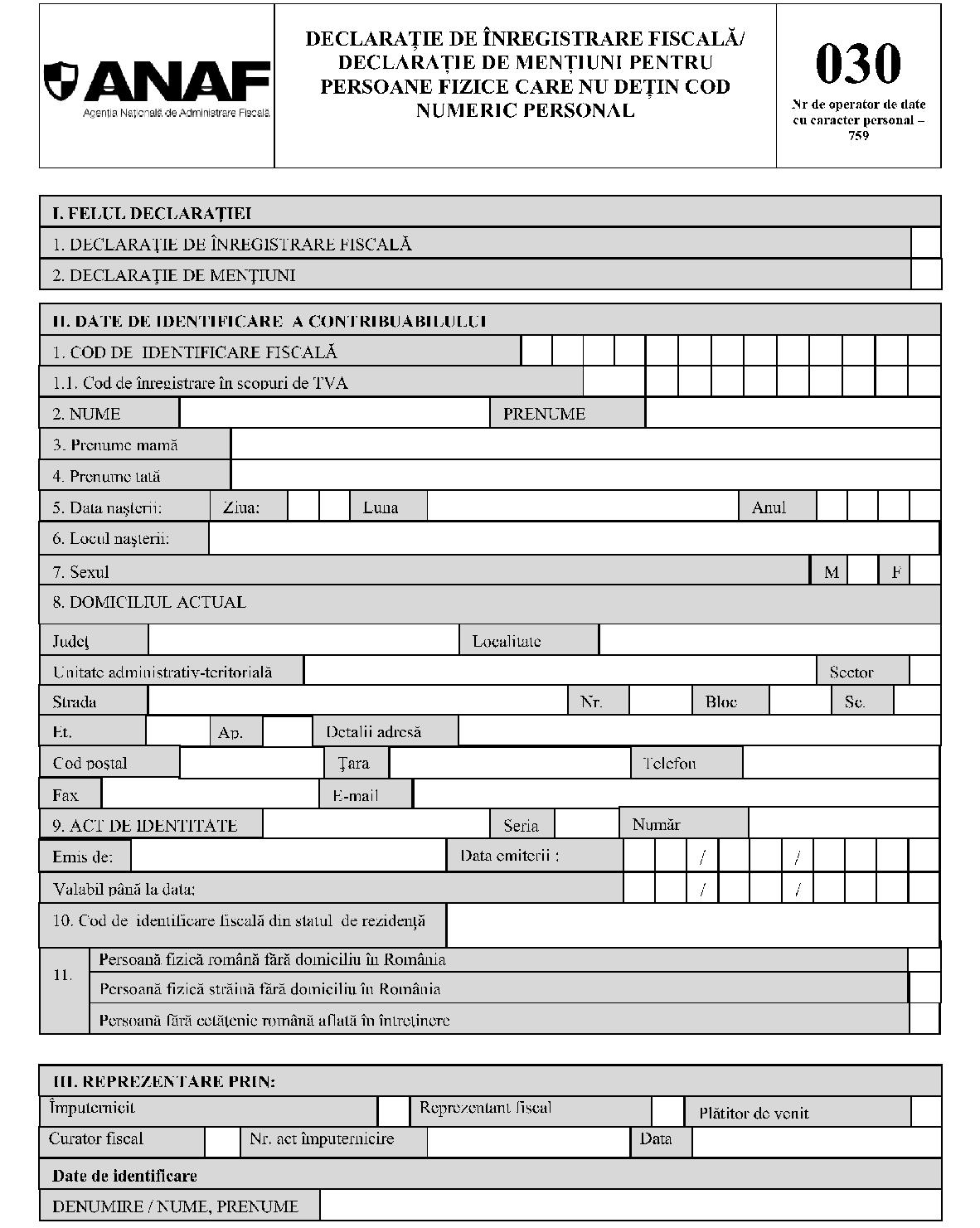

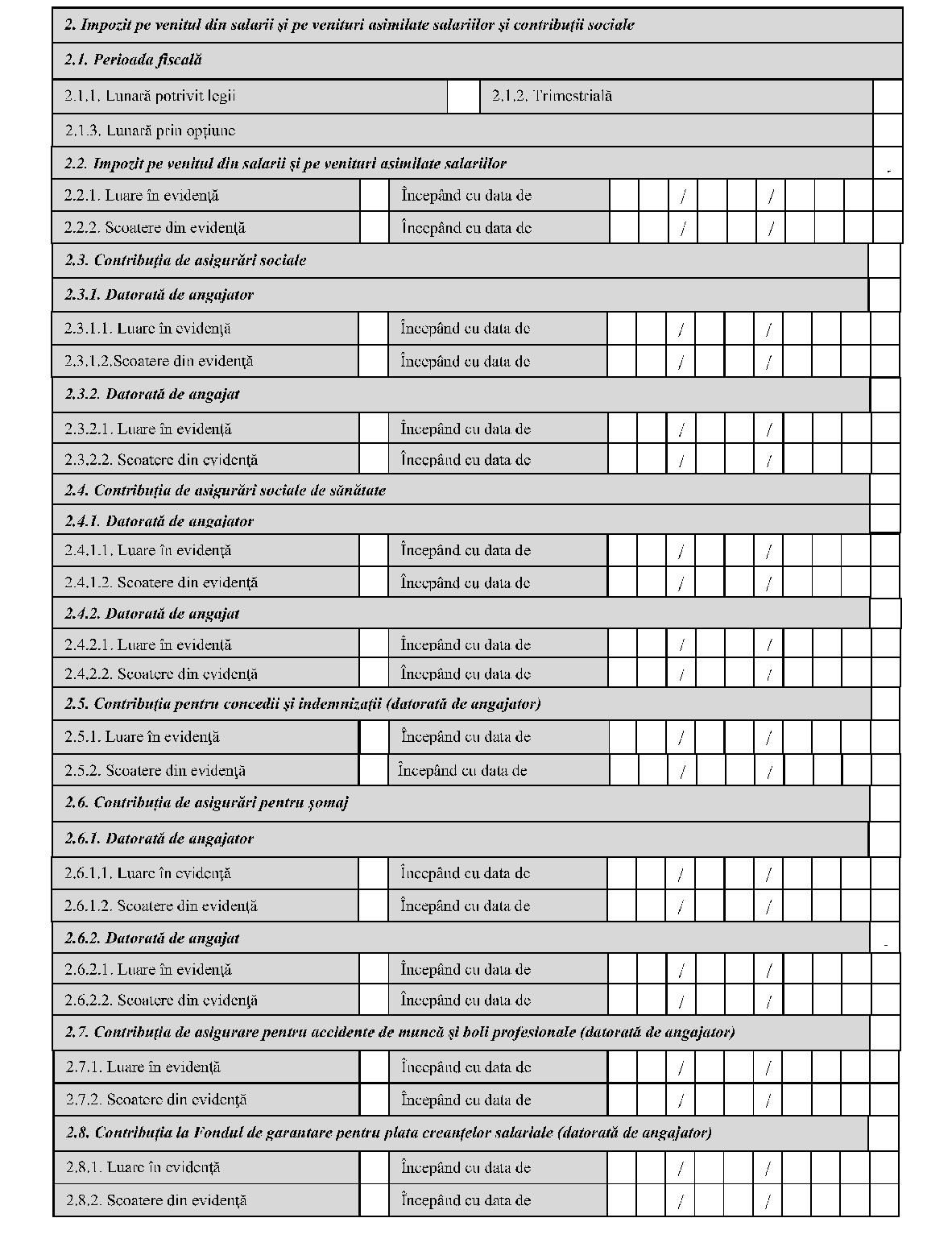

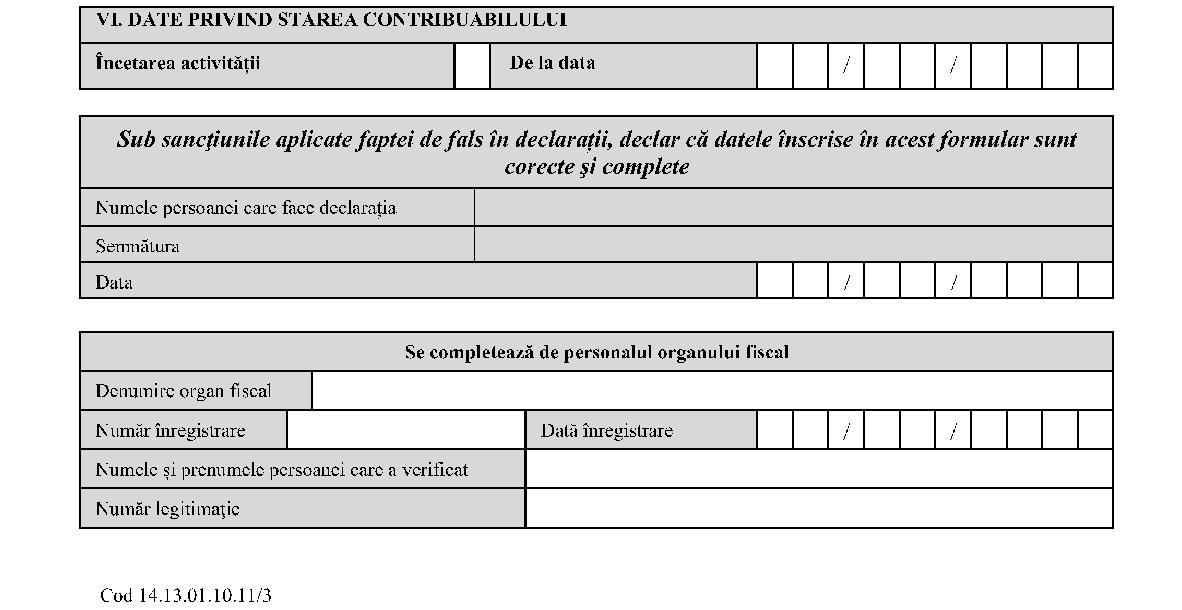

INSTRUCŢIUNI de completare a formularului (010) „Declaraţie de înregistrare fiscală/Declaraţie de menţiuni/ Declaraţie de radiere pentru persoane juridice, asocieri şi alte entităţi fără personalitate juridică" Depunerea declaraţiei Declaraţia de înregistrare fiscală/Declaraţia de menţiuni/Declaraţia de radiere pentru persoane juridice, asocieri şi alte entităţi fără personalitate juridică, denumită în continuare declaraţie, se completează şi se depune de către: – persoanele juridice române; – asocierile şi alte entităţi fără personalitate juridică; – deţinătorii autorizaţiilor de punere pe piaţă a medicamentelor, persoane juridice române; – reprezentanţii legali, desemnaţi potrivit prevederilor Ordonanţei de urgenţă a Guvernului nr. 77/2011 privind stabilirea unor contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, aprobată prin Legea nr. 184/2015, ai deţinătorilor autorizaţiilor de punere pe piaţă a medicamentelor, care nu sunt persoane juridice române.Declaraţia de înregistrare se completează cu ocazia primei înregistrări fiscale, de regulă cu ocazia înfiinţării, declaraţia de menţiuni se completează ori de câte ori se modifică datele declarate anterior, iar declaraţia de radiere se completează cu ocazia radierii înregistrării fiscale. Declaraţia se depune direct (reprezentant legal) sau prin împuternicit la registratura organului fiscal competent ori la poştă prin scrisoare recomandată, la termenele stabilite de legislaţia în vigoare. Organul fiscal competent pentru contribuabilii care se înregistrează direct (reprezentant legal) sau prin împuternicit este organul fiscal în a cărui rază teritorială îşi are domiciliul fiscal contribuabilul sau, în cazul depunerii declaraţiei de menţiuni, organul fiscal în a cărui evidenţă este înregistrat. Declaraţia se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. Completarea declaraţiei I. FELUL DECLARAŢIEI Se marchează cu „X" pct. 1, 2 sau 3, după caz. Atenţie! În cazul declaraţiei de menţiuni/declaraţiei de radiere se completează toate rubricile formularului cu datele valabile la momentul declarării, indiferent dacă acestea au mai fost declarate. II. DATE DE IDENTIFICARE A CONTRIBUABILULUI Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/radiere este completată de către împuternicit/reprezentant legal se va înscrie codul de identificare fiscală al contribuabilului pe care îl reprezintă. Rândul 2. Denumire Se completează cu denumirea contribuabilului. Rândul 3. Domiciliu fiscal Se completează cu adresa domiciliului fiscal al contribuabilului. Atenţie! În cazul în care declaraţia este completată de către împuternicit/reprezentant legal se vor trece datele de identificare ale contribuabilului pe care îl reprezintă. Rândul 4. Forma de organizare Se marchează cu „X" de către contribuabil, în funcţie de forma de organizare a activităţii. III. REPREZENTARE PRIN: Se marchează cu „X" în funcţie de reprezentarea contribuabilului în relaţiile cu organul fiscal, prin împuternicit/reprezentant legal, şi se înscriu numărul şi data înregistrării la organul fiscal, de către împuternicit, în original sau în copie legalizată. Date de identificare Se completează cu datele de identificare ale împuternicitului/reprezentantului legal. IV. ALTE DATE PRIVIND CONTRIBUABILUL Rândul 1. Număr autorizaţie de funcţionare/Număr act legal de înfiinţare Se vor înscrie, după caz, numărul şi data autorizaţiei de funcţionare emise de organul competent, numărul şi data actului normativ prin care s-a înfiinţat contribuabilul, numărul şi data hotărârii judecătoreşti de înfiinţare sau altele asemenea. Rândul 2. Cod CAEN al obiectului principal de activitate Se va înscrie codul CAEN al obiectului principal de activitate, astfel cum a fost declarat cu ocazia înfiinţării sau autorizării. Rândul 3. Felul sediului Se marchează cu „X" felul sediului pentru care se solicită înregistrarea, după caz. Codul de identificare fiscală al unităţii înfiinţătoare se completează numai în cazul declaraţiilor depuse de filiale. Rândul 4. Codul de identificare fiscală al unităţii divizate Se completează în cazul în care înfiinţarea contribuabilului se face prin divizare. Rândul 5. Forma juridică Se înscrie forma juridică conform nomenclatorului existent la sediul organului fiscal şi pe site-ul de internet al Agenţiei Naţionale de Administrare Fiscală la adresa www.anaf.ro/Asistenţă contribuabili/Nomenclatorul formelor juridice. Rândul 6. Forma de proprietate Se înscrie forma de proprietate conform nomenclatorului existent la sediul organului fiscal şi pe site-ul Agenţiei Naţionale de Administrare Fiscală la adresa www.anaf.ro/Asistenţă contribuabili/Nomenclatorul formelor de proprietate. V. DATE PRIVIND VECTORUL FISCAL Rândul 1. Taxa pe valoarea adăugată Se marchează cu „X" de către contribuabilii care solicită înregistrarea ca persoană impozabilă în scopuri de TVA. Înainte de realizarea unor operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere Rândul 1.1. Se estimează cifra de afaceri pe care contribuabilul preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic, constituită din valoarea totală, exclusiv taxa, în situaţia persoanelor impozabile care solicită scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, a livrărilor de bunuri şi a prestărilor de servicii efectuate de persoana impozabilă în cursul unui an calendaristic, taxabile sau, după caz, care ar fi taxabile dacă nu ar fi desfăşurate de o mică întreprindere, a operaţiunilor rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi, dacă nu sunt accesorii activităţii principale, scutite fără drept de deducere, prevăzute la art. 292 alin. (2) lit. a), b), e) şi f) din Codul fiscal. Prin excepţie, nu se cuprind în cifra de afaceri, dacă sunt accesorii activităţii principale, livrările de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, şi livrările de active necorporale, efectuate de persoana impozabilă. Rândul 1.2. Se marchează cu „X" în cazul contribuabililor care optează pentru aplicarea regimului normal de TVA, estimând o cifră de afaceri egală sau mai mare cu plafonul de scutire prevăzut la art. 310 alin. (1) din Codul fiscal. Rândul 1.3. Se marchează cu „X" în cazul contribuabililor care optează pentru aplicarea regimului normal de TVA, deşi estimează o cifră de afaceri inferioară plafonului de scutire, prevăzut la art. 310 alin. (1) din Codul fiscal, constituită din valoarea totală, exclusiv taxa, în situaţia persoanelor impozabile care solicită scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, a livrărilor de bunuri şi a prestărilor de servicii efectuate de persoana impozabilă în cursul unui an calendaristic, taxabile sau, după caz, care ar fi taxabile dacă nu ar fi desfăşurate de o mică întreprindere, a operaţiunilor rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi, dacă nu sunt accesorii activităţii principale, scutite fără drept de deducere, prevăzute la art. 292 alin. (2) lit. a), b), e) şi f) din Codul fiscal. Prin excepţie, nu se cuprind în cifra de afaceri, dacă sunt accesorii activităţii principale, livrările de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, şi livrările de active necorporale, efectuate de persoana impozabilă. Rândul 1.4. Se marchează cu „X" în cazul persoanei impozabile care are sediul activităţii economice în România şi realizează sau intenţionează să realizeze o activitate economică ce implică operaţiuni taxabile, scutite de taxa pe valoarea adăugată cu drept de deducere şi/sau operaţiuni rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România conform art. 297 alin. (4) lit. b) şi d) din Codul fiscal. Rândul 1.5. Se marchează cu „X" în cazul contribuabililor care efectuează operaţiuni scutite de taxă şi optează pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal. Ulterior desfăşurării de operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere Rândurile 1.6-1.9. Se completează numai în cazul în care s-a bifat secţiunea I pct. 2. Se marchează cu „X" în funcţie de tipul înregistrării ca persoană impozabilă în scopuri de TVA: înregistrare prin depăşirea plafonului de scutire sau prin opţiune. Rândul 1.10. Se completează în cazul în care s-a bifat secţiunea I pct. 2, dacă în urma calculării cifrei de afaceri realizate în anul precedent se modifică perioada fiscală. Cifra de afaceri din anul precedent, obţinută potrivit prevederilor art. 310 alin. (2) sau (5) din Codul fiscal, după caz, se calculează în lei, pe baza informaţiilor din jurnalele pentru vânzări aferente operaţiunilor efectuate în cursul anului calendaristic precedent celui în care se depune declaraţia de menţiuni. Rândul 1.11. Perioada fiscală Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării în scopuri de TVA. Persoana impozabilă care se înregistrează în cursul anului declară cu ocazia înregistrării cifra de afaceri pe care preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Dacă cifra de afaceri estimată nu depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, recalculat corespunzător numărului de luni rămase până la sfârşitul anului calendaristic, persoana impozabilă va depune deconturi trimestriale în anul înregistrării. Întreprinderile mici care se înregistrează în scopuri de TVA în cursul anului declară cu ocazia înregistrării cifra de afaceri realizată, recalculată în baza activităţii corespunzătoare unui an calendaristic întreg. Dacă această cifră depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, în anul respectiv, perioada fiscală va fi luna calendaristică. Dacă această cifră de afaceri recalculată nu depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, persoana impozabilă va utiliza trimestrul calendaristic ca perioadă fiscală, cu excepţia situaţiei în care a efectuat în cursul anului calendaristic respectiv una sau mai multe achiziţii intracomunitare de bunuri înainte de înregistrarea în scopuri de TVA. În cazul în care contribuabilul foloseşte, ca perioadă fiscală, semestrul sau anul calendaristic, se va înscrie numărul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale. Anularea înregistrării în scopuri de TVA şi scoaterea din evidenţă ca persoană impozabilă înregistrată în scopuri de TVA Rândurile 1.12-1.16. Se completează numai în cazul în care s-a bifat secţiunea I pct. 2. Se marchează cu „X" în funcţie de tipul scoaterii din evidenţă ca persoană impozabilă înregistrată în scopuri de TVA. Rândul 1.15. Se completează de persoanele impozabile înregistrate în scopuri de TVA, care solicită, în temeiul art. 310 alin. (7) din Codul fiscal, scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, întrucât nici cifra de afaceri din anul precedent, nici cifra de afaceri realizată în anul în curs până la data solicitării nu au depăşit plafonul de scutire prevăzut la art. 310 alin. (1) din Codul fiscal. Rândul 1.15.1. Se completează cu cifra de afaceri din anul precedent, obţinută de către persoana impozabilă, calculată potrivit prevederilor art. 310 alin. (2) din Codul fiscal. Cifra de afaceri se calculează în lei, pe baza informaţiilor din jurnalele pentru vânzări aferente operaţiunilor efectuate în cursul anului calendaristic precedent celui în care se depune declaraţia de menţiuni. Rândul 1.15.2. Se completează cu cifra de afaceri obţinută în anul în curs, până la data depunerii formularului, calculată potrivit prevederilor art. 310 alin. (2) din Codul fiscal. Rândul 1.16. Data scoaterii din evidenţă se stabileşte conform prevederilor titlului VII „Taxa pe valoarea adăugată" din Codul fiscal şi ale normelor metodologice de aplicare. Rândul 2. Impozit pe profit La înregistrarea iniţială se marchează cu „X" numai de către contribuabilii care, potrivit legii, au obligaţia să declare acest impozit. Rândurile 2.1 şi 2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândurile 2.3.1-2.3.3. Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării. Rândul 3. Impozit pe veniturile microîntreprinderilor La înregistrarea iniţială se marchează cu „X" de către contribuabilii care devin plătitori de impozit pe veniturile microîntreprinderilor potrivit prevederilor art. 55 alin. (2) din Codul fiscal. Rândurile 3.1 şi 3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Atenţie! Data luării în evidenţă şi scoaterii din evidenţă se stabileşte conform prevederilor titlului III „Impozitul pe veniturile microîntreprinderilor" din Codul fiscal. Rândul 4. Accize La înregistrarea iniţială se marchează cu „X" de către contribuabilii care, conform legilor în vigoare, devin plătitori de accize. Rândurile 4.1 şi 4.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândul 5. Impozit pe venitul din salarii şi pe venituri asimilate salariilor şi contribuţii sociale La înfiinţare: Rândul 5.1.1 „Număr mediu de salariaţi estimat de până la 3 salariaţi exclusiv" şi rândul 6.1.2 „Venit total estimat de până la 100.000 euro" se marchează de către contribuabilii prevăzuţi la art. 147 alin. (10) din Codul fiscal, care se înfiinţează în cursul anului şi care estimează că, în cursul anului, vor avea un număr mediu de până la 3 salariaţi exclusiv şi, după caz, urmează să realizeze un venit total de până la 100.000 euro. Perioada fiscală: Rândul 5.2.1 se marchează cu „X" de contribuabilii care au obligaţia de a declara lunar impozitul pe venitul din salarii şi pe venituri asimilate salariilor şi contribuţii sociale, potrivit legii. Rândul 5.2.2 se marchează cu „X" de contribuabilii care îndeplinesc condiţiile de la art. 147 alin. (8) din Codul fiscal şi care optează pentru declararea lunară a impozitului pe venitul din salarii şi pe venituri asimilate salariilor şi a contribuţiilor sociale, potrivit legii. Rândul 5.2.3 se marchează cu „X" de contribuabilii prevăzuţi la art. 147 alin. (4) din Codul fiscal. Rândul 5.3. Impozit pe venitul din salarii şi pe venituri asimilate salariilor Se marchează cu „X" numai de contribuabilii care, au obligaţia de declarare a impozitului pe venitul din salarii şi pe venituri asimilate salariilor. Rândurile 5.3.1 şi 5.3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândul 5.4. Contribuţia de asigurări sociale Rândul 5.4.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.4.1.1 şi 5.4.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.4.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.4.2.1 şi 5.4.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.5. Contribuţia de asigurări sociale de sănătate Rândul 5.5.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.5.1.1 şi 5.5.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.5.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.5.2.1 şi 5.5.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.6. Contribuţia pentru concedii şi indemnizaţii (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.6.1 şi 5.6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.7. Contribuţia de asigurări pentru şomaj Rândul 5.7.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.7.1.1 şi 5.7.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.7.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.7.2.1 şi 5.7.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.8. Contribuţia de asigurare pentru accidente de muncă şi boli profesionale (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.8.1 şi 5.8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.9. Contribuţia la Fondul de garantare pentru plata creanţelor salariale (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.9.1 şi 5.9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 6. Contribuţia pentru finanţarea unor cheltuieli în domeniul sănătăţii Se marchează cu „X" numai de persoanele juridice române care au obligaţia să declare această contribuţie, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2011 privind stabilirea unor contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, aprobată prin Legea nr. 184/2015. Rândurile 6.1 şi 6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I, de către plătitorii contribuţiei trimestriale pentru finanţarea unor cheltuieli în domeniul sănătăţii. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 7. Redevenţe miniere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 7.1 şi 7.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 8. Redevenţe petroliere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 8.1 şi 8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9. Impozit pe monopolul natural din sectorul energiei electrice şi al gazului natural Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 5/2013 privind stabilirea unor măsuri speciale de impozitare a activităţilor cu caracter de monopol natural din sectorul energiei electrice şi al gazului natural, cu modificările ulterioare. Rândurile 9.1 şi 9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 10. Impozit asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 7/2013 privind instituirea impozitului asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale, cu modificările şi completările ulterioare. Rândurile 10.1 şi 10.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 11. Impozit pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 6/2013 privind instituirea unor măsuri speciale pentru impozitarea exploatării resurselor naturale, altele decât gazele naturale, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândurile 11.1 şi 11.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 11.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X", codul CAEN care intră sub incidenţa impozitului pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale, prevăzut în Ordonanţa Guvernului nr. 6/2013, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândul 12. Taxă de autorizare/taxă de licenţă din domeniul jocurilor de noroc Se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare aceste taxe. Rândurile 12.1 şi 12.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 13. Impozit specific unor activităţi Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, potrivit Legii nr. 170/2016 privind impozitul specific unor activităţi. Rândurile 13.1 şi 13.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 13.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X", codul CAEN corespunzător activităţilor desfăşurate care intră sub incidenţa impozitului specific prevăzut în Legea nr. 170/2016. VI. DATE PRIVIND STAREA CONTRIBUABILULUI Se completează numai în cazul în care s-a bifat căsuţa 2 de la pct. I. Rândul 1. Dizolvare cu lichidare Se marchează cu „X" în cazul în care se declară începerea procedurii de lichidare, respectiv încheierea acesteia şi radierea societăţii din registrul comerţului. Se completează data începerii procedurii de dizolvare stabilită conform dispoziţiilor legale în materie, respectiv data radierii din registrul comerţului. Rândul 2. Dizolvare fără lichidare Se marchează cu „X" numai în cazul dizolvării fără lichidare. Se completează data la care a avut loc fuziunea sau divizarea, potrivit dispoziţiilor legale. În cazul în care fuziunea are loc prin contopire, se va completa şi codul de identificare fiscală al unităţii rezultate în urma fuziunii. Rândul 3. Radierea înregistrării fiscale Se marchează cu „X" şi se înscrie data radierii înregistrării fiscale. Atenţie! Declaraţia de radiere va fi însoţită de actul doveditor cu privire la încetarea calităţii de subiect de drept fiscal, precum şi de certificatul de înregistrare fiscală, în vederea anulării acestuia. ANEXA Nr. 2*)*) Formularul din anexa nr. 2 este reprodus în facsimil. (Anexa nr. 2 la Ordinul nr. 3.698/2015)

INSTRUCŢIUNI de completare a formularului (010) „Declaraţie de înregistrare fiscală/Declaraţie de menţiuni/ Declaraţie de radiere pentru persoane juridice, asocieri şi alte entităţi fără personalitate juridică" Depunerea declaraţiei Declaraţia de înregistrare fiscală/Declaraţia de menţiuni/Declaraţia de radiere pentru persoane juridice, asocieri şi alte entităţi fără personalitate juridică, denumită în continuare declaraţie, se completează şi se depune de către: – persoanele juridice române; – asocierile şi alte entităţi fără personalitate juridică; – deţinătorii autorizaţiilor de punere pe piaţă a medicamentelor, persoane juridice române; – reprezentanţii legali, desemnaţi potrivit prevederilor Ordonanţei de urgenţă a Guvernului nr. 77/2011 privind stabilirea unor contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, aprobată prin Legea nr. 184/2015, ai deţinătorilor autorizaţiilor de punere pe piaţă a medicamentelor, care nu sunt persoane juridice române.Declaraţia de înregistrare se completează cu ocazia primei înregistrări fiscale, de regulă cu ocazia înfiinţării, declaraţia de menţiuni se completează ori de câte ori se modifică datele declarate anterior, iar declaraţia de radiere se completează cu ocazia radierii înregistrării fiscale. Declaraţia se depune direct (reprezentant legal) sau prin împuternicit la registratura organului fiscal competent ori la poştă prin scrisoare recomandată, la termenele stabilite de legislaţia în vigoare. Organul fiscal competent pentru contribuabilii care se înregistrează direct (reprezentant legal) sau prin împuternicit este organul fiscal în a cărui rază teritorială îşi are domiciliul fiscal contribuabilul sau, în cazul depunerii declaraţiei de menţiuni, organul fiscal în a cărui evidenţă este înregistrat. Declaraţia se completează în două exemplare, înscriindu-se cu majuscule, citeţ şi corect toate datele prevăzute. Un exemplar se păstrează de contribuabil, iar celălalt exemplar se depune la organul fiscal competent. Completarea declaraţiei I. FELUL DECLARAŢIEI Se marchează cu „X" pct. 1, 2 sau 3, după caz. Atenţie! În cazul declaraţiei de menţiuni/declaraţiei de radiere se completează toate rubricile formularului cu datele valabile la momentul declarării, indiferent dacă acestea au mai fost declarate. II. DATE DE IDENTIFICARE A CONTRIBUABILULUI Rândul 1. Cod de identificare fiscală Nu se completează la înregistrarea iniţială. În cazul în care declaraţia de menţiuni/radiere este completată de către împuternicit/reprezentant legal se va înscrie codul de identificare fiscală al contribuabilului pe care îl reprezintă. Rândul 2. Denumire Se completează cu denumirea contribuabilului. Rândul 3. Domiciliu fiscal Se completează cu adresa domiciliului fiscal al contribuabilului. Atenţie! În cazul în care declaraţia este completată de către împuternicit/reprezentant legal se vor trece datele de identificare ale contribuabilului pe care îl reprezintă. Rândul 4. Forma de organizare Se marchează cu „X" de către contribuabil, în funcţie de forma de organizare a activităţii. III. REPREZENTARE PRIN: Se marchează cu „X" în funcţie de reprezentarea contribuabilului în relaţiile cu organul fiscal, prin împuternicit/reprezentant legal, şi se înscriu numărul şi data înregistrării la organul fiscal, de către împuternicit, în original sau în copie legalizată. Date de identificare Se completează cu datele de identificare ale împuternicitului/reprezentantului legal. IV. ALTE DATE PRIVIND CONTRIBUABILUL Rândul 1. Număr autorizaţie de funcţionare/Număr act legal de înfiinţare Se vor înscrie, după caz, numărul şi data autorizaţiei de funcţionare emise de organul competent, numărul şi data actului normativ prin care s-a înfiinţat contribuabilul, numărul şi data hotărârii judecătoreşti de înfiinţare sau altele asemenea. Rândul 2. Cod CAEN al obiectului principal de activitate Se va înscrie codul CAEN al obiectului principal de activitate, astfel cum a fost declarat cu ocazia înfiinţării sau autorizării. Rândul 3. Felul sediului Se marchează cu „X" felul sediului pentru care se solicită înregistrarea, după caz. Codul de identificare fiscală al unităţii înfiinţătoare se completează numai în cazul declaraţiilor depuse de filiale. Rândul 4. Codul de identificare fiscală al unităţii divizate Se completează în cazul în care înfiinţarea contribuabilului se face prin divizare. Rândul 5. Forma juridică Se înscrie forma juridică conform nomenclatorului existent la sediul organului fiscal şi pe site-ul de internet al Agenţiei Naţionale de Administrare Fiscală la adresa www.anaf.ro/Asistenţă contribuabili/Nomenclatorul formelor juridice. Rândul 6. Forma de proprietate Se înscrie forma de proprietate conform nomenclatorului existent la sediul organului fiscal şi pe site-ul Agenţiei Naţionale de Administrare Fiscală la adresa www.anaf.ro/Asistenţă contribuabili/Nomenclatorul formelor de proprietate. V. DATE PRIVIND VECTORUL FISCAL Rândul 1. Taxa pe valoarea adăugată Se marchează cu „X" de către contribuabilii care solicită înregistrarea ca persoană impozabilă în scopuri de TVA. Înainte de realizarea unor operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere Rândul 1.1. Se estimează cifra de afaceri pe care contribuabilul preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic, constituită din valoarea totală, exclusiv taxa, în situaţia persoanelor impozabile care solicită scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, a livrărilor de bunuri şi a prestărilor de servicii efectuate de persoana impozabilă în cursul unui an calendaristic, taxabile sau, după caz, care ar fi taxabile dacă nu ar fi desfăşurate de o mică întreprindere, a operaţiunilor rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi, dacă nu sunt accesorii activităţii principale, scutite fără drept de deducere, prevăzute la art. 292 alin. (2) lit. a), b), e) şi f) din Codul fiscal. Prin excepţie, nu se cuprind în cifra de afaceri, dacă sunt accesorii activităţii principale, livrările de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, şi livrările de active necorporale, efectuate de persoana impozabilă. Rândul 1.2. Se marchează cu „X" în cazul contribuabililor care optează pentru aplicarea regimului normal de TVA, estimând o cifră de afaceri egală sau mai mare cu plafonul de scutire prevăzut la art. 310 alin. (1) din Codul fiscal. Rândul 1.3. Se marchează cu „X" în cazul contribuabililor care optează pentru aplicarea regimului normal de TVA, deşi estimează o cifră de afaceri inferioară plafonului de scutire, prevăzut la art. 310 alin. (1) din Codul fiscal, constituită din valoarea totală, exclusiv taxa, în situaţia persoanelor impozabile care solicită scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, a livrărilor de bunuri şi a prestărilor de servicii efectuate de persoana impozabilă în cursul unui an calendaristic, taxabile sau, după caz, care ar fi taxabile dacă nu ar fi desfăşurate de o mică întreprindere, a operaţiunilor rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operaţiuni scutite cu drept de deducere şi, dacă nu sunt accesorii activităţii principale, scutite fără drept de deducere, prevăzute la art. 292 alin. (2) lit. a), b), e) şi f) din Codul fiscal. Prin excepţie, nu se cuprind în cifra de afaceri, dacă sunt accesorii activităţii principale, livrările de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, şi livrările de active necorporale, efectuate de persoana impozabilă. Rândul 1.4. Se marchează cu „X" în cazul persoanei impozabile care are sediul activităţii economice în România şi realizează sau intenţionează să realizeze o activitate economică ce implică operaţiuni taxabile, scutite de taxa pe valoarea adăugată cu drept de deducere şi/sau operaţiuni rezultate din activităţi economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă, în cazul în care aceste operaţiuni ar fi fost realizate în România conform art. 297 alin. (4) lit. b) şi d) din Codul fiscal. Rândul 1.5. Se marchează cu „X" în cazul contribuabililor care efectuează operaţiuni scutite de taxă şi optează pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal. Ulterior desfăşurării de operaţiuni taxabile şi/sau scutite de taxa pe valoarea adăugată cu drept de deducere Rândurile 1.6-1.9. Se completează numai în cazul în care s-a bifat secţiunea I pct. 2. Se marchează cu „X" în funcţie de tipul înregistrării ca persoană impozabilă în scopuri de TVA: înregistrare prin depăşirea plafonului de scutire sau prin opţiune. Rândul 1.10. Se completează în cazul în care s-a bifat secţiunea I pct. 2, dacă în urma calculării cifrei de afaceri realizate în anul precedent se modifică perioada fiscală. Cifra de afaceri din anul precedent, obţinută potrivit prevederilor art. 310 alin. (2) sau (5) din Codul fiscal, după caz, se calculează în lei, pe baza informaţiilor din jurnalele pentru vânzări aferente operaţiunilor efectuate în cursul anului calendaristic precedent celui în care se depune declaraţia de menţiuni. Rândul 1.11. Perioada fiscală Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării în scopuri de TVA. Persoana impozabilă care se înregistrează în cursul anului declară cu ocazia înregistrării cifra de afaceri pe care preconizează să o realizeze în perioada rămasă până la sfârşitul anului calendaristic. Dacă cifra de afaceri estimată nu depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, recalculat corespunzător numărului de luni rămase până la sfârşitul anului calendaristic, persoana impozabilă va depune deconturi trimestriale în anul înregistrării. Întreprinderile mici care se înregistrează în scopuri de TVA în cursul anului declară cu ocazia înregistrării cifra de afaceri realizată, recalculată în baza activităţii corespunzătoare unui an calendaristic întreg. Dacă această cifră depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, în anul respectiv, perioada fiscală va fi luna calendaristică. Dacă această cifră de afaceri recalculată nu depăşeşte plafonul prevăzut la art. 322 alin. (2) din Codul fiscal, persoana impozabilă va utiliza trimestrul calendaristic ca perioadă fiscală, cu excepţia situaţiei în care a efectuat în cursul anului calendaristic respectiv una sau mai multe achiziţii intracomunitare de bunuri înainte de înregistrarea în scopuri de TVA. În cazul în care contribuabilul foloseşte, ca perioadă fiscală, semestrul sau anul calendaristic, se va înscrie numărul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale. Anularea înregistrării în scopuri de TVA şi scoaterea din evidenţă ca persoană impozabilă înregistrată în scopuri de TVA Rândurile 1.12-1.16. Se completează numai în cazul în care s-a bifat secţiunea I pct. 2. Se marchează cu „X" în funcţie de tipul scoaterii din evidenţă ca persoană impozabilă înregistrată în scopuri de TVA. Rândul 1.15. Se completează de persoanele impozabile înregistrate în scopuri de TVA, care solicită, în temeiul art. 310 alin. (7) din Codul fiscal, scoaterea din evidenţa persoanelor înregistrate în scopuri de TVA, întrucât nici cifra de afaceri din anul precedent, nici cifra de afaceri realizată în anul în curs până la data solicitării nu au depăşit plafonul de scutire prevăzut la art. 310 alin. (1) din Codul fiscal. Rândul 1.15.1. Se completează cu cifra de afaceri din anul precedent, obţinută de către persoana impozabilă, calculată potrivit prevederilor art. 310 alin. (2) din Codul fiscal. Cifra de afaceri se calculează în lei, pe baza informaţiilor din jurnalele pentru vânzări aferente operaţiunilor efectuate în cursul anului calendaristic precedent celui în care se depune declaraţia de menţiuni. Rândul 1.15.2. Se completează cu cifra de afaceri obţinută în anul în curs, până la data depunerii formularului, calculată potrivit prevederilor art. 310 alin. (2) din Codul fiscal. Rândul 1.16. Data scoaterii din evidenţă se stabileşte conform prevederilor titlului VII „Taxa pe valoarea adăugată" din Codul fiscal şi ale normelor metodologice de aplicare. Rândul 2. Impozit pe profit La înregistrarea iniţială se marchează cu „X" numai de către contribuabilii care, potrivit legii, au obligaţia să declare acest impozit. Rândurile 2.1 şi 2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândurile 2.3.1-2.3.3. Se marchează cu „X" perioada fiscală valabilă la data solicitării înregistrării sau ulterior înregistrării. Rândul 3. Impozit pe veniturile microîntreprinderilor La înregistrarea iniţială se marchează cu „X" de către contribuabilii care devin plătitori de impozit pe veniturile microîntreprinderilor potrivit prevederilor art. 55 alin. (2) din Codul fiscal. Rândurile 3.1 şi 3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Atenţie! Data luării în evidenţă şi scoaterii din evidenţă se stabileşte conform prevederilor titlului III „Impozitul pe veniturile microîntreprinderilor" din Codul fiscal. Rândul 4. Accize La înregistrarea iniţială se marchează cu „X" de către contribuabilii care, conform legilor în vigoare, devin plătitori de accize. Rândurile 4.1 şi 4.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândul 5. Impozit pe venitul din salarii şi pe venituri asimilate salariilor şi contribuţii sociale La înfiinţare: Rândul 5.1.1 „Număr mediu de salariaţi estimat de până la 3 salariaţi exclusiv" şi rândul 6.1.2 „Venit total estimat de până la 100.000 euro" se marchează de către contribuabilii prevăzuţi la art. 147 alin. (10) din Codul fiscal, care se înfiinţează în cursul anului şi care estimează că, în cursul anului, vor avea un număr mediu de până la 3 salariaţi exclusiv şi, după caz, urmează să realizeze un venit total de până la 100.000 euro. Perioada fiscală: Rândul 5.2.1 se marchează cu „X" de contribuabilii care au obligaţia de a declara lunar impozitul pe venitul din salarii şi pe venituri asimilate salariilor şi contribuţii sociale, potrivit legii. Rândul 5.2.2 se marchează cu „X" de contribuabilii care îndeplinesc condiţiile de la art. 147 alin. (8) din Codul fiscal şi care optează pentru declararea lunară a impozitului pe venitul din salarii şi pe venituri asimilate salariilor şi a contribuţiilor sociale, potrivit legii. Rândul 5.2.3 se marchează cu „X" de contribuabilii prevăzuţi la art. 147 alin. (4) din Codul fiscal. Rândul 5.3. Impozit pe venitul din salarii şi pe venituri asimilate salariilor Se marchează cu „X" numai de contribuabilii care, au obligaţia de declarare a impozitului pe venitul din salarii şi pe venituri asimilate salariilor. Rândurile 5.3.1 şi 5.3.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Rândul 5.4. Contribuţia de asigurări sociale Rândul 5.4.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.4.1.1 şi 5.4.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.4.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.4.2.1 şi 5.4.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.5. Contribuţia de asigurări sociale de sănătate Rândul 5.5.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.5.1.1 şi 5.5.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.5.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.5.2.1 şi 5.5.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.6. Contribuţia pentru concedii şi indemnizaţii (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.6.1 şi 5.6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.7. Contribuţia de asigurări pentru şomaj Rândul 5.7.1 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.7.1.1 şi 5.7.1.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.7.2 se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.7.2.1 şi 5.7.2.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.8. Contribuţia de asigurare pentru accidente de muncă şi boli profesionale (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.8.1 şi 5.8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 5.9. Contribuţia la Fondul de garantare pentru plata creanţelor salariale (datorată de angajator) Se marchează cu „X" de contribuabilii care au calitatea de angajatori sau sunt asimilaţi acestora, care au obligaţia să declare această contribuţie, potrivit prevederilor Codului fiscal. Rândurile 5.9.1 şi 5.9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 6. Contribuţia pentru finanţarea unor cheltuieli în domeniul sănătăţii Se marchează cu „X" numai de persoanele juridice române care au obligaţia să declare această contribuţie, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2011 privind stabilirea unor contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, aprobată prin Legea nr. 184/2015. Rândurile 6.1 şi 6.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I, de către plătitorii contribuţiei trimestriale pentru finanţarea unor cheltuieli în domeniul sănătăţii. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 7. Redevenţe miniere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 7.1 şi 7.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 8. Redevenţe petroliere La înregistrarea iniţială se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare această taxă. Rândurile 8.1 şi 8.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 9. Impozit pe monopolul natural din sectorul energiei electrice şi al gazului natural Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 5/2013 privind stabilirea unor măsuri speciale de impozitare a activităţilor cu caracter de monopol natural din sectorul energiei electrice şi al gazului natural, cu modificările ulterioare. Rândurile 9.1 şi 9.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 10. Impozit asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale Se marchează cu „X" numai de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 7/2013 privind instituirea impozitului asupra veniturilor suplimentare obţinute ca urmare a dereglementării preţurilor din sectorul gazelor naturale, cu modificările şi completările ulterioare. Rândurile 10.1 şi 10.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 11. Impozit pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, conform Ordonanţei Guvernului nr. 6/2013 privind instituirea unor măsuri speciale pentru impozitarea exploatării resurselor naturale, altele decât gazele naturale, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândurile 11.1 şi 11.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 11.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X", codul CAEN care intră sub incidenţa impozitului pe veniturile din activităţile de exploatare a resurselor naturale, altele decât gazele naturale, prevăzut în Ordonanţa Guvernului nr. 6/2013, aprobată cu modificări şi completări prin Legea nr. 261/2013, cu modificările ulterioare. Rândul 12. Taxă de autorizare/taxă de licenţă din domeniul jocurilor de noroc Se marchează cu „X" numai de contribuabilii care, potrivit legii, au obligaţia să declare aceste taxe. Rândurile 12.1 şi 12.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau a scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 13. Impozit specific unor activităţi Se marchează cu „X" de contribuabilii care au obligaţia să declare acest impozit, potrivit Legii nr. 170/2016 privind impozitul specific unor activităţi. Rândurile 13.1 şi 13.2 se marchează cu „X", după caz, în funcţie de tipul modificării: luare în evidenţă sau scoatere din evidenţă, ulterior înregistrării fiscale, dacă s-a bifat căsuţa 2 de la pct. I. Data luării în evidenţă sau scoaterii din evidenţă se stabileşte conform reglementărilor legale în materie. Rândul 13.3 Activităţi care intră sub incidenţa acestui impozit Se marchează cu „X", codul CAEN corespunzător activităţilor desfăşurate care intră sub incidenţa impozitului specific prevăzut în Legea nr. 170/2016. VI. DATE PRIVIND STAREA CONTRIBUABILULUI Se completează numai în cazul în care s-a bifat căsuţa 2 de la pct. I. Rândul 1. Dizolvare cu lichidare Se marchează cu „X" în cazul în care se declară începerea procedurii de lichidare, respectiv încheierea acesteia şi radierea societăţii din registrul comerţului. Se completează data începerii procedurii de dizolvare stabilită conform dispoziţiilor legale în materie, respectiv data radierii din registrul comerţului. Rândul 2. Dizolvare fără lichidare Se marchează cu „X" numai în cazul dizolvării fără lichidare. Se completează data la care a avut loc fuziunea sau divizarea, potrivit dispoziţiilor legale. În cazul în care fuziunea are loc prin contopire, se va completa şi codul de identificare fiscală al unităţii rezultate în urma fuziunii. Rândul 3. Radierea înregistrării fiscale Se marchează cu „X" şi se înscrie data radierii înregistrării fiscale. Atenţie! Declaraţia de radiere va fi însoţită de actul doveditor cu privire la încetarea calităţii de subiect de drept fiscal, precum şi de certificatul de înregistrare fiscală, în vederea anulării acestuia. ANEXA Nr. 2*)*) Formularul din anexa nr. 2 este reprodus în facsimil. (Anexa nr. 2 la Ordinul nr. 3.698/2015)