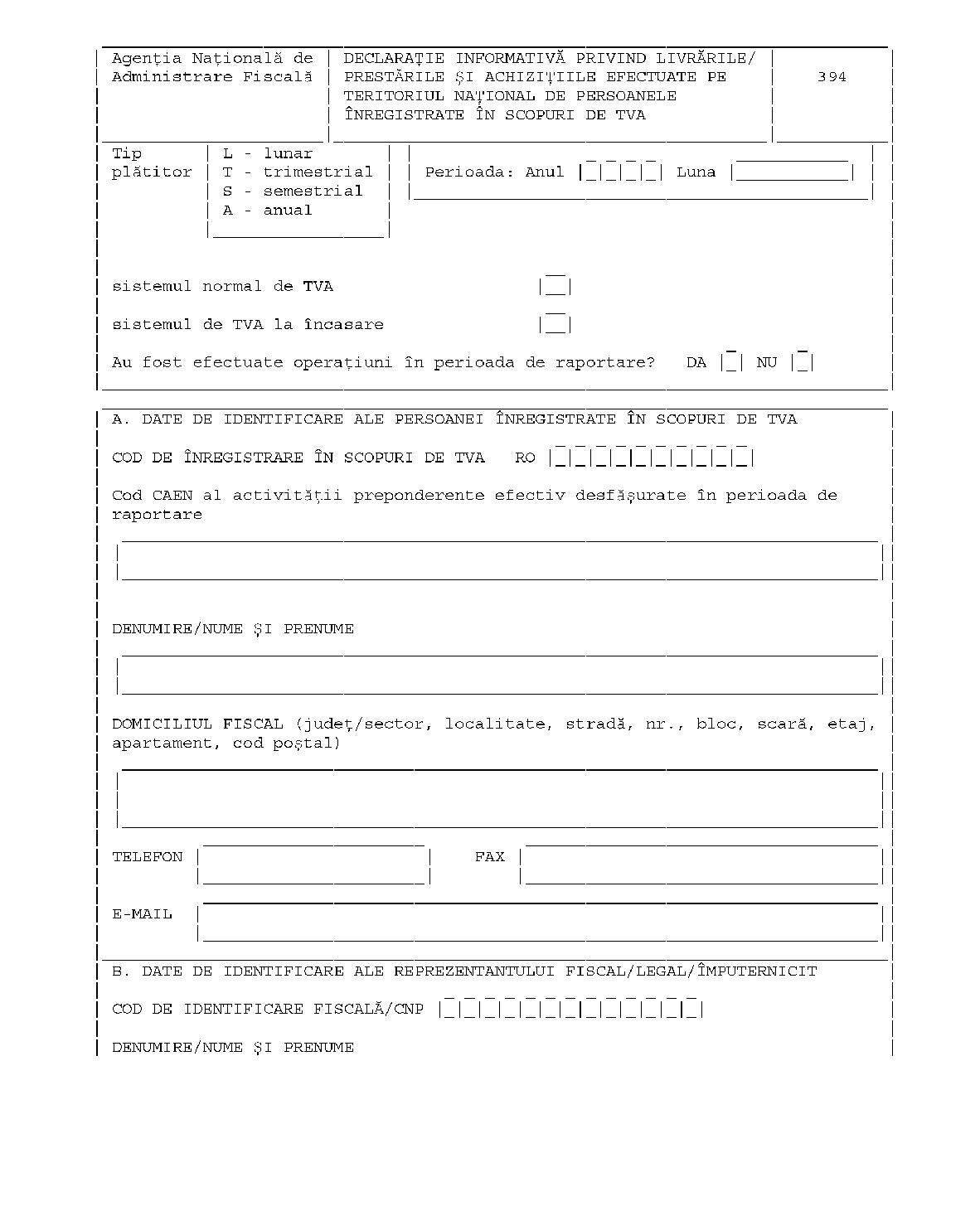

În temeiul art. 11 alin. (3) din Hotărârea Guvernului nr. 520/2013 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare, şi al art. 59 din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare,preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul IOrdinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 3.769/2015 privind declararea livrărilor/prestărilor şi achiziţiilor efectuate pe teritoriul naţional de persoanele înregistrate în scopuri de TVA şi pentru aprobarea modelului şi conţinutului declaraţiei informative privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional de persoanele înregistrate în scopuri de TVA, publicat în Monitorul Oficial al României, Partea I, nr. 11 din 7 ianuarie 2016, cu modificările ulterioare, se modifică după cum urmează: 1. Articolul 10 va avea următorul cuprins: Articolul 10Prevederile prezentului ordin se aplică pentru operaţiunile efectuate pe teritoriul naţional, după cum urmează: a)pentru perioada 1 iulie 2016 - 30 septembrie 2016, numai pentru operaţiunile desfăşurate cu persoane impozabile înregistrate în scopuri de TVA în România şi se completează informaţiile din cartuşele A-C din anexa nr. 1; b)începând cu data de 1 octombrie 2016, declaraţia se va completa integral, pentru toate operaţiunile efectuate pe teritoriul naţional. 2. Anexele nr. 1 şi 2 se modifică şi se înlocuiesc cu anexele nr. 1 şi 2, care fac parte integrantă din prezentul ordin. Articolul IIDirecţiile de specialitate din cadrul aparatului propriu al Agenţiei Naţionale de Administrare Fiscală, Direcţia generală de administrare a marilor contribuabili, direcţiile generale regionale ale finanţelor publice şi unităţile fiscale subordonate acestora vor lua măsuri pentru ducerea la îndeplinire a prevederilor prezentului ordin. Articolul IIIPrezentul ordin se publică în Monitorul Oficial al României, Partea I. Preşedintele Agenţiei Naţionale de Administrare Fiscală, Eugen-Dragoş Doroş ANEXA Nr. 1*)*) Anexa nr. 1 este reprodusă în facsimil.(Anexa nr. 1 la Ordinul nr. 3.769/2015)

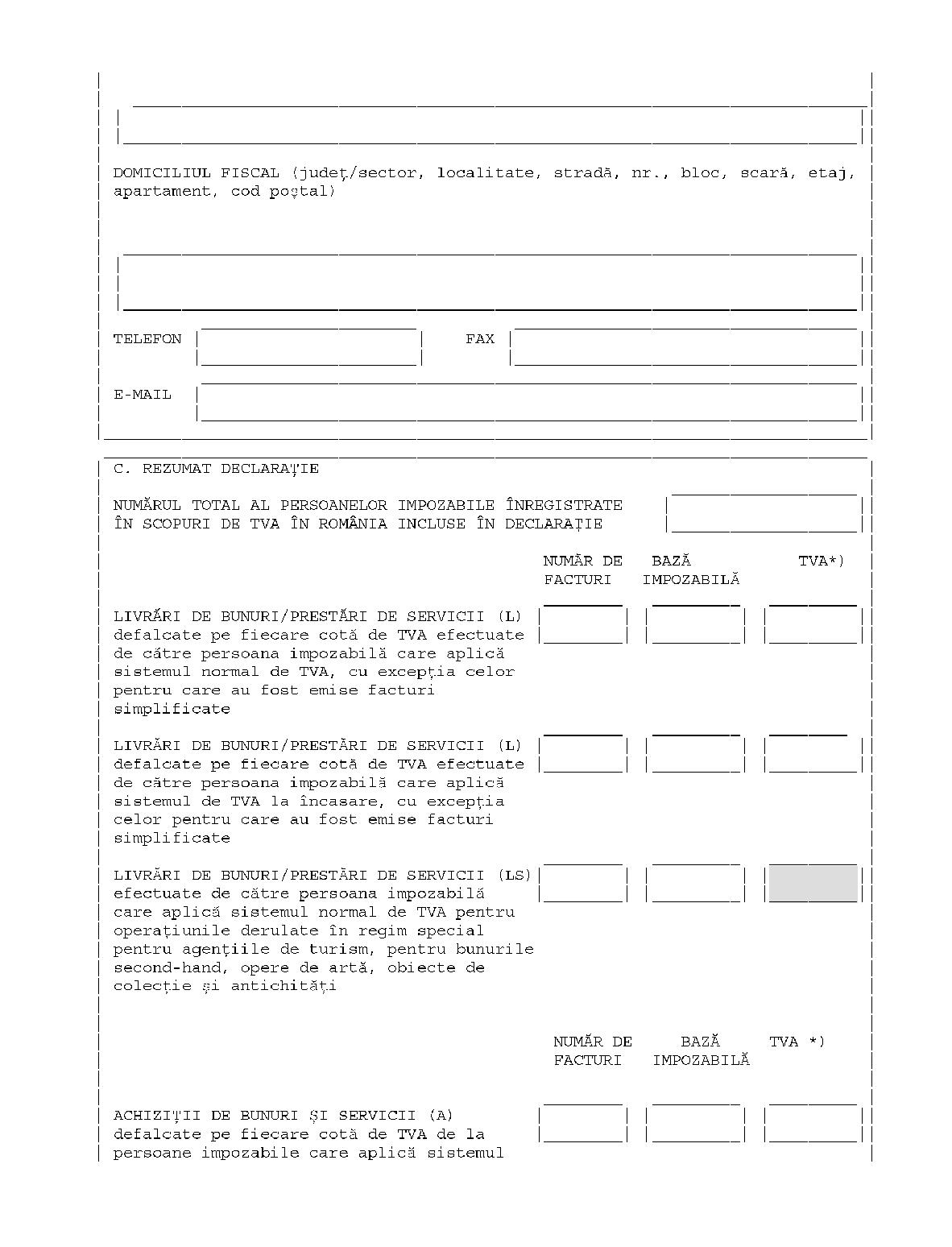

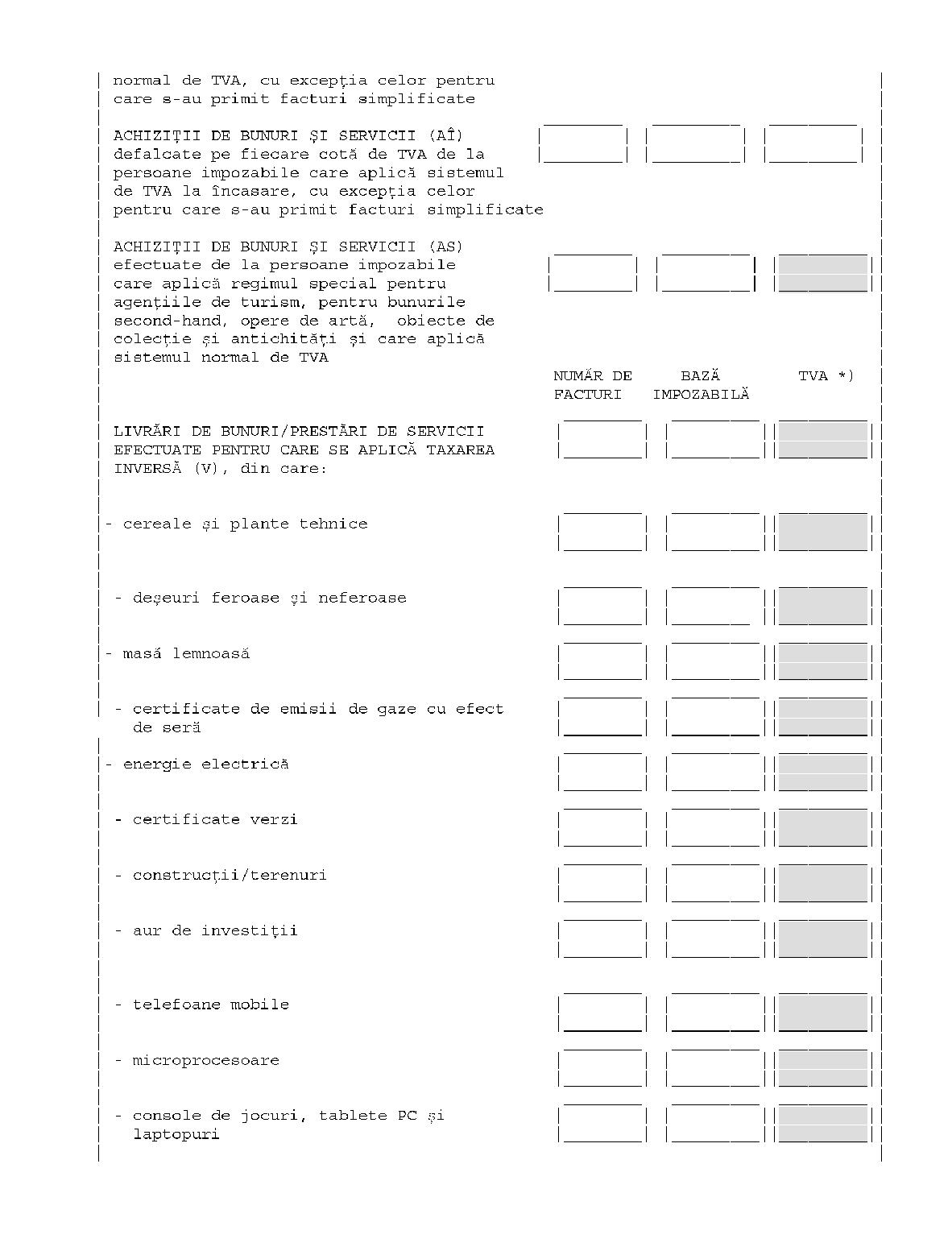

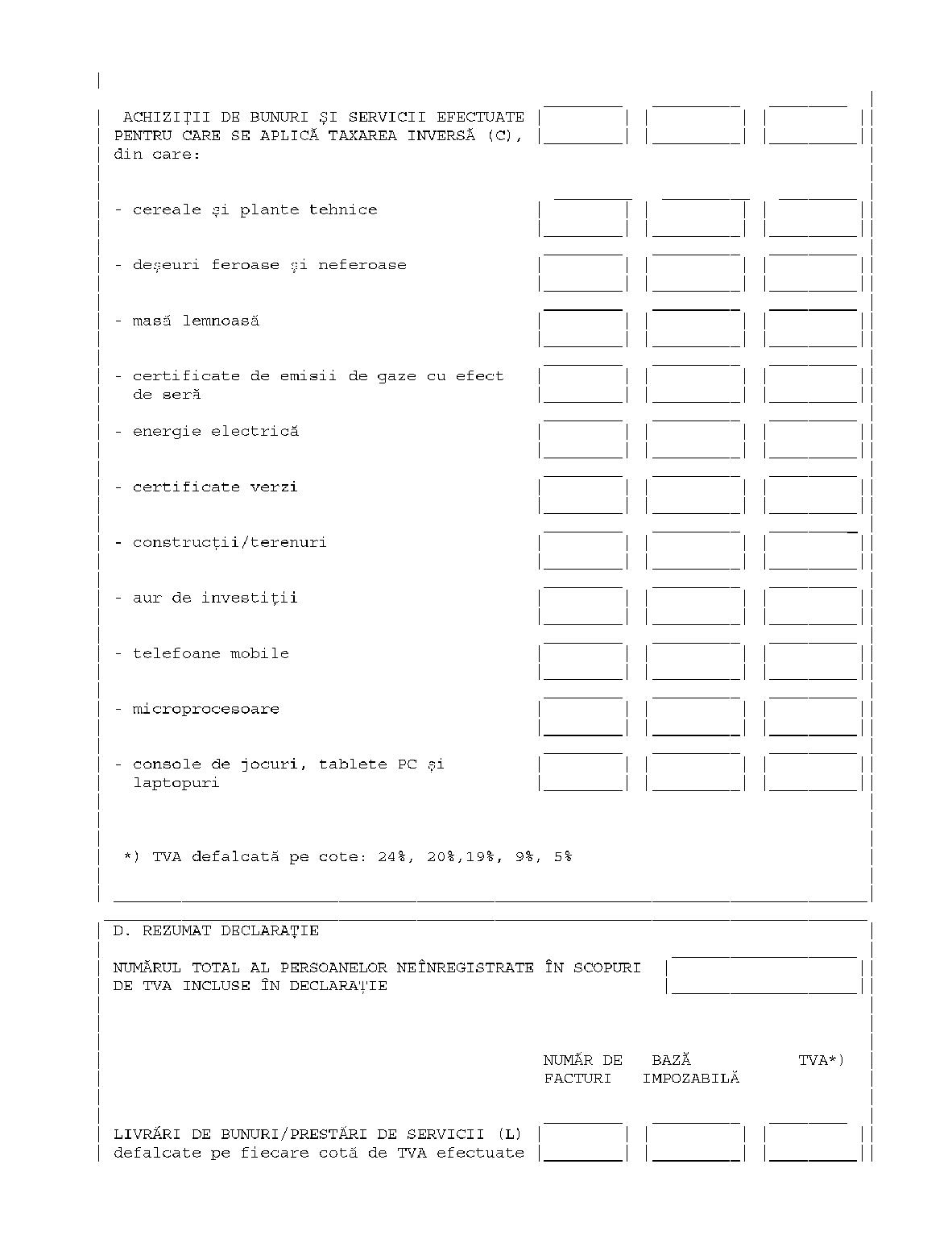

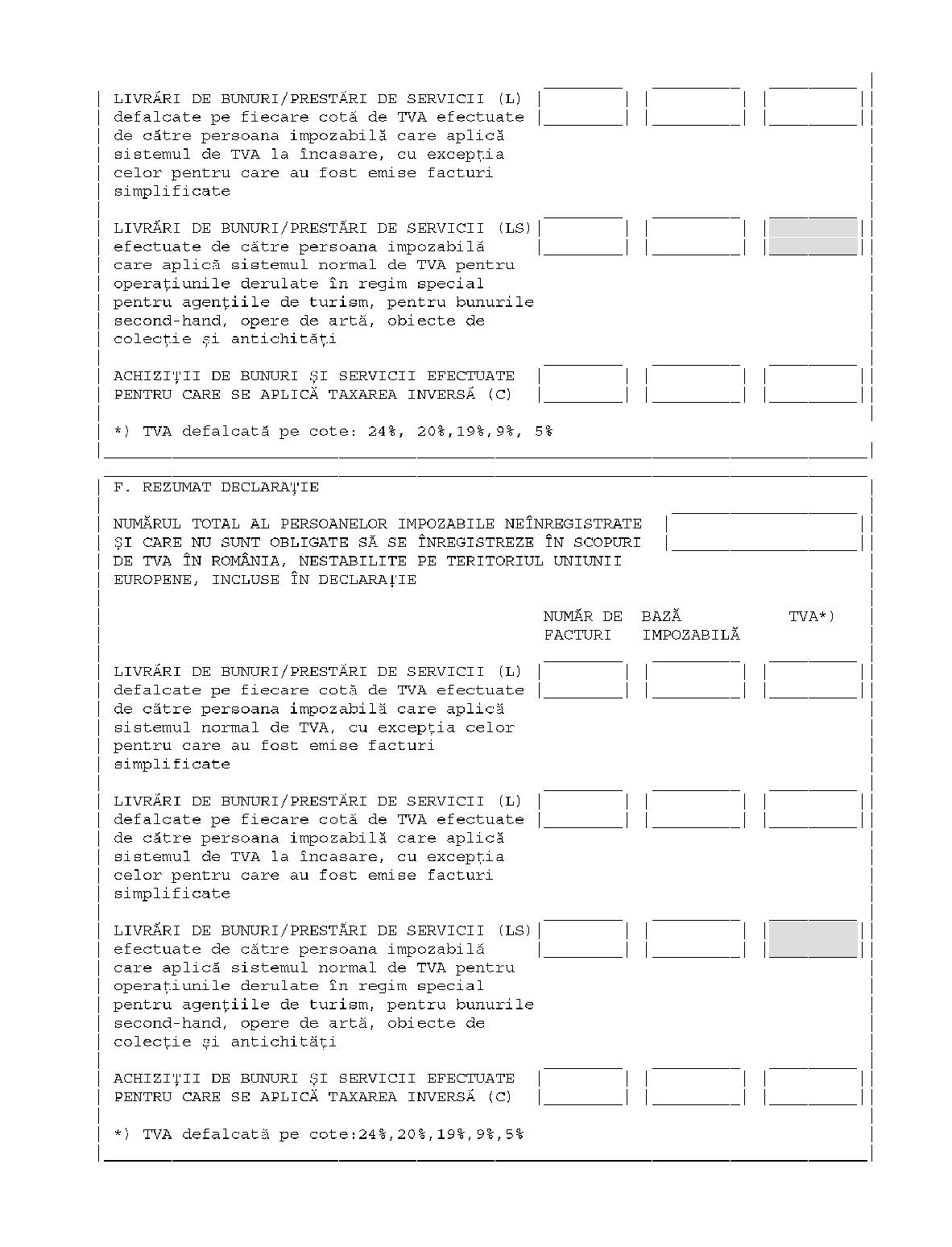

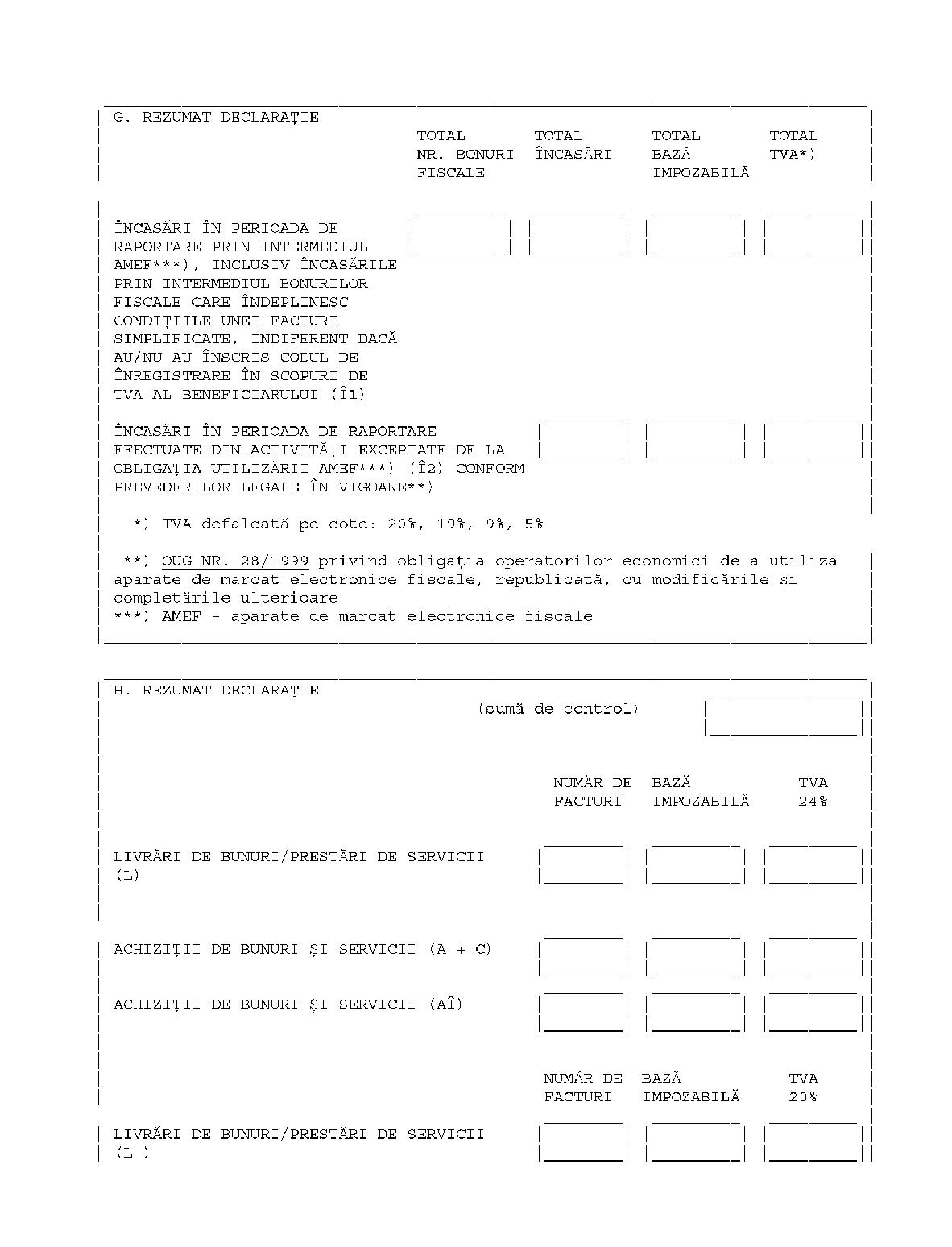

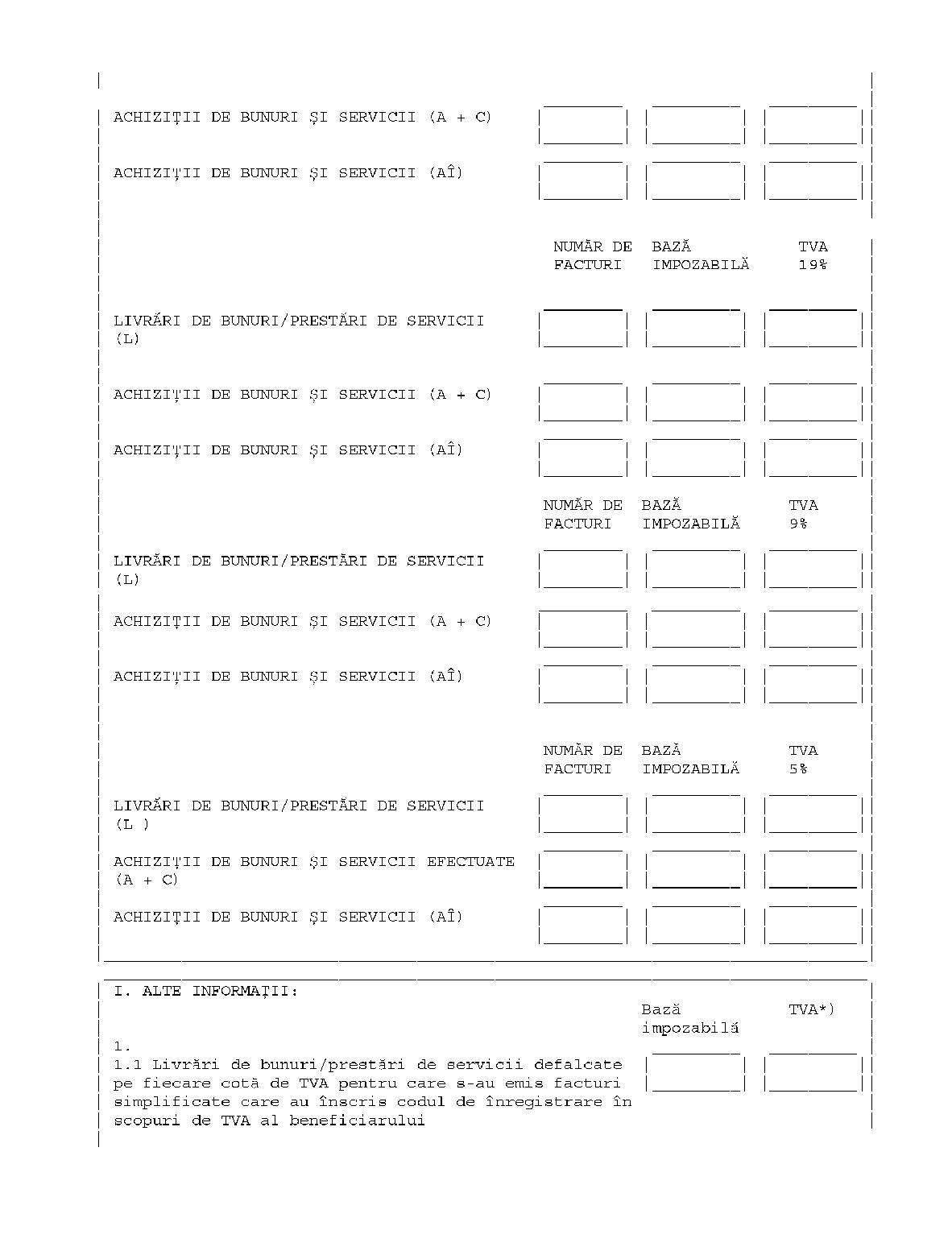

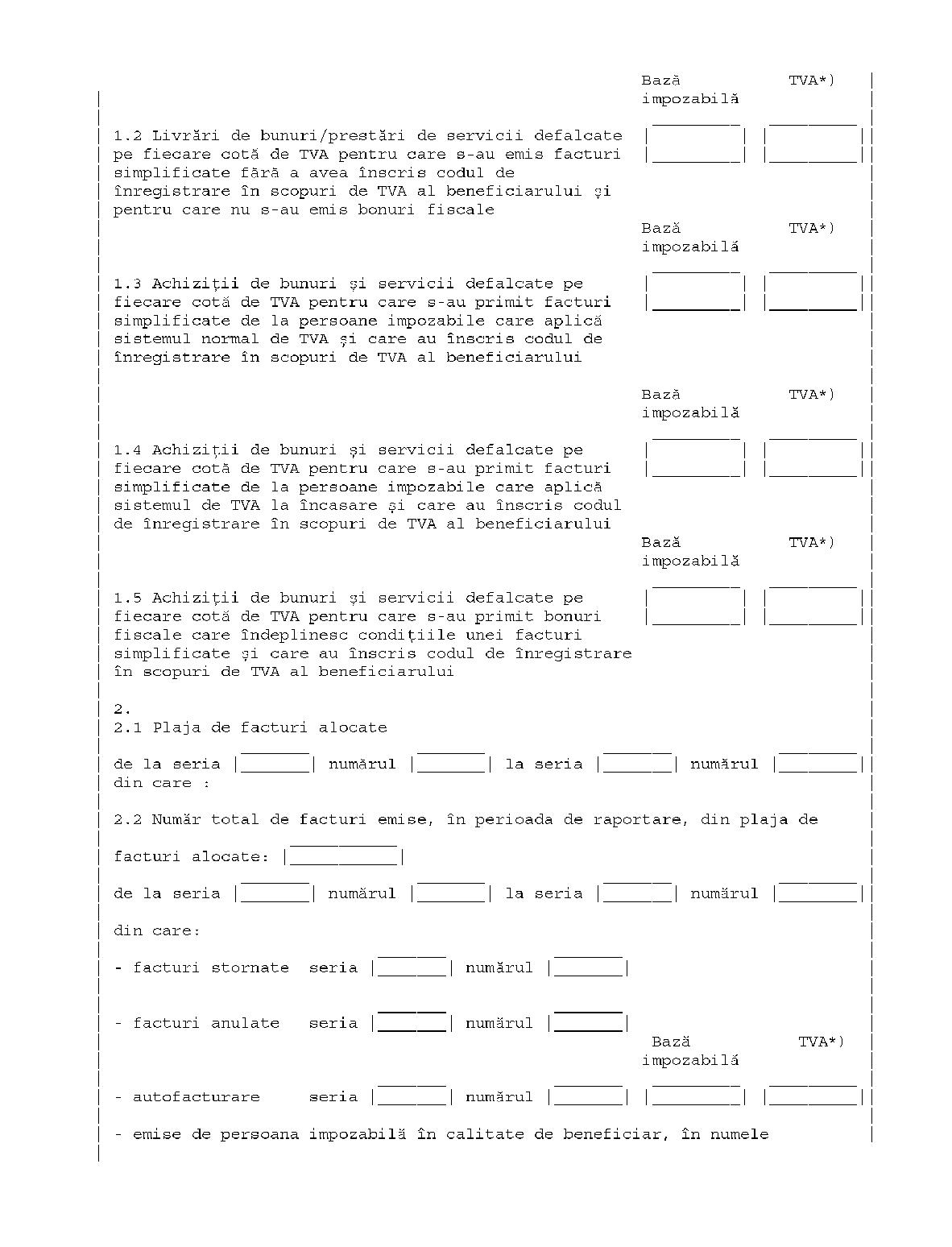

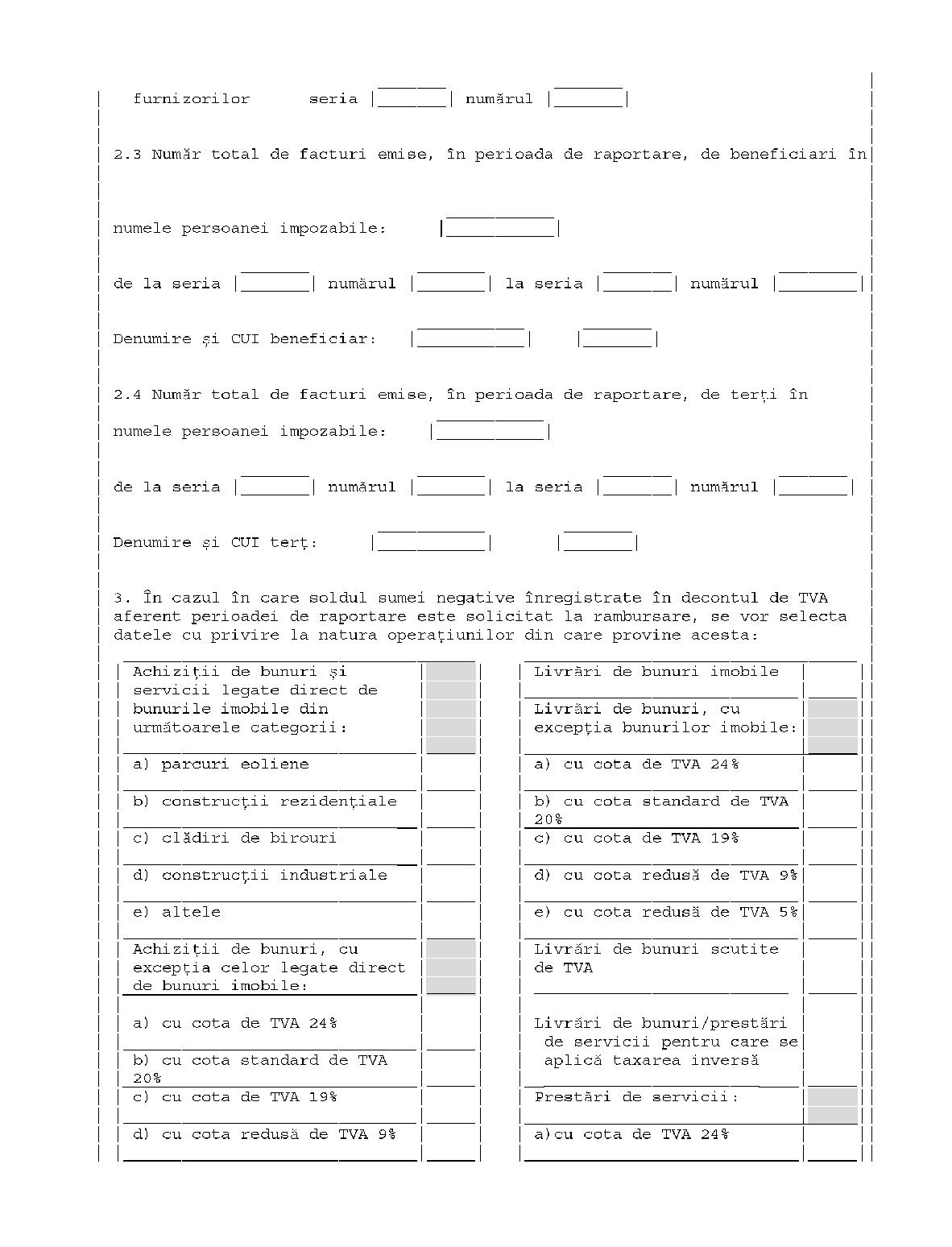

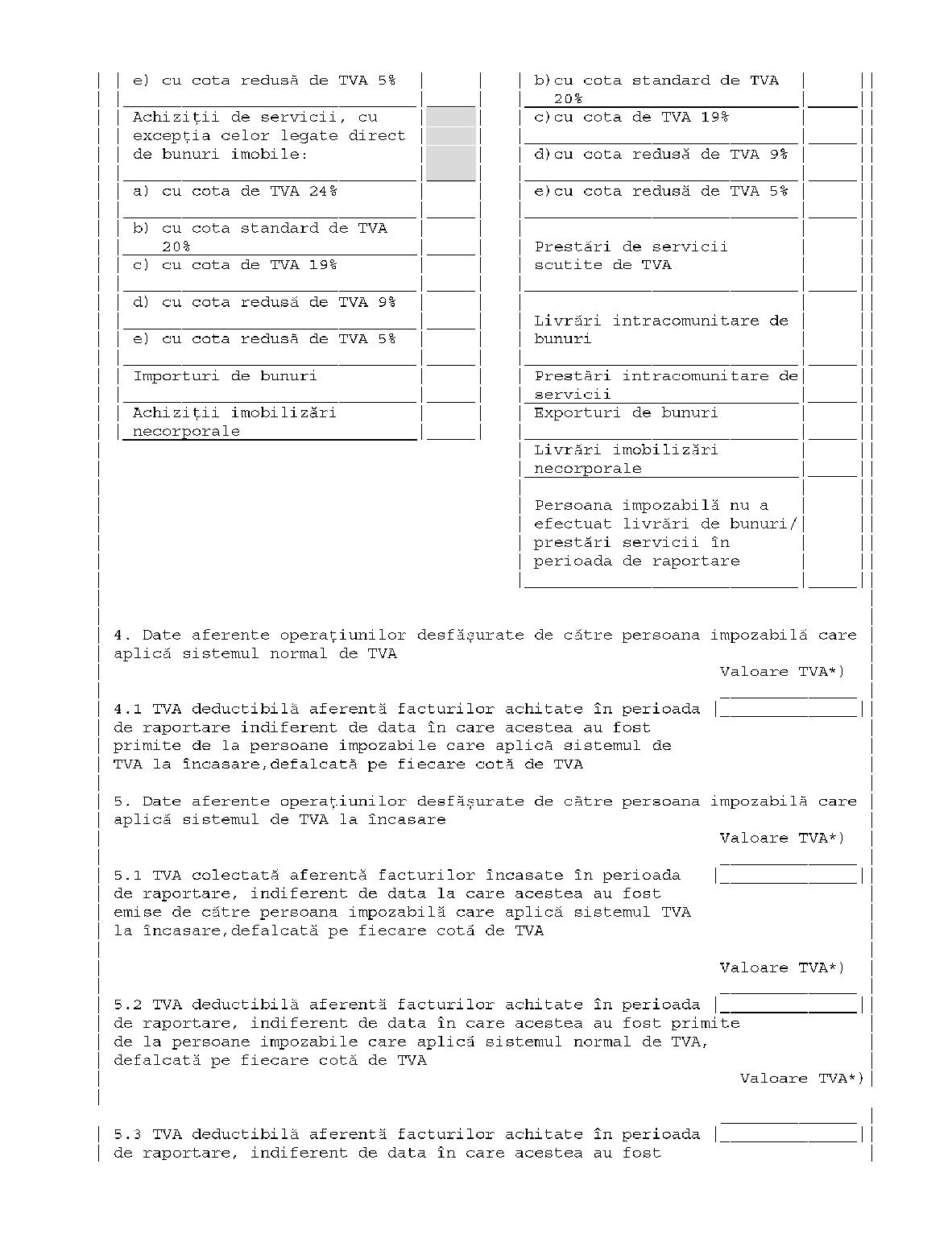

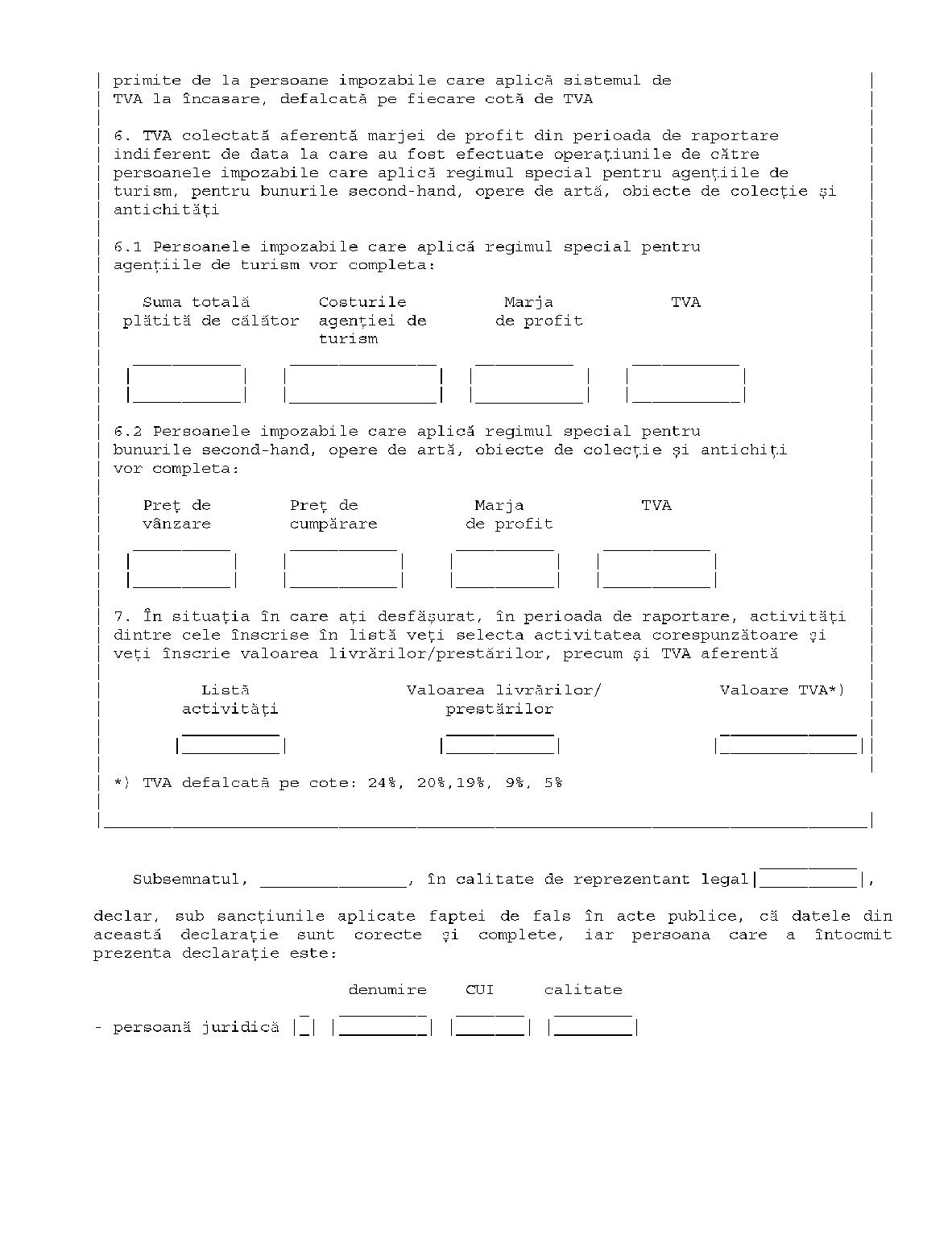

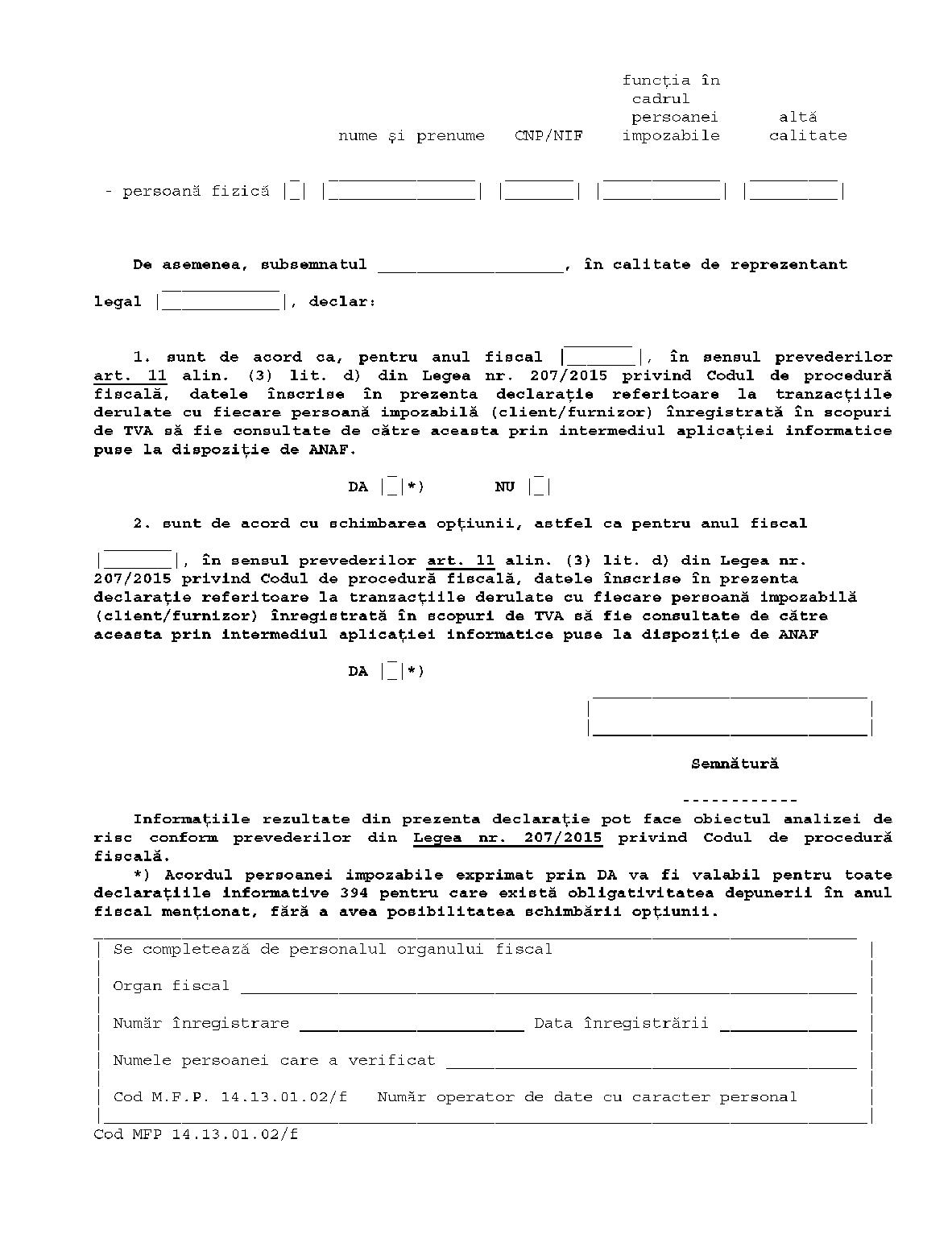

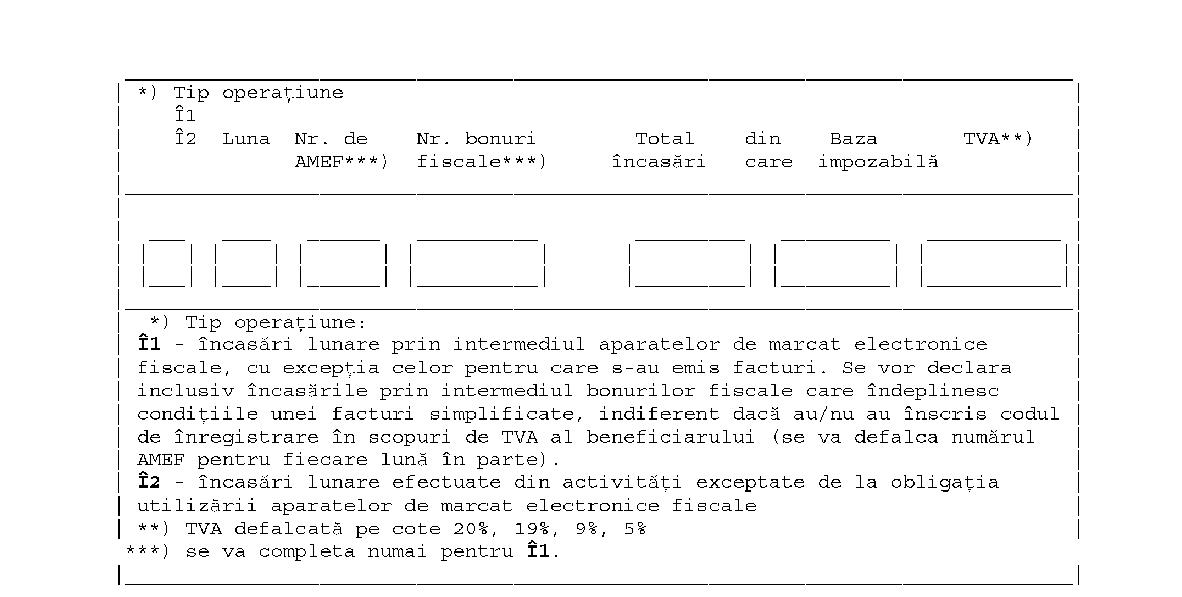

ANEXA Nr. 2(Anexa nr. 2 la Ordinul nr. 3.769/2015) INSTRUCŢIUNI de depunere şi completare a formularului (394) „Declaraţie informativă privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional de persoanele înregistrate în scopuri de TVA", cod MFP 14.13.01.02/f 1. Declaraţia se completează şi se depune de către: a)persoanele impozabile înregistrate în scopuri de TVA în România conform art. 316 din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, denumită în continuare Codul fiscal, pentru livrările de bunuri/prestările de servicii taxabile în România pentru care persoana obligată la plata taxei este furnizorul/prestatorul conform art. 307 alin. (1) sau (7) din Codul fiscal sau beneficiarul conform art. 331 din Codul fiscal. Declaraţia se depune pentru orice operaţiune taxabilă în România pentru care, conform titlului VII din Codul fiscal, este emisă o factură, inclusiv pentru avansuri, precum şi pentru operaţiunile la care se aplică sistemul TVA la încasare.Declaraţia trebuie să conţină facturile care au fost emise în perioada de raportare, inclusiv cele care au înscrisă menţiunea „taxare inversă" sau „TVA la încasare", indiferent de data la care intervine exigibilitatea TVA. De asemenea, în declaraţie se înscriu, pentru livrările de bunuri/prestările de servicii taxabile în România, următoarele informaţii: – baza impozabilă şi TVA aferente facturilor emise prin autofacturare conform lit. I pct. 2 din anexa nr. 1 la ordin; – valoarea totală a bonurilor fiscale, inclusiv facturile simplificate şi bonurile fiscale care îndeplinesc condiţiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) şi (21) din Codul fiscal, indiferent dacă au/nu au înscris codul de înregistrare în scopuri de TVA al beneficiarului; – valoarea totală a documentelor emise pentru livrări de bunuri/prestări de servicii pentru care nu există obligaţia emiterii unei facturi şi nici a bonului fiscal; b)persoanele impozabile înregistrate în scopuri de TVA în România conform art. 316 din Codul fiscal, care realizează achiziţii de bunuri sau servicii taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal, inclusiv achiziţiile pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) şi art. 331 din Codul fiscal, indiferent de data la care intervine exigibilitatea taxei.Nu se înscriu achiziţiile intracomunitare de bunuri şi servicii pentru care există obligativitatea înscrierii în declaraţia 390. Declaraţia trebuie să conţină facturile care au fost primite în perioada de raportare, indiferent de data la care intervine exigibilitatea TVA, inclusiv cele care au înscrisă menţiunea „taxare inversă" sau „TVA la încasare", precum şi borderourile de achiziţii de bunuri, filele din carnetele de comercializare a produselor din sectorul agricol în cazul achiziţiilor efectuate de la persoane fizice, contracte încheiate cu persoane fizice şi/sau alte documente. De asemenea, în declaraţie se înscrie valoarea totală a facturilor simplificate şi a bonurilor fiscale care îndeplinesc condiţiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) şi (21) din Codul fiscal, dacă au înscris codul de înregistrare în scopuri de TVA al beneficiarului. 2. Declaraţia se depune la organul fiscal competent până în data de 30 inclusiv a lunii următoare încheierii perioadei de raportare, declarate pentru depunerea decontului (luna, trimestrul etc.), inclusiv dacă în această perioadă nu au fost realizate operaţiuni de natura celor care fac obiectul declaraţiei. În cazul în care perioada de raportare este luna calendaristică, termenul de depunere a declaraţiei pentru luna ianuarie este până la data de 28, respectiv 29 februarie. 3. În cazul în care, după depunerea declaraţiei, persoana impozabilă constată existenţa unor omisiuni/erori în datele declarate, aceasta trebuie să depună o nouă declaraţie corect completată cu operaţiunile care necesită modificarea şi/sau operaţiunile care nu au fost declarate, declaraţie care înlocuieşte declaraţia informativă depusă iniţial. Nu vor face obiectul redepunerii declaraţiei facturile primite de persoana impozabilă în altă perioadă de raportare faţă de data emiterii acestora de către furnizori. 4. Declaraţia se depune în format electronic sub forma unui fişier PDF, care are ataşat un fişier XML, a cărui structură este disponibilă pe portalul Agenţiei Naţionale de Administrare Fiscală (ANAF). 4.1. Declaraţia se depune prin mijloace electronice de transmitere la distanţă, pe portalul e-România. Pentru depunerea declaraţiei, plătitorul trebuie să deţină un certificat calificat, eliberat în condiţiile Legii nr. 455/2001 privind semnătura electronică, republicată. 4.2. Declaraţia se poate depune şi în format electronic, însoţită de anexa nr. 1 la ordin, în format hârtie (doar prima pagină), semnată şi ştampilată, conform legii. Declaraţia în format electronic, însoţită de formularul listat, semnat şi ştampilat, se depune direct la registratura organului fiscal competent ori se comunică prin poştă cu confirmare de primire. 5. Declaraţia se completează/validează cu ajutorul programelor de asistenţă. Programele de asistenţă sunt puse la dispoziţia contribuabililor gratuit de unităţile fiscale subordonate sau pot fi descărcate de pe site-ul ANAF, la adresa www.anaf.mfinante.gov.ro Completarea declaraţiei Secţiunea 1Cartuşul referitor la tipul plătitorului şi perioada de raportare se completează cu: a)la tip plătitor se înscrie perioada fiscală declarată pentru depunerea decontului de taxă pe valoarea adăugată (formularul 300), prevăzută la art. 322 din Codul fiscal, respectiv L - luna, T - trimestrul, S - semestrul, A - anul; b)anul la care se referă declaraţia; se înscrie anul calendaristic cu 4 caractere (de exemplu, 2015); c)luna - se înscrie cu cifre arabe numărul aferent perioadei de raportare (de exemplu, 01 pentru ianuarie, 03 pentru trimestrul I, 06 pentru semestrul I, 12 pentru an); d)sistem normal de TVA - se completează în cazul în care persoana impozabilă care depune declaraţia a optat pentru aplicarea sistemului normal de TVA; e)sistem de TVA la încasare - se completează în cazul în care persoana impozabilă care depune declaraţia a optat pentru aplicarea sistemului de TVA la încasare; f)în situaţia în care persoana impozabilă nu a desfăşurat operaţiuni în perioada de raportare, se va bifa căsuţa corespunzătoare.A. Date de identificare ale persoanei înregistrate în scopuri de TVA 1. Cod de înregistrare în scopuri de TVA - se înscrie codul de înregistrare în scopuri de TVA (codul de identificare fiscală precedat de prefixul RO). 2. Codul CAEN - se înscrie codul CAEN al activităţii preponderente efectiv desfăşurate în perioada de raportare. 3. Denumire/Nume şi prenume - se înscriu, după caz, denumirea sau numele şi prenumele persoanei înregistrate în scopuri de TVA. 4. Domiciliul fiscal - se înscrie adresa domiciliului fiscal al persoanei înregistrate în scopuri de TVA. B. Date de identificare ale reprezentantului fiscal/legal/ împuternicitului 1. Cod de identificare fiscală/CNP - se înscrie codul de identificare fiscală sau codul numeric personal al reprezentantului fiscal/legal ori al împuternicitului. 2. Denumire/Nume şi prenume - se înscriu, după caz, denumirea sau numele şi prenumele persoanei impozabile care a fost desemnată ca reprezentant fiscal/legal sau împuternicit de către persoana impozabilă străină. 3. Domiciliul fiscal - se înscrie adresa domiciliului fiscal al reprezentantului fiscal. C. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile înregistrate în scopuri de TVA în România Acest cartuş conţine: 1. numărul total al persoanelor impozabile înregistrate în scopuri de TVA incluse în declaraţie, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii defalcate pe fiecare cotă de TVA de la persoane impozabile care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost primite facturi simplificate; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, de la persoane impozabile care aplică sistemul normal de TVA, cu excepţia celor pentru care s-au primit facturi simplificate; 10. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii defalcate pe fiecare cotă de TVA de la persoane impozabile care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost primite facturi simplificate; 11. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, de la persoane impozabile care aplică sistemul de TVA la încasare, cu excepţia celor pentru care s-au primit facturi simplificate; 12. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii efectuate de către persoana impozabilă de la persoane impozabile care aplică regimul special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi şi aplică sistemul normal de TVA; 13. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii efectuate de la persoane impozabile care aplică regimul special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi şi care aplică sistemul normal de TVA; 14. numărul total al facturilor emise de către persoana impozabilă pentru livrările de bunuri/prestările de servicii efectuate, pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 15. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate pentru care se aplică taxarea inversă, defalcată pe categorii de bunuri/prestări de servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 16. numărul total al facturilor primite de către persoana impozabilă, aferente achiziţiilor de bunuri şi servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 17. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi serviciilor efectuate pentru care se aplică taxarea inversă şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA şi pe categorii de bunuri şi servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal. D. Rezumatul declaraţiei privind operaţiuni desfăşurate cu persoane neînregistrate în scopuri de TVA Acest cartuş conţine: 1. numărul total al persoanelor neînregistrate în scopuri de TVA incluse în declaraţie, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. natura bunurilor/serviciilor care au fost achiziţionate de la persoane fizice, respectiv: cereale şi plante tehnice, deşeuri feroase şi neferoase, masă lemnoasă, terenuri, clădiri, alte bunuri şi servicii; 9. numărul total al facturilor/borderourilor de achiziţii/filelor din carnetele de comercializare a produselor din sectorul agricol/contractelor/altor documente aferente achiziţiilor de bunuri şi servicii de la persoanele neînregistrate în scopuri de TVA; 10. valoarea totală a achiziţiilor de bunuri şi servicii efectuate de la persoane neînregistrate în scopuri de TVA. E. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile nestabilite în România care sunt stabilite în alt stat membru, neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România Acest cartuş conţine: 1. numărul total al persoanelor impozabile nestabilite în România, care sunt stabilite în alte state membre, neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special, respectiv agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 10. se vor declara numai operaţiunile taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal şi, în cazul achiziţiilor de bunuri/servicii, beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal, care nu se înscriu în declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare (formular 390). F. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, nestabilite pe teritoriul Uniunii Europene Acest cartuş conţine: 1. numărul total al persoanelor impozabile neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, nestabilite pe teritoriul Uniunii Europene, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special, respectiv agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 10. se vor declara numai operaţiunile taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal şi, în cazul achiziţiilor de bunuri/servicii, beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal. Nu vor fi declarate operaţiunile de export şi import de bunuri (inclusiv în cazul persoanei impozabile pentru care s-a acordat certificat de amânare de la plata în vamă a TVA) şi nici operaţiunile care se înscriu în declaraţia recapitulativă privind livrările/achiziţiile intracomunitare (formular 390). G. Rezumatul declaraţiei privind încasările realizate din operaţiuni efectuate prin intermediul aparatelor de marcat electronice fiscale, precum şi din activităţi exceptate, conform prevederilor Ordonanţei de urgenţă a Guvernului nr. 28/1999 privind obligaţia operatorilor economici de a utiliza aparate de marcat electronice fiscale, republicată, cu modificările şi completările ulterioare Acest cartuş conţine: 1. numărul total al bonurilor fiscale şi valoarea totală a încasărilor efectuate prin intermediul aparatelor de marcat electronice fiscale, emise în perioada de raportare, inclusiv a încasărilor prin intermediul bonurilor fiscale care îndeplinesc condiţiile unei facturi simplificate, indiferent dacă au/nu au înscris codul de TVA al beneficiarului. Nu vor fi incluse în acest cartuş bonurile fiscale pentru care au fost emise facturi conform art. 319 din Codul fiscal; 2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate prin intermediul aparatelor de marcat electronice fiscale şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 3. valoarea totală a încasărilor din activităţi exceptate de la obligaţia utilizării aparatelor de marcat electronice fiscale conform prevederilor legale în vigoare (Ordonanţa de urgenţă a Guvernului nr. 28/1999, republicată, cu modificările şi completările ulterioare). În situaţia în care pentru aceste activităţi au fost emise şi facturi, acestea se vor declara în cartuşul corespunzător operaţiunii; 4. valoarea totală a bazei impozabile aferentă activităţilor economice exceptate de la obligaţia utilizării aparatelor de marcat electronice fiscale conform prevederilor legale în vigoare la data aplicării şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA. H. Rezumatul declaraţiei Acest cartuş se completează automat pe baza informaţiilor cuprinse în listele de detaliu din secţiunea a 2-a şi conţine: 1. numărul total al facturilor emise/primite în perioada de raportare, defalcate pe cote de TVA, cu excepţia celor pentru care au fost emise/primite facturi simplificate; 2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 3. valoarea totală a TVA aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate, defalcată pe cote de TVA (24%, 20%,19%, 9%, 5%); 4. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile efectuate, inclusiv cele pentru care se aplică taxarea inversă, precum şi cele pentru care se aplică sistemul de TVA la încasare defalcată pe cote de TVA (24%, 20%,19%, 9%, 5%); 5. valoarea totală a TVA aferentă achiziţiilor de bunuri şi servicii taxabile efectuate, inclusiv cele pentru care se aplică taxarea inversă, precum şi cele pentru care se aplică sistemul de TVA la încasare, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%). I. Alte informaţii Acest cartuş conţine: 1.1. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii pentru care s-au emis facturi simplificate care au înscris codul de înregistrare în scopuri de TVA al beneficiarului şi valoarea totală a TVA aferentă acestora defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii pentru care s-au emis facturi simplificate fără a avea înscris codul de înregistrare în scopuri de TVA al beneficiarului şi pentru care nu au fost emise bonuri fiscale, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.3. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit facturi simplificate de la persoane impozabile care aplică sistemul normal de TVA şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.4. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit facturi simplificate de la persoane impozabile care aplică sistemul de TVA la încasare şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.5. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit bonuri fiscale care îndeplinesc condiţiile unei facturi simplificate şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (20%, 19%, 9%, 5%); 2.1. contribuabilii vor completa plaja de facturi alocate prin decizie internă scrisă conform prevederilor legale în vigoare privind documentele financiar-contabile; se exclud facturile alocate pentru operaţiunile intracomunitare cu bunuri şi servicii, import/export de bunuri şi operaţiuni neimpozabile în România; 2.2. număr total de facturi emise în perioada de raportare prevăzută la art. 322 din Codul fiscal, de la seria nr. .../la seria nr. ..., din care: 2.2.1. seria şi numărul facturilor stornate; factura stornată reprezintă factura emisă de persoana impozabilă, a cărei valoare totală este negativă; 2.2.2. seria şi numărul facturilor anulate; factura anulată reprezintă factura emisă de persoana impozabilă, netransmisă beneficiarului, operaţiunile înscrise în aceasta nefiind înregistrate în contabilitatea persoanei impozabile; 2.2.3. seria şi numărul facturilor emise prin autofacturare, inclusiv baza impozabilă şi TVA aferente, defalcate pe fiecare cotă (24%, 20%, 19%, 9%, 5%), cu excepţia celor emise de beneficiar în numele furnizorilor înscrise la pct. 2.2.4. Informaţiile privind autofacturarea nu vor fi declarate la alte rubrici din declaraţie; 2.2.4 seria şi numărul facturilor emise de persoana impozabilă în calitate de beneficiar, în numele furnizorilor, conform art. 319 alin. (18) din Codul fiscal. Exemple: 1. Persoana impozabilă A a alocat la începutul anului o plajă de facturi de la seria A nr. 1 până la seria A nr. 100, ce va fi înscrisă la pct. 2.1. În prima perioadă de raportare a emis facturi de la seria A nr. 1 la seria A nr. 25, pe care le va înscrie la pct. 2.2. În următoarele perioade de raportare se va înscrie la pct. 2.1 plaja de facturi alocate de la seria A nr. 1 până la seria A nr. 100, până la utilizarea completă a acesteia. 2. Excepţie: pentru anul 2016, contribuabilii vor declara la pct. 2.1 numai plaja de facturi rămasă neutilizată din plaja de facturi alocată la începutul anului prin decizie internă. De exemplu, la data de 1 octombrie 2016, persoana impozabilă B are două plaje de facturi rămase neutilizate din plajele de facturi alocate, pe care le va declara la pct. 2.1, respectiv: de la seria A nr. 80 la seria A nr. 100 şi de la seria X nr. 78 la seria X nr. 100. Pentru luna octombrie, la pct. 2.2 vor fi înscrise facturile emise din plajele de facturi neutilizate, astfel: de la seria A nr. 80 la seria A nr. 85 şi de la seria X nr. 78 la seria X nr. 90; 2.3. numărul total de facturi emise în perioada de raportare de către beneficiari, în numele persoanei impozabile, conform art. 319 alin. (18) din Codul fiscal, seria şi numărul de ordine al acestora, precum şi denumire şi CUI beneficiari; 2.4. numărul total de facturi emise în perioada de raportare de către terţi, în numele persoanei impozabile, conform art. 319 alin. (19) din Codul fiscal, seria şi numărul de ordine al acestora, precum şi denumire şi CUI terţi. Plajele de facturi/facturile înscrise în declaraţie la pct. 2.1-2.4 se vor completa cu seria şi numărul de ordine, iar în situaţia în care acestea nu conţin decât număr de ordine, se vor completa numai numerele respective (nu este exclusă utilizarea unor serii alfanumerice); 3. descrierea operaţiunilor din care provine soldul sumei negative înregistrat în decontul de TVA de către persoana impozabilă care depune declaraţia şi care este solicitat la rambursare în perioada de raportare - se va/vor bifa căsuţa/căsuţele corespunzătoare fiecărei operaţiuni în parte; 4. date aferente operaţiunilor desfăşurate de către persoana impozabilă care aplică sistemul normal de TVA: 4.1. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data în care acestea au fost primite de la persoane impozabile care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5. date aferente operaţiunilor desfăşurate de către persoana impozabilă care aplică sistemul de TVA la încasare: 5.1. valoarea totală a TVA colectată aferentă facturilor încasate în perioada de raportare, indiferent de data la care acestea au fost emise de către persoana impozabilă care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5.2. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data în care acestea au fost primite de la persoane impozabile care aplică sistemul normal de TVA, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5.3. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data la care acestea au fost primite de la persoane impozabile care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 6. valoarea totală a TVA colectată aferentă marjei de profit din perioada de raportare, indiferent de data la care au fost efectuate operaţiunile de către persoanele impozabile care aplică regimul special pentru agenţiile de turism/regimul special pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi: 6.1. persoana impozabilă care aplică regimul special pentru agenţiile de turism va completa baza de impozitare a serviciului unic constituit din marja de profit, exclusiv taxa, care se determină ca diferenţă între suma totală care va fi plătită de călător, fără taxă, şi costurile agenţiei de turism, inclusiv taxa, aferente livrărilor de bunuri şi prestărilor de servicii în beneficiul direct al călătorului, în cazul în care aceste livrări şi prestări sunt realizate de alte persoane impozabile, şi TVA aferentă; 6.2. persoana impozabilă care aplică regimul special pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi va completa marja profitului ca diferenţă dintre preţul de vânzare aplicat de persoana impozabilă revânzătoare şi preţul de cumpărare şi TVA aferentă; 7. în situaţia în care persoana impozabilă a desfăşurat în perioada de raportare activitate/activităţi definită/definite conform listei disponibile pe portalul ANAF (listă ce poate fi actualizată), indiferent de activitatea preponderentă efectiv desfăşurată în perioada de raportare, declarată la secţiunea 1 lit. A, se vor completa valoarea livrărilor de bunuri/prestărilor de servicii fără TVA, precum şi TVA aferentă, defalcate pe cote (24%, 20%, 19%, 9%, 5%). La data intrării în vigoare a prezentului ordin, această listă cuprinde următoarele activităţi: 1071 Cofetărie şi produse de patiserie 4520 Spălătorie auto 4730 Comerţ cu amănuntul al carburanţilor pentru autovehicule în magazine specializate 4776 Comerţ cu amănuntul al florilor, plantelor şi seminţelor 4776 Comerţ cu amănuntul al animalelor de companie şi al hranei pentru acestea, în magazine specializate 4932 Transporturi cu taxiuri 5510 Hoteluri 5510 Pensiuni turistice 5610 Restaurante 5630 Baruri şi activităţi de servire a băuturilor 812 Activităţi de curăţenie 9313 Activităţi ale centrelor de fitness 9602 Activităţi de coafură şi de înfrumuseţare 9603 Servicii de pompe funebre Lista de mai sus va fi actualizată prin formularul electronic 394 pus la dispoziţia contribuabililor în mod gratuit. În cazul în care declaraţia este întocmită de: – persoana juridică, se vor completa denumirea, CUI şi calitatea acesteia; – persoana fizică, se vor completa numele şi prenumele, CNP/NIF, funcţia în cadrul persoanei impozabile, altă calitate în afara persoanei impozabile.Datele înscrise în declaraţie referitoare la tranzacţiile derulate cu fiecare persoană impozabilă (client/furnizor) înregistrată în scop de TVA pot fi consultate de către aceasta prin intermediul aplicaţiei informatice puse la dispoziţie de ANAF şi cu acordul persoanei impozabile care depune declaraţia. Acordul va fi dat în prima declaraţie depusă de persoana impozabilă şi va fi valabil pentru toate declaraţiile informative 394 pentru care există obligativitatea depunerii în anul fiscal menţionat, fără a avea posibilitatea schimbării opţiunii. În cazul în care persoana impozabilă nu şi-a exprimat acordul, aceasta are posibilitatea schimbării opţiunii în cursul anului. Astfel, persoana impozabilă va bifa în mod corespunzător căsuţa corespunzătoare schimbării opţiunii. În situaţia în care persoana impozabilă nu şi-a exprimat acordul prin nicio declaraţie informativă depusă pe parcursul anului, aceasta nu va putea consulta datele înscrise de parteneri în declaraţiile informative 394, referitoare la tranzacţiile bilaterale, indiferent de opţiunea acestora. Informaţiile rezultate din declaraţie pot face obiectul analizei de risc conform prevederilor din Legea nr. 207/2015 privind Codul de procedură fiscală. Secţiunea a 2-aPrezenta secţiune, pentru fiecare rezumat al declaraţiei, va avea următorul cuprins: – valorile totale înscrise în facturile emise/primite, în borderourile de achiziţii, în filele carnetelor de comercializare a produselor din sectorul agricol şi în contracte (încheiate cu persoane fizice)/alte documente, pentru fiecare partener de tranzacţie pentru perioada de raportare, inclusiv raportul lunar al memoriei fiscale de la aparatele de marcat electronice fiscale, defalcate pe fiecare cotă de TVA;

ANEXA Nr. 2(Anexa nr. 2 la Ordinul nr. 3.769/2015) INSTRUCŢIUNI de depunere şi completare a formularului (394) „Declaraţie informativă privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional de persoanele înregistrate în scopuri de TVA", cod MFP 14.13.01.02/f 1. Declaraţia se completează şi se depune de către: a)persoanele impozabile înregistrate în scopuri de TVA în România conform art. 316 din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, denumită în continuare Codul fiscal, pentru livrările de bunuri/prestările de servicii taxabile în România pentru care persoana obligată la plata taxei este furnizorul/prestatorul conform art. 307 alin. (1) sau (7) din Codul fiscal sau beneficiarul conform art. 331 din Codul fiscal. Declaraţia se depune pentru orice operaţiune taxabilă în România pentru care, conform titlului VII din Codul fiscal, este emisă o factură, inclusiv pentru avansuri, precum şi pentru operaţiunile la care se aplică sistemul TVA la încasare.Declaraţia trebuie să conţină facturile care au fost emise în perioada de raportare, inclusiv cele care au înscrisă menţiunea „taxare inversă" sau „TVA la încasare", indiferent de data la care intervine exigibilitatea TVA. De asemenea, în declaraţie se înscriu, pentru livrările de bunuri/prestările de servicii taxabile în România, următoarele informaţii: – baza impozabilă şi TVA aferente facturilor emise prin autofacturare conform lit. I pct. 2 din anexa nr. 1 la ordin; – valoarea totală a bonurilor fiscale, inclusiv facturile simplificate şi bonurile fiscale care îndeplinesc condiţiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) şi (21) din Codul fiscal, indiferent dacă au/nu au înscris codul de înregistrare în scopuri de TVA al beneficiarului; – valoarea totală a documentelor emise pentru livrări de bunuri/prestări de servicii pentru care nu există obligaţia emiterii unei facturi şi nici a bonului fiscal; b)persoanele impozabile înregistrate în scopuri de TVA în România conform art. 316 din Codul fiscal, care realizează achiziţii de bunuri sau servicii taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal, inclusiv achiziţiile pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) şi art. 331 din Codul fiscal, indiferent de data la care intervine exigibilitatea taxei.Nu se înscriu achiziţiile intracomunitare de bunuri şi servicii pentru care există obligativitatea înscrierii în declaraţia 390. Declaraţia trebuie să conţină facturile care au fost primite în perioada de raportare, indiferent de data la care intervine exigibilitatea TVA, inclusiv cele care au înscrisă menţiunea „taxare inversă" sau „TVA la încasare", precum şi borderourile de achiziţii de bunuri, filele din carnetele de comercializare a produselor din sectorul agricol în cazul achiziţiilor efectuate de la persoane fizice, contracte încheiate cu persoane fizice şi/sau alte documente. De asemenea, în declaraţie se înscrie valoarea totală a facturilor simplificate şi a bonurilor fiscale care îndeplinesc condiţiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) şi (21) din Codul fiscal, dacă au înscris codul de înregistrare în scopuri de TVA al beneficiarului. 2. Declaraţia se depune la organul fiscal competent până în data de 30 inclusiv a lunii următoare încheierii perioadei de raportare, declarate pentru depunerea decontului (luna, trimestrul etc.), inclusiv dacă în această perioadă nu au fost realizate operaţiuni de natura celor care fac obiectul declaraţiei. În cazul în care perioada de raportare este luna calendaristică, termenul de depunere a declaraţiei pentru luna ianuarie este până la data de 28, respectiv 29 februarie. 3. În cazul în care, după depunerea declaraţiei, persoana impozabilă constată existenţa unor omisiuni/erori în datele declarate, aceasta trebuie să depună o nouă declaraţie corect completată cu operaţiunile care necesită modificarea şi/sau operaţiunile care nu au fost declarate, declaraţie care înlocuieşte declaraţia informativă depusă iniţial. Nu vor face obiectul redepunerii declaraţiei facturile primite de persoana impozabilă în altă perioadă de raportare faţă de data emiterii acestora de către furnizori. 4. Declaraţia se depune în format electronic sub forma unui fişier PDF, care are ataşat un fişier XML, a cărui structură este disponibilă pe portalul Agenţiei Naţionale de Administrare Fiscală (ANAF). 4.1. Declaraţia se depune prin mijloace electronice de transmitere la distanţă, pe portalul e-România. Pentru depunerea declaraţiei, plătitorul trebuie să deţină un certificat calificat, eliberat în condiţiile Legii nr. 455/2001 privind semnătura electronică, republicată. 4.2. Declaraţia se poate depune şi în format electronic, însoţită de anexa nr. 1 la ordin, în format hârtie (doar prima pagină), semnată şi ştampilată, conform legii. Declaraţia în format electronic, însoţită de formularul listat, semnat şi ştampilat, se depune direct la registratura organului fiscal competent ori se comunică prin poştă cu confirmare de primire. 5. Declaraţia se completează/validează cu ajutorul programelor de asistenţă. Programele de asistenţă sunt puse la dispoziţia contribuabililor gratuit de unităţile fiscale subordonate sau pot fi descărcate de pe site-ul ANAF, la adresa www.anaf.mfinante.gov.ro Completarea declaraţiei Secţiunea 1Cartuşul referitor la tipul plătitorului şi perioada de raportare se completează cu: a)la tip plătitor se înscrie perioada fiscală declarată pentru depunerea decontului de taxă pe valoarea adăugată (formularul 300), prevăzută la art. 322 din Codul fiscal, respectiv L - luna, T - trimestrul, S - semestrul, A - anul; b)anul la care se referă declaraţia; se înscrie anul calendaristic cu 4 caractere (de exemplu, 2015); c)luna - se înscrie cu cifre arabe numărul aferent perioadei de raportare (de exemplu, 01 pentru ianuarie, 03 pentru trimestrul I, 06 pentru semestrul I, 12 pentru an); d)sistem normal de TVA - se completează în cazul în care persoana impozabilă care depune declaraţia a optat pentru aplicarea sistemului normal de TVA; e)sistem de TVA la încasare - se completează în cazul în care persoana impozabilă care depune declaraţia a optat pentru aplicarea sistemului de TVA la încasare; f)în situaţia în care persoana impozabilă nu a desfăşurat operaţiuni în perioada de raportare, se va bifa căsuţa corespunzătoare.A. Date de identificare ale persoanei înregistrate în scopuri de TVA 1. Cod de înregistrare în scopuri de TVA - se înscrie codul de înregistrare în scopuri de TVA (codul de identificare fiscală precedat de prefixul RO). 2. Codul CAEN - se înscrie codul CAEN al activităţii preponderente efectiv desfăşurate în perioada de raportare. 3. Denumire/Nume şi prenume - se înscriu, după caz, denumirea sau numele şi prenumele persoanei înregistrate în scopuri de TVA. 4. Domiciliul fiscal - se înscrie adresa domiciliului fiscal al persoanei înregistrate în scopuri de TVA. B. Date de identificare ale reprezentantului fiscal/legal/ împuternicitului 1. Cod de identificare fiscală/CNP - se înscrie codul de identificare fiscală sau codul numeric personal al reprezentantului fiscal/legal ori al împuternicitului. 2. Denumire/Nume şi prenume - se înscriu, după caz, denumirea sau numele şi prenumele persoanei impozabile care a fost desemnată ca reprezentant fiscal/legal sau împuternicit de către persoana impozabilă străină. 3. Domiciliul fiscal - se înscrie adresa domiciliului fiscal al reprezentantului fiscal. C. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile înregistrate în scopuri de TVA în România Acest cartuş conţine: 1. numărul total al persoanelor impozabile înregistrate în scopuri de TVA incluse în declaraţie, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii defalcate pe fiecare cotă de TVA de la persoane impozabile care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost primite facturi simplificate; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, de la persoane impozabile care aplică sistemul normal de TVA, cu excepţia celor pentru care s-au primit facturi simplificate; 10. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii defalcate pe fiecare cotă de TVA de la persoane impozabile care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost primite facturi simplificate; 11. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, de la persoane impozabile care aplică sistemul de TVA la încasare, cu excepţia celor pentru care s-au primit facturi simplificate; 12. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii efectuate de către persoana impozabilă de la persoane impozabile care aplică regimul special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi şi aplică sistemul normal de TVA; 13. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii efectuate de la persoane impozabile care aplică regimul special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi şi care aplică sistemul normal de TVA; 14. numărul total al facturilor emise de către persoana impozabilă pentru livrările de bunuri/prestările de servicii efectuate, pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 15. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate pentru care se aplică taxarea inversă, defalcată pe categorii de bunuri/prestări de servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 16. numărul total al facturilor primite de către persoana impozabilă, aferente achiziţiilor de bunuri şi servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal; 17. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi serviciilor efectuate pentru care se aplică taxarea inversă şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA şi pe categorii de bunuri şi servicii pentru care se aplică taxarea inversă, conform art. 331 din Codul fiscal. D. Rezumatul declaraţiei privind operaţiuni desfăşurate cu persoane neînregistrate în scopuri de TVA Acest cartuş conţine: 1. numărul total al persoanelor neînregistrate în scopuri de TVA incluse în declaraţie, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. natura bunurilor/serviciilor care au fost achiziţionate de la persoane fizice, respectiv: cereale şi plante tehnice, deşeuri feroase şi neferoase, masă lemnoasă, terenuri, clădiri, alte bunuri şi servicii; 9. numărul total al facturilor/borderourilor de achiziţii/filelor din carnetele de comercializare a produselor din sectorul agricol/contractelor/altor documente aferente achiziţiilor de bunuri şi servicii de la persoanele neînregistrate în scopuri de TVA; 10. valoarea totală a achiziţiilor de bunuri şi servicii efectuate de la persoane neînregistrate în scopuri de TVA. E. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile nestabilite în România care sunt stabilite în alt stat membru, neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România Acest cartuş conţine: 1. numărul total al persoanelor impozabile nestabilite în România, care sunt stabilite în alte state membre, neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special, respectiv agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 10. se vor declara numai operaţiunile taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal şi, în cazul achiziţiilor de bunuri/servicii, beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal, care nu se înscriu în declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare (formular 390). F. Rezumatul declaraţiei privind operaţiunile desfăşurate cu persoane impozabile neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, nestabilite pe teritoriul Uniunii Europene Acest cartuş conţine: 1. numărul total al persoanelor impozabile neînregistrate şi care nu sunt obligate să se înregistreze în scopuri de TVA în România, nestabilite pe teritoriul Uniunii Europene, indiferent de numărul operaţiunilor; 2. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii defalcate pe fiecare cotă de TVA efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 3. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul normal de TVA, cu excepţia celor pentru care au fost emise facturi simplificate; 4. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 5. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile pentru care se aplică sistemul de TVA la încasare şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA, efectuate de către persoana impozabilă care aplică sistemul de TVA la încasare, cu excepţia celor pentru care au fost emise facturi simplificate; 6. numărul total al facturilor emise pentru livrările de bunuri/prestările de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 7. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii efectuate de către persoana impozabilă care aplică sistemul normal de TVA, pentru operaţiunile derulate în regim special, respectiv agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi; 8. numărul total al facturilor primite pentru achiziţiile de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal; 9. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 10. se vor declara numai operaţiunile taxabile pentru care locul livrării/prestării este în România conform art. 275, respectiv art. 278 din Codul fiscal şi, în cazul achiziţiilor de bunuri/servicii, beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) şi (6) din Codul fiscal. Nu vor fi declarate operaţiunile de export şi import de bunuri (inclusiv în cazul persoanei impozabile pentru care s-a acordat certificat de amânare de la plata în vamă a TVA) şi nici operaţiunile care se înscriu în declaraţia recapitulativă privind livrările/achiziţiile intracomunitare (formular 390). G. Rezumatul declaraţiei privind încasările realizate din operaţiuni efectuate prin intermediul aparatelor de marcat electronice fiscale, precum şi din activităţi exceptate, conform prevederilor Ordonanţei de urgenţă a Guvernului nr. 28/1999 privind obligaţia operatorilor economici de a utiliza aparate de marcat electronice fiscale, republicată, cu modificările şi completările ulterioare Acest cartuş conţine: 1. numărul total al bonurilor fiscale şi valoarea totală a încasărilor efectuate prin intermediul aparatelor de marcat electronice fiscale, emise în perioada de raportare, inclusiv a încasărilor prin intermediul bonurilor fiscale care îndeplinesc condiţiile unei facturi simplificate, indiferent dacă au/nu au înscris codul de TVA al beneficiarului. Nu vor fi incluse în acest cartuş bonurile fiscale pentru care au fost emise facturi conform art. 319 din Codul fiscal; 2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate prin intermediul aparatelor de marcat electronice fiscale şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA; 3. valoarea totală a încasărilor din activităţi exceptate de la obligaţia utilizării aparatelor de marcat electronice fiscale conform prevederilor legale în vigoare (Ordonanţa de urgenţă a Guvernului nr. 28/1999, republicată, cu modificările şi completările ulterioare). În situaţia în care pentru aceste activităţi au fost emise şi facturi, acestea se vor declara în cartuşul corespunzător operaţiunii; 4. valoarea totală a bazei impozabile aferentă activităţilor economice exceptate de la obligaţia utilizării aparatelor de marcat electronice fiscale conform prevederilor legale în vigoare la data aplicării şi valoarea totală a TVA aferentă acestora, defalcate pe cote de TVA. H. Rezumatul declaraţiei Acest cartuş se completează automat pe baza informaţiilor cuprinse în listele de detaliu din secţiunea a 2-a şi conţine: 1. numărul total al facturilor emise/primite în perioada de raportare, defalcate pe cote de TVA, cu excepţia celor pentru care au fost emise/primite facturi simplificate; 2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 3. valoarea totală a TVA aferentă livrărilor de bunuri/prestărilor de servicii taxabile efectuate, defalcată pe cote de TVA (24%, 20%,19%, 9%, 5%); 4. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii taxabile efectuate, inclusiv cele pentru care se aplică taxarea inversă, precum şi cele pentru care se aplică sistemul de TVA la încasare defalcată pe cote de TVA (24%, 20%,19%, 9%, 5%); 5. valoarea totală a TVA aferentă achiziţiilor de bunuri şi servicii taxabile efectuate, inclusiv cele pentru care se aplică taxarea inversă, precum şi cele pentru care se aplică sistemul de TVA la încasare, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%). I. Alte informaţii Acest cartuş conţine: 1.1. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii pentru care s-au emis facturi simplificate care au înscris codul de înregistrare în scopuri de TVA al beneficiarului şi valoarea totală a TVA aferentă acestora defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.2. valoarea totală a bazei impozabile aferentă livrărilor de bunuri/prestărilor de servicii pentru care s-au emis facturi simplificate fără a avea înscris codul de înregistrare în scopuri de TVA al beneficiarului şi pentru care nu au fost emise bonuri fiscale, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.3. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit facturi simplificate de la persoane impozabile care aplică sistemul normal de TVA şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.4. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit facturi simplificate de la persoane impozabile care aplică sistemul de TVA la încasare şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (24%, 20%, 19%, 9%, 5%); 1.5. valoarea totală a bazei impozabile aferentă achiziţiilor de bunuri şi servicii pentru care s-au primit bonuri fiscale care îndeplinesc condiţiile unei facturi simplificate şi care au înscris codul de înregistrare în scopuri de TVA al beneficiarului, defalcată pe cote de TVA (20%, 19%, 9%, 5%); 2.1. contribuabilii vor completa plaja de facturi alocate prin decizie internă scrisă conform prevederilor legale în vigoare privind documentele financiar-contabile; se exclud facturile alocate pentru operaţiunile intracomunitare cu bunuri şi servicii, import/export de bunuri şi operaţiuni neimpozabile în România; 2.2. număr total de facturi emise în perioada de raportare prevăzută la art. 322 din Codul fiscal, de la seria nr. .../la seria nr. ..., din care: 2.2.1. seria şi numărul facturilor stornate; factura stornată reprezintă factura emisă de persoana impozabilă, a cărei valoare totală este negativă; 2.2.2. seria şi numărul facturilor anulate; factura anulată reprezintă factura emisă de persoana impozabilă, netransmisă beneficiarului, operaţiunile înscrise în aceasta nefiind înregistrate în contabilitatea persoanei impozabile; 2.2.3. seria şi numărul facturilor emise prin autofacturare, inclusiv baza impozabilă şi TVA aferente, defalcate pe fiecare cotă (24%, 20%, 19%, 9%, 5%), cu excepţia celor emise de beneficiar în numele furnizorilor înscrise la pct. 2.2.4. Informaţiile privind autofacturarea nu vor fi declarate la alte rubrici din declaraţie; 2.2.4 seria şi numărul facturilor emise de persoana impozabilă în calitate de beneficiar, în numele furnizorilor, conform art. 319 alin. (18) din Codul fiscal. Exemple: 1. Persoana impozabilă A a alocat la începutul anului o plajă de facturi de la seria A nr. 1 până la seria A nr. 100, ce va fi înscrisă la pct. 2.1. În prima perioadă de raportare a emis facturi de la seria A nr. 1 la seria A nr. 25, pe care le va înscrie la pct. 2.2. În următoarele perioade de raportare se va înscrie la pct. 2.1 plaja de facturi alocate de la seria A nr. 1 până la seria A nr. 100, până la utilizarea completă a acesteia. 2. Excepţie: pentru anul 2016, contribuabilii vor declara la pct. 2.1 numai plaja de facturi rămasă neutilizată din plaja de facturi alocată la începutul anului prin decizie internă. De exemplu, la data de 1 octombrie 2016, persoana impozabilă B are două plaje de facturi rămase neutilizate din plajele de facturi alocate, pe care le va declara la pct. 2.1, respectiv: de la seria A nr. 80 la seria A nr. 100 şi de la seria X nr. 78 la seria X nr. 100. Pentru luna octombrie, la pct. 2.2 vor fi înscrise facturile emise din plajele de facturi neutilizate, astfel: de la seria A nr. 80 la seria A nr. 85 şi de la seria X nr. 78 la seria X nr. 90; 2.3. numărul total de facturi emise în perioada de raportare de către beneficiari, în numele persoanei impozabile, conform art. 319 alin. (18) din Codul fiscal, seria şi numărul de ordine al acestora, precum şi denumire şi CUI beneficiari; 2.4. numărul total de facturi emise în perioada de raportare de către terţi, în numele persoanei impozabile, conform art. 319 alin. (19) din Codul fiscal, seria şi numărul de ordine al acestora, precum şi denumire şi CUI terţi. Plajele de facturi/facturile înscrise în declaraţie la pct. 2.1-2.4 se vor completa cu seria şi numărul de ordine, iar în situaţia în care acestea nu conţin decât număr de ordine, se vor completa numai numerele respective (nu este exclusă utilizarea unor serii alfanumerice); 3. descrierea operaţiunilor din care provine soldul sumei negative înregistrat în decontul de TVA de către persoana impozabilă care depune declaraţia şi care este solicitat la rambursare în perioada de raportare - se va/vor bifa căsuţa/căsuţele corespunzătoare fiecărei operaţiuni în parte; 4. date aferente operaţiunilor desfăşurate de către persoana impozabilă care aplică sistemul normal de TVA: 4.1. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data în care acestea au fost primite de la persoane impozabile care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5. date aferente operaţiunilor desfăşurate de către persoana impozabilă care aplică sistemul de TVA la încasare: 5.1. valoarea totală a TVA colectată aferentă facturilor încasate în perioada de raportare, indiferent de data la care acestea au fost emise de către persoana impozabilă care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5.2. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data în care acestea au fost primite de la persoane impozabile care aplică sistemul normal de TVA, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 5.3. valoarea totală a TVA deductibilă aferentă facturilor achitate în perioada de raportare, indiferent de data la care acestea au fost primite de la persoane impozabile care aplică sistemul de TVA la încasare, defalcată pe fiecare cotă de TVA (24%, 20%, 19%, 9%, 5%); 6. valoarea totală a TVA colectată aferentă marjei de profit din perioada de raportare, indiferent de data la care au fost efectuate operaţiunile de către persoanele impozabile care aplică regimul special pentru agenţiile de turism/regimul special pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi: 6.1. persoana impozabilă care aplică regimul special pentru agenţiile de turism va completa baza de impozitare a serviciului unic constituit din marja de profit, exclusiv taxa, care se determină ca diferenţă între suma totală care va fi plătită de călător, fără taxă, şi costurile agenţiei de turism, inclusiv taxa, aferente livrărilor de bunuri şi prestărilor de servicii în beneficiul direct al călătorului, în cazul în care aceste livrări şi prestări sunt realizate de alte persoane impozabile, şi TVA aferentă; 6.2. persoana impozabilă care aplică regimul special pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi va completa marja profitului ca diferenţă dintre preţul de vânzare aplicat de persoana impozabilă revânzătoare şi preţul de cumpărare şi TVA aferentă; 7. în situaţia în care persoana impozabilă a desfăşurat în perioada de raportare activitate/activităţi definită/definite conform listei disponibile pe portalul ANAF (listă ce poate fi actualizată), indiferent de activitatea preponderentă efectiv desfăşurată în perioada de raportare, declarată la secţiunea 1 lit. A, se vor completa valoarea livrărilor de bunuri/prestărilor de servicii fără TVA, precum şi TVA aferentă, defalcate pe cote (24%, 20%, 19%, 9%, 5%). La data intrării în vigoare a prezentului ordin, această listă cuprinde următoarele activităţi: 1071 Cofetărie şi produse de patiserie 4520 Spălătorie auto 4730 Comerţ cu amănuntul al carburanţilor pentru autovehicule în magazine specializate 4776 Comerţ cu amănuntul al florilor, plantelor şi seminţelor 4776 Comerţ cu amănuntul al animalelor de companie şi al hranei pentru acestea, în magazine specializate 4932 Transporturi cu taxiuri 5510 Hoteluri 5510 Pensiuni turistice 5610 Restaurante 5630 Baruri şi activităţi de servire a băuturilor 812 Activităţi de curăţenie 9313 Activităţi ale centrelor de fitness 9602 Activităţi de coafură şi de înfrumuseţare 9603 Servicii de pompe funebre Lista de mai sus va fi actualizată prin formularul electronic 394 pus la dispoziţia contribuabililor în mod gratuit. În cazul în care declaraţia este întocmită de: – persoana juridică, se vor completa denumirea, CUI şi calitatea acesteia; – persoana fizică, se vor completa numele şi prenumele, CNP/NIF, funcţia în cadrul persoanei impozabile, altă calitate în afara persoanei impozabile.Datele înscrise în declaraţie referitoare la tranzacţiile derulate cu fiecare persoană impozabilă (client/furnizor) înregistrată în scop de TVA pot fi consultate de către aceasta prin intermediul aplicaţiei informatice puse la dispoziţie de ANAF şi cu acordul persoanei impozabile care depune declaraţia. Acordul va fi dat în prima declaraţie depusă de persoana impozabilă şi va fi valabil pentru toate declaraţiile informative 394 pentru care există obligativitatea depunerii în anul fiscal menţionat, fără a avea posibilitatea schimbării opţiunii. În cazul în care persoana impozabilă nu şi-a exprimat acordul, aceasta are posibilitatea schimbării opţiunii în cursul anului. Astfel, persoana impozabilă va bifa în mod corespunzător căsuţa corespunzătoare schimbării opţiunii. În situaţia în care persoana impozabilă nu şi-a exprimat acordul prin nicio declaraţie informativă depusă pe parcursul anului, aceasta nu va putea consulta datele înscrise de parteneri în declaraţiile informative 394, referitoare la tranzacţiile bilaterale, indiferent de opţiunea acestora. Informaţiile rezultate din declaraţie pot face obiectul analizei de risc conform prevederilor din Legea nr. 207/2015 privind Codul de procedură fiscală. Secţiunea a 2-aPrezenta secţiune, pentru fiecare rezumat al declaraţiei, va avea următorul cuprins: – valorile totale înscrise în facturile emise/primite, în borderourile de achiziţii, în filele carnetelor de comercializare a produselor din sectorul agricol şi în contracte (încheiate cu persoane fizice)/alte documente, pentru fiecare partener de tranzacţie pentru perioada de raportare, inclusiv raportul lunar al memoriei fiscale de la aparatele de marcat electronice fiscale, defalcate pe fiecare cotă de TVA;

– valorile totale înscrise în facturile emise/primite aferente tranzacţiilor efectuate de către persoanele impozabile care aplică regimul special pentru agenţiile de turism, pentru bunurile second-hand, opere de artă, obiecte de colecţie şi antichităţi, inclusiv valoarea marjei de profit şi a TVA aferentă;

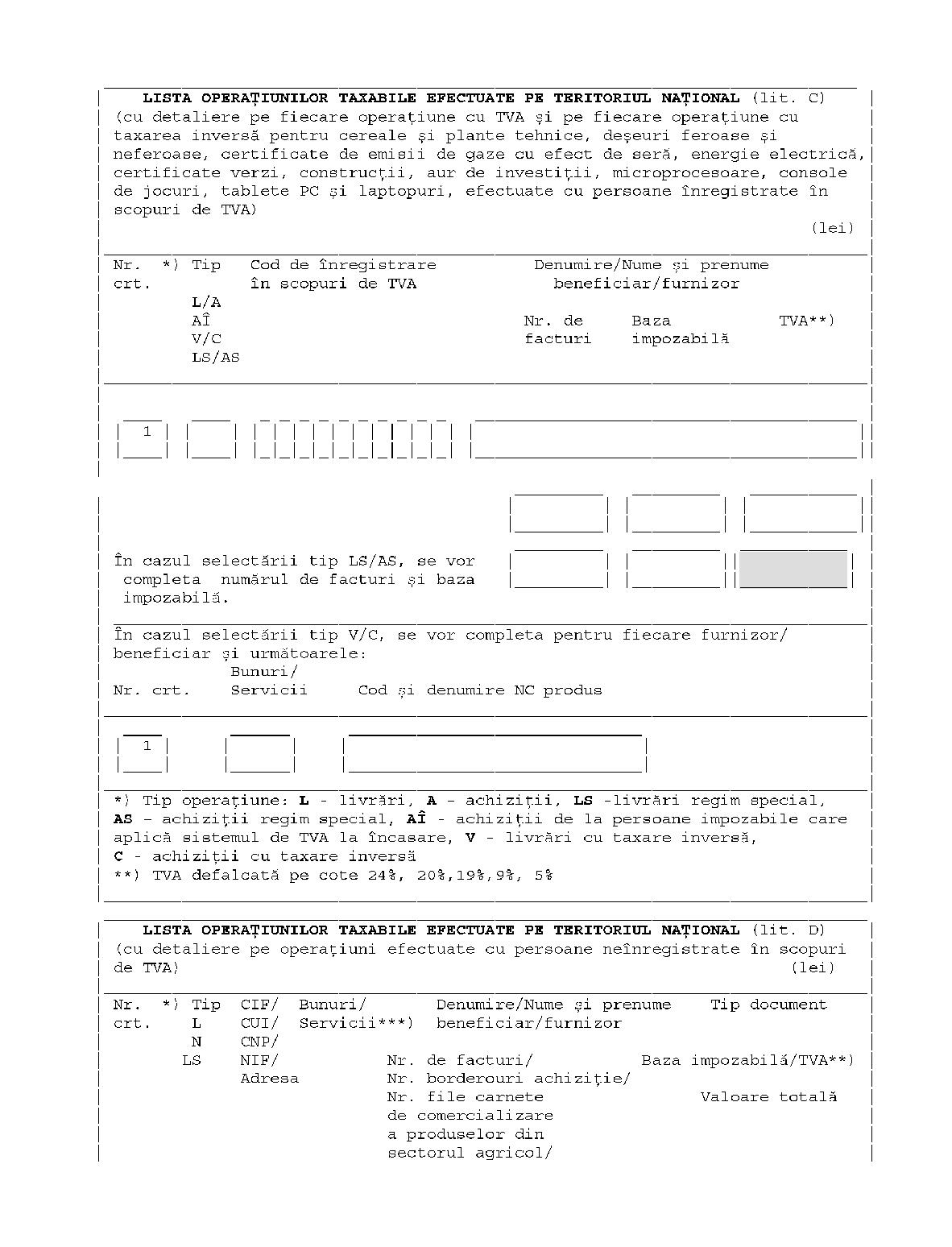

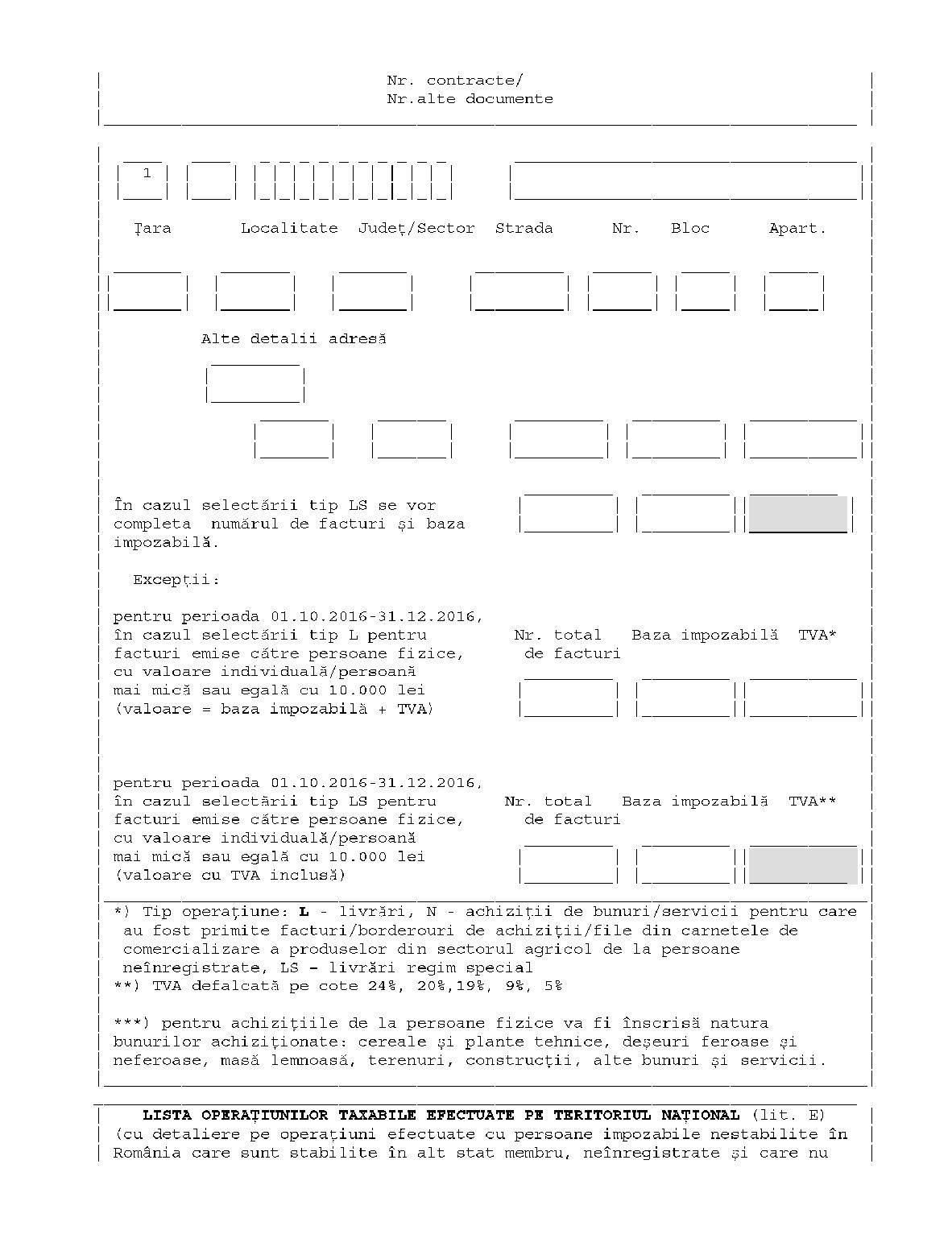

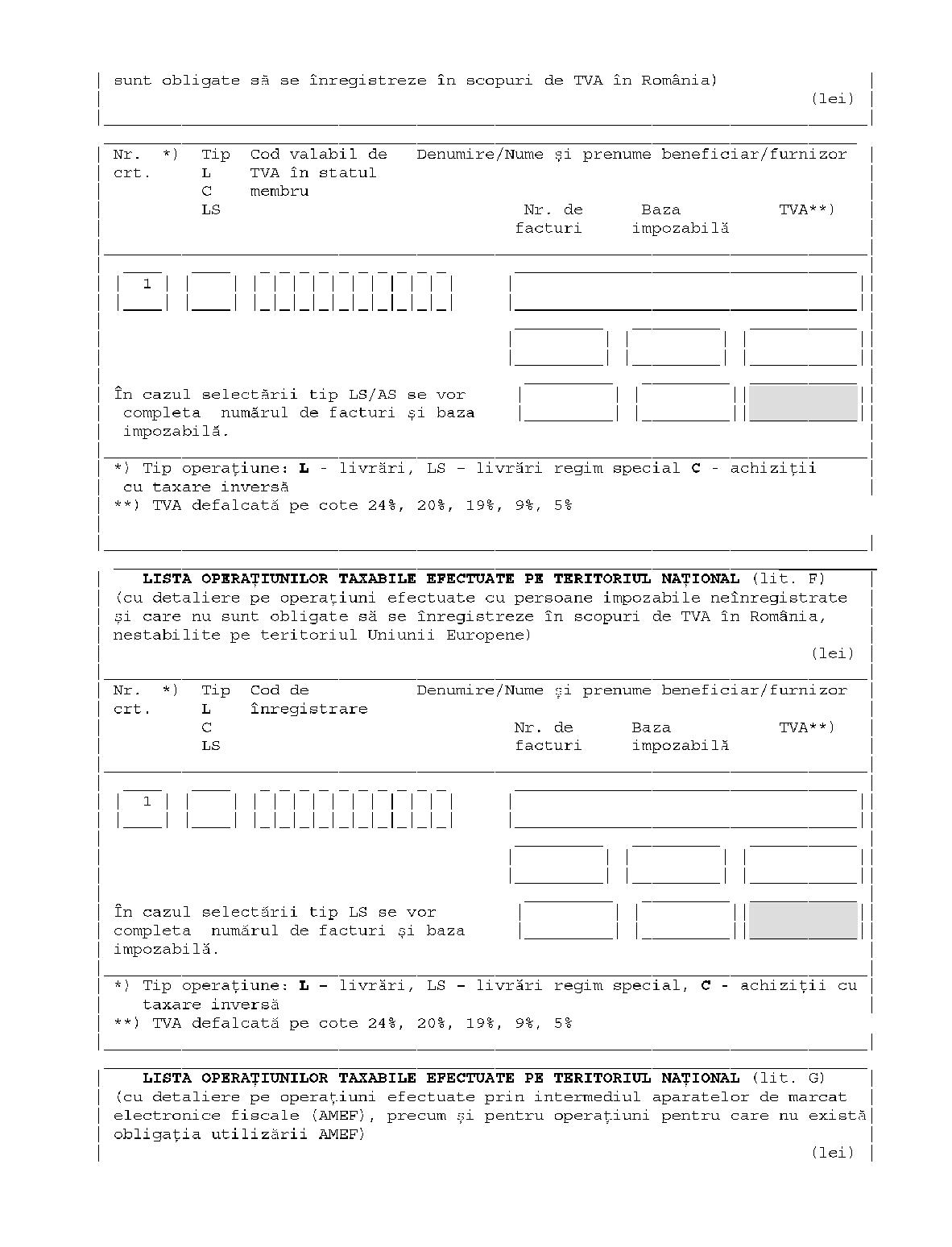

– valorile totale înscrise în facturile emise/primite aferente tranzacţiilor pentru care se aplică taxarea inversă pentru operaţiunile prevăzute la art. 331 din Codul fiscal, respectiv cereale şi plante tehnice, deşeuri feroase şi neferoase, masă lemnoasă, certificate de emisii de gaze cu efect de seră, energie electrică, certificate verzi, construcţii/terenuri, aur de investiţii, telefoane mobile, microprocesoare, console de jocuri, tablete PC, laptopuri, se completează separat faţă de celelalte operaţiuni, pentru fiecare cod de înregistrare în scopuri de TVA, categorie de bunuri/servicii supuse taxării inverse şi pentru fiecare cotă defalcată de TVA.Listele operaţiunilor taxabile efectuate pe teritoriul naţional cuprind următoarele tipuri de operaţiuni: – operaţiuni efectuate cu persoane impozabile înregistrate în scopuri de TVA conform art. 316 din Codul fiscal (cu detaliere pe fiecare operaţiune cu TVA şi pe fiecare operaţiune cu taxare inversă prevăzută la art. 331 din Codul fiscal, respectiv cereale şi plante tehnice, deşeuri feroase şi neferoase, masă lemnoasă, certificate de emisii de gaze cu efect de seră, energie electrică, certificate verzi, construcţii/terenuri, aur de investiţii, telefoane mobile, microprocesoare, console de jocuri, tablete PC, laptopuri);