ORDIN Nr. 617

din 12 august 2007

pentru aprobarea Normelor

metodologice privind stabilirea documentelor justificative pentru dobandirea

calitatii de asigurat, respectiv asigurat fara plata contributiei, precum si

pentru aplicarea masurilor de executare silita pentru incasarea sumelor datorate

la Fondul national unic de asigurari sociale de sanatate

ACT EMIS DE:

CASA NATIONALA DE ASIGURARI DE SANATATE

ACT PUBLICAT IN:

MONITORUL OFICIAL NR. 649 din 24 septembrie 2007

Având în vedere Referatul de aprobare al directorului

general nr. DG 3.686 din 7 august 2007,

în temeiul dispoziţiilor art.

211 alin. (3), art. 213 alin. (3) şi (4), art. 216, art. 256-260, art. 261

alin. (2) şi (4) şi ale art. 281 alin. (2) din Legea nr. 95/2006 privind

reforma în domeniul sănătăţii, cu modificările şi completările ulterioare, şi

ale art. 7, ale art. 17 alin. (5) si ale art. 18 pct. 36 din Statutul Casei

Nationale de Asigurări de Sănătate, aprobat prin Hotărârea Guvernului nr.

972/2006,

preşedintele Casei Naţionale de Asigurări de

Sănătate emite următorul ordin:

Art. 1. - Se aprobă Normele metodologice privind

stabilirea documentelor justificative pentru dobândirea calităţii de asigurat,

respectiv asigurat fără plata contribuţiei, precum şi pentru aplicarea

măsurilor de executare silită pentru încasarea sumelor datorate la Fondul

naţional unic de asigurări sociale de sănătate, prevăzute în anexa la prezentul

ordin.

Art. 2. - Direcţiile de specialitate ale Casei

Naţionale de Asigurări de Sănătate

şi casele de asigurări de sănătate

vor duce la îndeplinire prevederile prezentului ordin.

Art. 3. - La data intrării în

vigoare a prevederilor prezentului ordin se abrogă Ordinul preşedintelui Casei

Naţionale de Asigurări de Sănătate nr. 221/2005 pentru aprobarea Normelor

metodologice privind contribuţia de asigurări sociale de sănătate, publicat în

Monitorul Oficial al României, Partea I, nr. 1.064 din

28 noiembrie 2005.

Preşedintele Casei Naţionale de Asigurări de Sănătate,

Vasile Ciurchea

ANEXA

NORME METODOLOGICE

privind stabilirea documentelor justificative pentru

dobândirea calităţii de asigurat, respectiv de

asigurat fără plata contribuţiei, precum şi

pentru aplicarea măsurilor de executare silită pentru încasarea sumelor

datorate Fondului

naţional unic de asigurări sociale de sănătate

CAPITOLUL I

Dispoziţii generale

Art. 1. - (1) Fondul naţional

unic de asigurări sociale de sănătate, denumit în

continuare fondul, se constituie din

contribuţii ale persoanelor fizice şi juridice, subvenţii de la bugetul de

stat, precum şi din donaţii, sponsorizări, dobânzi, venituri obţinute din

exploatarea patrimoniului Casei Naţionale de Asigurări de Sănătate, denumită în

continuare CNAS, şi al

caselor de asigurări de sănătate judeţene, respectiv a municipiului Bucureşti,

precum şi al Casei Asigurărilor de Sănătate a Ministerului Transporturilor,

Construcţiilor şi Turismului şi Casei Asigurărilor de Sănătate a Apărării,

Ordinii Publice, Siguranţei Naţionale şi Autorităţii Judecătoreşti, denumite în

continuare CAS, precum

şi din alte venituri, inclusiv sume din veniturile proprii ale Ministerului

Sănătăţii Publice, în condiţiile legii.

(2) Colectarea contribuţiilor persoanelor juridice sau

fizice care au calitatea de angajator se face de către Ministerul Economiei şi

Finanţelor, prin Agenţia Naţională de Administrare Fiscală, denumită în

continuare ANAF, în

contul unic deschis pe seama CNAS, în condiţiile

legii, cu respectarea dispoziţiilor Ordonanţei Guvernului nr. 92/2003 privind

Codul de procedură fiscală, republicată, denumit în continuare Codul de

procedură fiscală.

(3) Colectarea contribuţiilor de la persoanele fizice,

altele decât cele pentru care colectarea veniturilor se realizează de către

ANAF, se face în contul unic deschis pe seama CNAS, prin CAS.

Art. 2. - (1) Calitatea de asigurat o au toţi cetăţenii

români cu domiciliul în ţară, precum şi cetăţenii străini şi apatrizii care au

solicitat şi au obţinut prelungirea dreptului de şedere temporară sau au

domiciliul în România şi fac dovada plăţii contribuţiei la fond, în condiţiile

legii şi ale prezentelor norme metodologice.

(2) Calitatea de asigurat încetează odată cu pierderea dreptului de domiciliu sau de şedere în

România, cu decesul sau cu declararea judecătorească a morţii asiguratului.

(3) Drepturile de asigurare încetează după 3 luni de la

ultima plată a contribuţiei.

(4) Asiguraţii au dreptul la pachetul de servicii

medicale de la data începerii plăţii contribuţiei la fond, urmând ca sumele

restante să fie recuperate de CAS şi ANAF, în condiţiile legii, inclusiv

obligaţiile financiare accesorii aplicate pentru creanţele bugetare.

(5) Persoanele asigurate din

statele cu care România a încheiat documente internaţionale cu prevederi în

domeniul sănătăţii beneficiază de servicii medicale şi alte prestaţii acordate

pe teritoriul României, în condiţiile prevăzute de respectivele documente

internaţionale.

(6) Asigurarea socială de

sănătate este facultativă pentru următoarele categorii de persoane care nu se

încadrează în prevederile alin. (5):

a) membrii misiunilor diplomatice acreditate în România;

b) cetăţenii străini şi apatrizii care se află

temporar în ţară, fără a solicita viză de lungă şedere;

c) cetăţenii români cu domiciliul în străinătate, care

se află temporar în ţară.

(7) Prin sintagma care se

află temporar în ţară se înţelege vizita,

turismul, misiunea, transportul, activităţile sportive, activităţile culturale,

ştiinţifice, umanitare, tratamentul medical de scurtă durată sau alte situaţii

asemănătoare care nu presupun prelungirea unui drept de şedere temporară,

efectuate de către cetăţenii români cu domiciliul în străinătate, precum şi de

cetăţenii străini şi apatrizi.

CAPITOLUL II

Contribuţia angajatorului

Art. 3. - (1) Angajatorii au obligaţia să calculeze, să

reţină şi să vireze lunar în contul deschis la unităţile teritoriale ale

Trezoreriei Statului, în a căror rază sunt luaţi în evidenţă ca plătitori de

impozite şi taxe, contribuţia datorată pentru asigurarea sănătăţii personalului

din unitatea respectivă, raportat la fondul de salarii realizat.

(2) Prin fond de salarii realizat, în sensul prezentelor norme metodologice, se înţelege totalitatea

sumelor constituite şi utilizate de persoanele fizice şi juridice pentru plata

drepturilor salariale sau/şi drepturilor asimilate salariilor, aşa cum sunt

definite în Legea nr. 571/2003 privind Codul fiscal, cu modificările şi

completările ulterioare, denumită în continuare Codul

fiscal.

(3) Orice schimbare care are loc în nivelul

veniturilor va fi evidenţiată în declaraţia lunară privind obligaţiile la fond

depusă de angajator la organul fiscal teritorial la care este luat în evidenţă

ca plătitor de impozite şi taxe.

Art. 4. - Contribuţia angajatorilor se calculează

asupra tuturor veniturilor din salarii şi asimilate salariilor

CAPITOLUL III

Contribuţia asiguraţilor

SECŢIUNEA 1

Asiguraţii care realizează venituri din salarii

sau asimilate salariilor

Art. 5. - (1) Contribuţia lunară a persoanelor

asigurate se stabileşte sub forma unei cote stabilite de lege, aplicată asupra

veniturilor din salarii sau a celor asimilate acestora, care sunt supuse

impozitului pe venit. Angajatorul are obligaţia calculării, reţinerii şi

virării lunare integrale a contribuţiei datorate de către persoana asigurată în

contul deschis pe seama CNAS la unităţile teritoriale ale Trezoreriei Statului

în a căror rază angajatorii sunt luaţi în evidenţă ca plătitori de impozite şi

taxe.

(2) Sunt considerate venituri din salarii toate veniturile în bani şi/sau în natură obţinute de o persoană

fizică ce desfăşoară o activitate în baza unui contract individual de muncă, a

unui raport de serviciu sau a unui statut special prevăzut de lege, indiferent

de perioada la care se referă, de denumirea veniturilor ori de forma sub care

ele se acordă.

(3) Veniturile asimilate salariilor cuprind orice alte

sume sau avantaje de natură salarială ori asimilate salariilor care se supun

impozitului pe venit, aşa cum sunt definite de Codul fiscal şi de Normele

metodologice de aplicare a acestuia.

(4) Pentru asociatul unic cu indemnizaţie lunară

înscrisă în declaraţia de asigurări sociale, contribuţia lunară se calculează

prin aplicarea cotei stabilite de lege asupra indemnizaţiei; baza de calcul a contribuţiei nu poate fi mai

mică decât un salariu de bază minim brut pe ţară, lunar.

(5) Veniturile realizate în baza funcţiilor de

administrator şi director, aşa cum sunt definite de Legea nr. 31/1990 privind

societăţile comerciale, republicată, cu modificările şi completările

ulterioare, reprezintă venituri asimilate salariilor asupra cărora se

calculează contribuţia lunară a persoanei asigurate.

(6) Persoanele care realizează venituri din salarii,

care, potrivit Codului fiscal, nu sunt impozabile şi care nu mai realizează

alte venituri, au obligaţia plăţii contribuţiei lunare calculate la un salariu

de bază minim brut pe ţară. Contribuţia se plăteşte în mod direct de aceste

persoane la CAS pentru care au optat. Angajatorii acestor persoane nu

calculează şi nu virează pentru veniturile salariale realizate de aceştia

contribuţia prevăzută de lege pentru angajator.

SECŢIUNEA a 2-a

Asiguraţii care realizează venituri impozabile

din activităţi independente

Art. 6. - (1) Veniturile

realizate de persoanele care desfăşoară activităţi independente asupra cărora

se calculează contribuţia sunt veniturile comerciale şi veniturile din profesii

libere realizate în mod individual şi/sau într-o formă de asociere fără

personalitate juridică.

(2) Sunt considerate venituri comerciale veniturile din fapte de comerţ ale asiguraţilor, aşa cum sunt prevăzute

în Codul fiscal şi în Normele metodologice de aplicare a acestuia.

(3) Constituie venituri din profesii libere veniturile obţinute din exercitarea profesiilor medicale, de avocat, notar

public, auditor financiar, consultant fiscal, expert contabil, contabil

autorizat, consultant de plasament în valori mobiliare, arhitect sau a altor

profesii reglementate, desfăşurate în mod independent, în condiţiile legii.

Art. 7. - (1) Persoanele care desfăşoară activităţi

independente au obligaţia de a vira trimestrial contribuţia aplicată asupra:

a) venitului net determinat ca diferenţă între venitul

brut şi cheltuielile deductibile aferente realizării venitului, conform

prevederilor Codului fiscal, realizate de persoanele care desfăşoară activităţi

independente ale căror venituri sunt determinate pe baza contabilităţii în

partidă simplă;

b) venitului net determinat ca diferenţă între venitul

brut şi cheltuielile deductibile aferente realizării venitului, determinate pe

baza normelor de venit stabilite de Ministerul Economiei şi Finanţelor prin

nomenclatorul activităţilor pentru care venitul se stabileşte pe bază de norme

de venit, în cazul persoanelor ale căror venituri sunt determinate pe bază de

norme de venit.

(2) In cazul persoanelor care obţin venituri din

activităţi independente ale căror venituri sunt determinate pe bază de normă de

venit şi care beneficiază de o reducere a normelor de venit, cota stabilită de

lege se va aplica la veniturile care se supun impozitului pe venit rezultate

din norma redusă, determinată potrivit reglementărilor în vigoare pentru

impunerea veniturilor respective.

(3) Pentru veniturile realizate din activităţi independente, contribuţia se plăteşte de persoana care le

realizează.

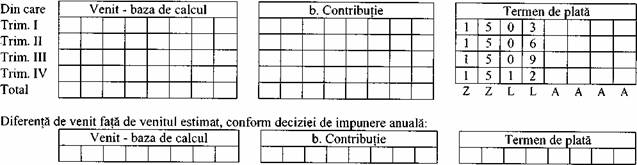

Art. 8. - (1) Contribuabilii care realizează venituri

din activităţi independente virează trimestrial contribuţia calculată la

venitul estimat, până la data de 15 a ultimei luni din

fiecare trimestru.

(2) In cazul în care contribuabilii care realizează

venituri din activităţi independente, la finele anului, înregistrează pierderi

sau realizează venituri anuale sub nivelul a 12 salarii minime brute pe ţară,

contribuţia se calculează la nivelul unui salariu de bază minim brut pe ţară

pentru fiecare lună şi se achită în termenul prevăzut la alin. (4).

(3) Prevederile alin. (2) se aplică numai în situaţia

în care venitul din activităţi independente este singurul venit asupra căruia

se calculează contribuţia.

(4) Diferenţele rămase de achitat, calculate în raport

cu decizia de impunere anuală, se plătesc în termen de cel mult 60 de zile de

la data comunicării deciziei de impunere, perioadă pentru care nu se calculează

şi nu se datorează majorări de întârziere.

(5) La expirarea termenului prevăzut la alin. (4),

pentru sumele datorate şi rămase neachitate se vor percepe majorări de

întârziere conform procedurii instituite prin Codul de procedură fiscală.

SECŢIUNEA a 3-a

Asiguraţii care realizează venituri din

agricultură şi silvicultură, persoane fizice care nu au calitatea de angajator

si nu se încadrează la secţiunea a 2-a

Art. 9. - (1) Persoanele care realizează venituri din

agricultură, potrivit Codului fiscal, cu excepţia persoanelor fizice care au

calitatea de angajator sau care realizează venituri din activităţi

independente, au obligaţia de a plăti contribuţia asupra acestor venituri.

(2) Contribuţia pentru veniturile prevăzute la alin.

(1) se aplică asupra veniturilor care se supun

impozitului pe venit.

(3) Persoanele care realizează venituri din

silvicultură, cu excepţia persoanelor fizice care au calitatea de angajator sau

care realizează venituri din activităţi independente, au obligaţia de a plăti

contribuţia asupra acestor venituri.

(4) Persoanele care realizează venituri de natura

celor prevăzute la alin. (1) şi (3) vor plăti contribuţia anual, până la data

de 25 a lunii ianuarie a anului următor celui pentru care se face plata.

(5) Contribuţia datorată de persoanele care nu fac

parte din familiile beneficiare de ajutor social şi care realizează venituri

din agricultură şi silvicultură sub nivelul salariului de bază minim brut pe

ţară se stabileşte asupra sumei reprezentând o treime din salariul de bază

minim brut pe ţară, pentru fiecare lună.

(6) Persoanele care realizează venituri de natura

celor prevăzute la alin. (5) vor plăti contribuţia trimestrial, până la data de

15 a ultimei luni din fiecare trimestru.

SECŢIUNEA a 4-a

Asiguraţii beneficiari ai indemnizaţiei de şomaj

Art. 10. - (1) Beneficiarii indemnizaţiei de şomaj sunt

asiguraţi în sistemul asigurărilor sociale de sănătate, iar contribuţia

bănească lunară se aplică asupra indemnizaţiei de şomaj şi se suportă din

bugetul asigurărilor pentru şomaj.

(2) Instituţia care administrează bugetul asigurărilor

pentru şomaj are obligaţia să calculeze şi să vireze contribuţia unităţilor

teritoriale ale Trezoreriei Statului, în contul deschis pe seama CNAS.

SECŢIUNEA a 5-a

Asiguraţii care obţin venituri din cedarea

folosinţei bunurilor, venituri din

dividende si dobânzi, venituri din drepturi de proprietate intelectuală

Art. 11. - Persoana asigurată are obligaţia plăţii

contribuţiei asupra veniturilor realizate din cedarea folosinţei bunurilor,

veniturilor din dividende şi dobânzi, veniturilor din drepturi de proprietate

intelectuală realizate în mod individual şi /sau într-o formă de asociere şi

altor venituri care se supun impozitului pe venit numai în cazul în care nu

realizează venituri de natura celor prevăzute la art. 257 alin. (2) lit. a)-d)

din Legea nr. 95/2006 privind reforma în domeniul sănătăţii, cu modificările şi

completările ulterioare, denumită în continuare lege;

baza de calcul a contribuţiei nu poate fi mai mică

decât un salariu de bază minim brut pe ţară, lunar.

Art. 12. - (1) Veniturile

din cedarea folosinţei bunurilor sunt veniturile,

în bani şi/sau în natură, provenind din cedarea folosinţei bunurilor mobile şi

imobile, obţinute de proprietar, uzufructuar sau alt deţinător legal, altele

decât veniturile din activităţi independente.

(2) Contribuţia pentru veniturile prevăzute la alin.

(1) se aplică la venitul net din cedarea folosinţei bunurilor stabilit prin

deducerea din venitul brut a cheltuielilor determinate prin aplicarea cotei de

25% asupra venitului brut determinat potrivit Codului

fiscal.

(3) Persoanele care realizează venituri de natura celor

prevăzute la alin. (1) şi dacă, până la data de 31 decembrie a anului în curs,

aceste venituri anuale sunt sub nivelul a 12 salarii minime brute pe ţară, vor

plăti contribuţia anual până la data de 25 a lunii ianuarie a anului următor,

calculată la nivelul a 12 salarii minime brute pe ţară.

Art. 13. - (1) Veniturile din dividende şi dobânzi

prevăzute la art. 257 alin. (2) lit. e) din lege reprezintă veniturile din

investiţii, aşa cum sunt definite acestea în Codul fiscal.

(2) Pentru veniturile din dividende care se supun

impozitului pe venit, obligaţia plăţii contribuţiei revine persoanelor fizice

beneficiare ale acestor venituri, care vor achita contribuţia până la data de

25 a lunii ianuarie a anului următor celui în care se face plata dividendelor.

(3) Persoanele care realizează venituri de natura

celor prevăzute la alin. (2), dar care până la data de 31 decembrie a anului în

curs nu au încasat aceste venituri sau veniturile de acest fel, încasate anual,

sunt sub nivelul a 12 salarii minime brute pe ţară, vor plăti contribuţia anual

până la data de 25 a lunii ianuarie a anului următor, calculată la nivelul a 12

salarii minime brute pe ţară. Diferenţele rămase de achitat, calculate în

raport cu dividendele care se plătesc după data prevăzută pentru plata

contribuţiei, se achită până la data de 25 a lunii următoare celei în care s-a

făcut plata.

(4) Pentru veniturile realizate din dobânzi,

contribuţia se aplică la veniturile brute şi se virează de către asiguraţii

care realizează astfel de venituri, anual, până la data de 25 a lunii ianuarie

a anului următor celui de realizare a venitului.

(5) Persoanele care realizează venituri de natura

celor prevăzute la alin. (4) şi dacă, până la data de 31 decembrie a anului în

curs, aceste venituri anuale sunt sub nivelul a 12 salarii minime brute pe

ţară, vor plăti contribuţia anual până la data de 25 a lunii ianuarie a anului

următor, calculată la nivelul a 12 salarii minime brute pe ţară.

Art. 14. - (1) Veniturile din drepturi de proprietate

intelectuală sunt veniturile realizate din valorificarea drepturilor industriale,

cum ar fi: invenţii, mai puţin realizările tehnice, know-how, mărci

înregistrate, franciza şi altele asemenea, recunoscute şi protejate prin

înscrisuri ale instituţiilor specializate, precum şi a drepturilor de autor,

inclusiv a drepturilor conexe dreptului de autor.

(2) Pentru veniturile din drepturi de proprietate

intelectuală (venitul brut din care se scade cheltuiala deductibilă prevăzută

de Codul fiscal), obligaţia plăţii contribuţiei revine persoanelor fizice

beneficiare ale acestor venituri.

(3) Persoanele care realizează venituri de natura

celor prevăzute la alin. (1) şi dacă, până la data de 31 decembrie a anului în

curs, aceste venituri anuale sunt sub nivelul a 12 salarii minime brute pe

ţară, vor plăti contribuţia anual până la data de 25 a lunii ianuarie a anului

următor, calculată la nivelul a 12 salarii minime brute pe ţară.

Art. 15. - (1) Prin sintagma alte venituri care se

supun impozitului pe venit, prevăzută la art. 257

alin. (2) lit. e) din lege, se înţelege veniturile impozabile prevăzute de

Codul fiscal, altele decât cele prevăzute la art. 257 alin. (2) lit. a)-d) şi

f) din lege.

(2) Persoanele care realizează

veniturile prevăzute la alin. (1) şi care până la data de 31 decembrie a anului

în curs sunt sub nivelul a 12 salarii minime brute pe ţară vor plăti

contribuţia anual până la data de 25 a lunii ianuarie a anului următor,

calculată la nivelul a 12 salarii minime brute pe ţară.

Art. 16. - (1) Pentru veniturile prevăzute la art.

12-15, contribuţia se achită numai în situaţia în care persoana asigurată nu

realizează venituri de natura celor prevăzute la art. 257 alin. (2) lit. a)-d)

din lege.

(2) In cazul persoanelor care realizează în acelaşi

timp mai multe tipuri de venituri de natura celor prevăzute la art. 257 alin.

(2) lit. e) din lege, contribuţia se calculează asupra tuturor acestor

venituri.

SECŢIUNEA a 6-a

Veniturile realizate din pensii

Art. 17. - (1) Pentru pensionari contribuţia datorată

de aceştia se aplică numai la veniturile din pensiile care depăşesc limita

supusă impozitului pe venit prevăzută de Codul fiscal, se calculează pentru

diferenţa dintre cuantumul pensiei şi această limită şi se virează odată cu

plata drepturilor băneşti asupra cărora se calculează de către cei care

efectuează plata acestor drepturi.

(2) Contribuţia pentru veniturile din pensii aflate

sub limita sumei neimpozabile din pensii prevăzute de Codul fiscal se datorează

şi se calculează începând cu 1 ianuarie 2008.

(3) Orice plătitor de venituri din pensii are

obligaţia de a calcula lunar contribuţia aferentă acestui venit şi de a o vira

la bugetul fondului, potrivit prevederilor art. 257 alin. (5) lit. a) din lege.

(4) Persoanele care realizează în acelaşi timp

venituri de natura celor prevăzute la art. 257 alin. (2) lit. e) şi f) din lege

plătesc contribuţia asupra tuturor acestor venituri.

(5) Persoanele care realizează în acelaşi timp venituri

de natura celor prevăzute la art. 257 alin. (2) lit. a)-d) şi f) din lege

plătesc contribuţia asupra tuturor acestor venituri.

SECŢIUNEA a 7-a

Persoanele care beneficiază de asigurare cu plata

contribuţiei din alte surse

Art. 18. - (1) Contribuţiile pentru persoanele

prevăzute la art. 213 alin. (2) lit. b) şi e) din lege se stabilesc prin aplicarea

cotei prevăzute de lege asupra indemnizaţiei pentru incapacitate de muncă din

cauza unui accident de muncă sau unor boli profesionale, respectiv asupra

indemnizaţiei de şomaj, şi se suportă din bugetul asigurărilor sociale de stat,

respectiv din bugetul asigurărilor de şomaj.

(2) Pentru perioada în care indemnizaţiile pentru

incapacitate temporară de muncă din cauza unui accident de muncă sau unor boli

profesionale nu se suportă din bugetul asigurărilor sociale de stat,

angajatorul are obligaţia de a plăti contribuţia raportat la fondul de salarii

pentru salariaţii aflaţi în această situaţie.

(3) Angajatorii vor reţine din contribuţia datorată

bugetului asigurărilor sociale de stat sumele calculate

potrivit alin. (1).

(4) Contribuţiile pentru persoanele prevăzute la art.

213 alin. (2) lit. g) din lege se stabilesc asupra ajutorului social acordat în

condiţiile Legii nr. 416/2001 privind venitul minim garantat, cu modificările

şi completările ulterioare, şi se suportă de către bugetele locale.

(5) Contribuţiile pentru persoanele prevăzute la art.

213 alin. (2) lit. a), c), d), f) şi i) din lege se stabilesc prin aplicarea

cotei prevăzute de lege asupra sumei reprezentând valoarea a două salarii de

bază minime brute pe ţară, se suportă din bugetul de stat şi se calculează după

următoarea formulă:

Salariul de bază minim brut pe ţară x 2

x..........% X Numărul de zile lucrătoare în care s-a aflat în situaţiile prevăzute la art. 213

Numărul de zile lucrătoare din

luna în care se face calculul alin. (2)

lit. a), c), d), f) şi i) din luna pentru care se face calculul

(6) Contribuţia persoanelor aflate în concediu pentru

creşterea copilului până la vârsta de 2 ani şi în cazul copilului cu handicap

până la împlinirea vârstei de 3 ani, care intră sub incidenţa Legii nr.

138/1999 privind salarizarea şi alte drepturi ale personalului militar din

instituţiile publice de apărare naţională, ordine publică şi siguranţă

naţională, precum şi acordarea unor drepturi salariale personalului civil din

aceste instituţii, cu modificările şi completările ulterioare, se calculează

asupra valorii a două salarii minime brute pe ţară, se suportă din aceeaşi

sursă din care se suportă indemnizaţiile şi se virează de către plătitorii

acestor indemnizaţii.

(7) Contribuţia de asigurări sociale de sănătate nu

se datorează asupra indemnizaţiilor reglementate de Ordonanţa de urgenţă a

Guvernului nr. 158/2005 privind concediile şi indemnizaţiile de asigurări

sociale de sănătate, aprobată cu modificări şi completări prin Legea nr.

399/2006, cu modificările ulterioare, cu excepţia contribuţiei de asigurări

sociale de sănătate datorată de angajatori pentru indemnizaţiile de asigurări

sociale de sănătate suportate din fondurile proprii ale acestora.

Art. 19. - (1) In situaţia în care persoanele prevăzute

la art. 213 alin. (1) din lege realizează şi alte venituri decât cele pentru

care sunt asigurate fără plata contribuţiei, acestea datorează contribuţia

prevăzută de lege pentru aceste venituri.

(2) Persoanele care sunt instituţionalizate prin legi

speciale şi care realizează şi alte venituri decât cele provenite din

drepturile băneşti acordate de aceste legi, precum şi cele provenite din pensii

au obligaţia plăţii contribuţiei calculate asupra acestor venituri.

SECŢIUNEA a 8-a

Documentele justificative privind dobândirea

calităţii de asigurat, respectiv de asigurat fără plata contribuţiei

Art. 20. - (1) Persoanele care beneficiază de

asigurările sociale de sănătate fără plata contribuţiei sau cu plata

contribuţiei din alte surse vor face dovada încadrării în una dintre aceste

categorii printr-un document justificativ - adeverinţă, eliberat de CAS,

potrivit fiecărei categorii, pe baza următoarelor documente:

a) pentru copiii în vârstă de până la 18 ani, cu act

de identitate sau certificat de naştere, după caz;

b) pentru tinerii cu vârsta cuprinsă între 18 şi 26 de

ani, cu act de identitate şi cu un document eliberat de organele fiscale

teritoriale din care să rezulte că nu realizează venituri din muncă, un

document din care să rezulte că au calitatea de elev sau student, precum şi cu

o declaraţie pe propria răspundere din care să rezulte că nu realizează

venituri din muncă;

c) pentru tinerii cu vârsta de

până la 26 de ani, care provin din sistemul de protecţie a copilului, cu act de

identitate, document care să

ateste că au fost incluşi într-un sistem de protecţie a copilului, un document

eliberat de organele fiscale teritoriale din care să rezulte că nu realizează

venituri din muncă, un document eliberat de primăria din localitatea de

domiciliu prin care să ateste că nu beneficiază de ajutor social, precum şi cu

o declaraţie pe propria răspundere din care să rezulte că nu realizează

venituri din muncă;

d) soţul, soţia şi părinţii aflaţi în întreţinerea unei

persoane asigurate, cu act de identitate, documente care să ateste relaţia de

rudenie sau căsătoria cu persoana asigurată, documente eliberate de organele

fiscale teritoriale din care să rezulte că nu realizează venituri impozabile, o

declaraţie pe propria răspundere din care să rezulte că nu realizează venituri

proprii, precum şi o declaraţie pe propria răspundere a persoanei asigurate

prin care aceasta declară că are în întreţinere persoana respectivă;

e) beneficiarii Decretului-lege nr. 118/1990 privind

acordarea unor drepturi persoanelor persecutate din motive politice de

dictatura instaurată cu începere de la 6 martie 1945, precum şi celor deportate

în străinătate ori constituite în prizonieri, republicat, cu modificările şi

completările ulterioare, ai Ordonanţei Guvernului nr. 105/1999 privind

acordarea unor drepturi persoanelor persecutate de către regimurile instaurate

în România cu începere de la 6 septembrie 1940 până la 6 martie 1945 din motive

etnice, aprobată cu modificări şi completări prin Legea nr. 189/2000, cu

modificările şi completările ulterioare, ai Legii nr. 44/1994 privind veteranii

de război, precum şi unele drepturi ale invalizilor şi văduvelor de război,

republicată, cu modificările şi completările ulterioare, ai Legii nr. 309/2002

privind recunoaşterea şi acordarea unor drepturi persoanelor care au efectuat

stagiul militar în cadrul Direcţiei Generale a Serviciului Muncii în perioada

1950-1961, cu modificările şi completările ulterioare, precum şi persoanele

prevăzute la art. 3 alin. (1) lit. b) din Legea recunoştinţei faţă de

eroii-martiri şi luptătorii care au contribuit la victoria Revoluţiei române

din decembrie 1989 nr. 341/2004, cu modificările şi completările ulterioare, pe

baza actului de identitate, a documentelor doveditoare că se încadrează în una

dintre categoriile de beneficiari ai acestor legi, a documentului eliberat de

organele fiscale teritoriale din care să rezulte că nu realizează venituri

impozabile, altele decât cele din pensii, precum şi cu o declaraţie pe propria

răspundere din care să rezulte că nu realizează alte venituri decât cele

prevăzute de legile speciale sau pensii;

f) pentru persoanele cu handicap, pe baza actului de

identitate, a certificatului de încadrare într-un grad

de handicap, a documentului eliberat de organele fiscale teritoriale din care

să rezulte că nu realizează venituri impozabile, precum şi a declaraţiei pe

propria răspundere din care să rezulte că nu realizează alte venituri în afara

celor prevăzute de legea prin care li s-a stabilit această calitate;

g) pentru bolnavii cu afecţiuni incluse în programele

naţionale de sănătate stabilite de Ministerul Sănătăţii Publice, până la

vindecarea respectivei afecţiuni, pe baza actului de identitate, a adeverinţei

medicale eliberate de medicul curant sau de medicul coordonator al programului

de sănătate, a documentului eliberat de organele fiscale teritoriale din care

să rezulte că nu realizează venituri impozabile, precum şi a declaraţiei pe

propria răspundere din care să rezulte că nu realizează venituri din muncă,

pensie sau alte surse;

h) pentru femeile însărcinate sau lăuze, pe baza

actului de identitate, a adeverinţei medicale, a certificatului de naştere a

copilului - pentru lăuze, precum şi a documentului eliberat de unităţile

fiscale teritoriale din care să rezulte că nu realizează venituri impozabile şi

a declaraţiei pe propria răspundere din care să rezulte că nu realizează venituri sau pe baza documentelor

justificative că realizează venituri lunare sub salariul de bază minim brut pe

ţară;

i) pentru persoanele care se află în concediu pentru

creşterea copilului până la împlinirea vârstei de 2 ani şi în cazul copilului

cu handicap până la împlinirea de către copil a vârstei de 3 ani, pe baza

actului de identitate şi a deciziei emise de direcţiile judeţene de muncă,

familie şi egalitate de şanse, respectiv de Direcţia de Muncă, Familie şi

Egalitate de Şanse a Municipiului Bucureşti;

j) pentru persoanele care beneficiază de indemnizaţie

de şomaj, pe baza actului de identitate şi a carnetului şi/sau adeverinţei

eliberate de instituţiile care administrează bugetul asigurărilor pentru şomaj;

k) pentru persoanele care sunt returnate sau expulzate

ori sunt victime ale traficului de persoane şi se află

în timpul procedurilor necesare stabilirii identităţii, pe baza adeverinţei

eliberate de instituţiile din subordinea Ministerului Internelor şi Reformei

Administrative şi din care să rezulte că se află în această situaţie;

l) pentru persoanele care fac

parte dintr-o familie care are dreptul la ajutor social, potrivit Legii nr.

416/2001, cu modificările şi completările ulterioare, pe baza actului de

identitate şi a adeverinţei eliberate de către primăria localităţii de

domiciliu, din care să rezulte că acestea se încadrează în categoria persoanelor

care au dreptul la ajutor social;

m) pentru pensionarii cu venituri din pensii până la

limita supusă impozitului pe venit, pe baza actului de identitate, a cuponului

mandatului poştal de achitare a drepturilor sau a talonului de plată prin cont curent

personal deschis la o unitate bancară, din luna anterioară. In cazul pierderii

acestor documente sau până la dobândirea lor, calitatea de pensionar poate fi

dovedită cu o adeverinţă eliberată de instituţia plătitoare a pensiei;

n) pentru persoanele care se află în executarea

măsurilor prevăzute la art. 105, 113 şi 114 din Codul penal şi pentru

persoanele care se află în perioada de amânare sau de întrerupere a executării

pedepsei privative de libertate, pe baza adeverinţei emise de instituţia respectivă

sau de instituţia în grija căreia se află persoana.

(2) Asiguratul are obligaţia de a anunţa în termen de

15 zile calendaristice medicul de familie şi CAS despre orice schimbare care

poate conduce la modificarea condiţiilor de dobândire a calităţii de asigurat

fără plata contribuţiei.

(3) In condiţiile în care persoanele beneficiare ale

documentului prevăzut la alin. (1) nu mai îndeplinesc una dintre condiţiile în

baza cărora au beneficiat de asigurarea socială de sănătate fără plata

contribuţiei sau cu plata contribuţiei din alte surse, valabilitatea

documentului prevăzut încetează de drept de la acea dată.

Art. 21. - Documentul prevăzut la art. 20 alin. (1) se

eliberează cu respectarea modelului prevăzut în anexa nr. 1 la prezentele norme

metodologice şi are următoarea perioadă de valabilitate:

a) pentru persoanele prevăzute la art. 20 alin. (1)

lit. a) adeverinţa este valabilă până la împlinirea vârstei de 18 ani;

persoanele care fac parte din această categorie se pot prezenta la furnizorii

de servicii medicale cu adeverinţa prevăzută la art. 20 alin. (1) sau cu actul

de identitate (certificat de naştere sau carte de identitate);

b) pentru persoanele prevăzute la art. 20 alin. (1)

lit. b) adeverinţa este valabilă pe durata anului şcolar sau universitar;

c) pentru persoanele prevăzute la art. 20 alin. (1)

lit. c), e), f), g), h) şi I) adeverinţa

este valabilă un an de la data emiterii;

d) pentru persoanele prevăzute la art. 20 alin. (1)

lit. d), k) şi n) adeverinţa este valabilă 3 luni de la data emiterii;

e) pentru persoanele prevăzute la art. 20 alin. (1)

lit. i) şi m) adeverinţa este valabilă 2 ani de la data emiterii;

f) pentru persoanele prevăzute la art. 20 alin. (1)

lit. j) adeverinţa este valabilă 6 luni de la data emiterii.

Art. 22. - (1) Persoanele care realizează venituri de

natura celor prevăzute la art. 257 alin. (2) lit. a) din lege vor face dovada

încadrării în categoria de salariat pe baza adeverinţei eliberate de persoanele

fizice şi juridice la care îşi desfăşoară activitatea.

(2) Unităţile abilitate să elibereze documente care fac

dovada achitării contribuţiei şi deţinerii calităţii de asigurat sunt CAS, pe

baza listelor depuse de angajatori, pe baza evidenţelor organizate pentru

categoriile de persoane prevăzute la art. 213 din lege şi pentru categoriile de

persoane care realizează veniturile prevăzute la art. 257 alin. (2) lit. b)-f)

şi art. 259 alin. (9) din lege.

Art. 23. - Persoanele asigurate obligatoriu în sistemul

de asigurări sociale de sănătate cu vârsta cuprinsă între 18 şi 26 de ani, dacă

nu realizează venituri din muncă şi sunt elevi sau studenţi în ţară ori în

străinătate, beneficiază de asigurarea de sănătate fără plata contribuţiei.

SECŢIUNEA a 9-a

Alte categorii de persoane asigurate

Art. 24. - (1) Pentru persoanele prevăzute la art. 214

alin. (2) din lege şi care se asigură facultativ, contribuţia lunară se

calculează prin aplicarea cotei stabilite de lege la valoarea a două salarii de

bază minime brute pe ţară pentru un pachet de servicii stabilit prin Contractul-cadru,

începând cu luna în care s-a făcut solicitarea privind asigurarea socială de

sănătate.

(2) Cetăţenii străini şi apatrizii care solicită şi

obţin prelungirea vizei de lungă şedere în România în condiţiile legislaţiei

care reglementează regimul străinilor în România au obligaţia plăţii

contribuţiei calculate asupra veniturilor impozabile realizate pe teritoriul

României, conform art. 257 alin. (2) din lege, începând cu data solicitării.

(3) Cetăţenii străini care au obţinut permis de şedere

în România înainte de intrarea în vigoare a prezentelor norme metodologice au

obligaţia plăţii contribuţiei asupra veniturilor impozabile realizate pe

teritoriul României de la data obţinerii permisului de şedere, cu respectarea

termenului de prescripţie a contribuţiei.

(4) Persoanele menţionate la alin. (2) şi (3), care

nu realizează venituri impozabile pe teritoriul României şi care nu fac dovada

calităţii de asigurat, vor achita o contribuţie lunară calculată prin aplicarea

cotei stabilite de lege la valoarea unui salariu de bază minim brut pe ţară în

vigoare la data plăţii, de la data solicitării prelungirii dreptului de şedere,

respectiv de la data obţinerii permisului de şedere.

Art. 25. - (1) Străinii cărora li s-a acordat una

dintre formele de protecţie prevăzute la art. 22 lit. a), b) şi c) din Legea

nr. 122/2006 privind azilul în România, cu modificările ulterioare, sunt

obligaţi, pentru a obţine calitatea de asigurat, să plătească contribuţia

asupra veniturilor impozabile realizate, începând cu data obţinerii respectivei

forme de protecţie.

(2) Străinii cărora li s-a acordat, anterior intrării

în vigoare a legislaţiei privind integrarea socială a străinilor care au

dobândit o formă de protecţie în România, una dintre formele de protecţie

prevăzute la art. 22 lit. a), b) şi c) din Legea nr. 122/2006,cu modificările

ulterioare, sunt obligaţi, pentru a obţine calitatea de asigurat, să plătească

contribuţia asupra veniturilor impozabile realizate, începând cu data intrării

în vigoare a legislaţiei privind integrarea socială a străinilor care au

dobândit o formă de protecţie în România.

(3) In situaţia în care nu realizează venituri

impozabile, persoanele prevăzute la alin. (1) şi (2) plătesc contribuţia lunară

calculată la un salariu minim brut pe ţară în vigoare la data plăţii.

(4) Contribuţia pentru situaţiile prevăzute la alin.

(1) şi (2) se calculează de la data ultimei plăţi a contribuţiei, respectiv de

la data când plata contribuţiei era obligatorie, cu respectarea termenului de

prescripţie a contribuţiei, calculându-se majorări de întârziere.

Art. 26. - (1) Pentru lucrătorii migranţi care îşi

păstrează domiciliul sau reşedinţa în România, contribuţia lunară la fond se

calculează la veniturile obţinute din contractele încheiate cu un angajator

străin şi care se impozitează în România.

(2) Prevederile alin. (1) nu se

aplică în cazul lucrătorilor migranţi care îşi desfăşoară activitatea în

statele membre ale Uniunii Europene sau în statele cu care România are

încheiate acorduri de securitate socială.

Art. 27. - (1) Persoanele asigurate în baza art. 213 alin. (1) lit. b) teza a doua din lege, respectiv soţul,

soţia şi părinţii fără venituri proprii, aflate în întreţinerea unei persoane

asigurate, denumite în continuare coasiguraţi, îşi păstrează calitatea de

asigurat şi drepturile care decurg din aceasta numai în perioada în care

persoana în a cărei întreţinere se află are calitatea de asigurat.

(2) Coasiguraţii nu pot avea la rândul lor coasiguraţi

în baza art. 213 alin. (1) lit. b) teza a doua din lege.

SECŢIUNEA a 10-a

Persoanele care au obligaţia de a se asigura şi

nu pot dovedi plata contribuţiei

Art. 28. - Persoanele care au obligaţia de a se asigura

şi nu pot dovedi plata contribuţiei sunt obligate pentru a obţine calitatea de

asigurat să achite contribuţia legală pe ultimele 6 luni, dacă nu au realizat

venituri impozabile pe perioada termenelor de prescripţie privind obligaţiile

fiscale. Contribuţia în acest caz se calculează la salariul minim brut pe ţară

în vigoare la data plăţii, calculându-se majorări de întârziere. Nivelul

majorărilor de întârziere este cel în vigoare la data plăţii.

Exemplu de calcul pentru această situaţie: O persoană avea obligaţia să plătească contribuţia de asigurări

sociale de sănătate, dar nu a realizat venituri impozabile pe perioada

termenului de prescripţie, respectiv pe ultimii 5 ani. La data de 1 august 2007

se adresează casei de asigurări de sănătate pentru a obţine calitatea de

asigurat. In urma verificărilor casa de asigurări de sănătate constată că, în

termenul de prescripţie, respectiv 1 august 2002-1 august 2007, această

persoană nu a realizat venituri impozabile. Pentru a beneficia de pachetul de

servicii de bază are obligaţia să plătească contribuţia pe 6 luni (1 februarie

2007-31 iulie 2007), calculată la nivelul salariului de bază minim brut pe ţară

în vigoare la data plăţii, precum şi majorări de întârziere la nivelul în

vigoare la data plăţii. Data de la care începe să curgă perioada de 6 luni

începe de la data de 1 august 2007. După efectuarea acestei plăţi persoana în

cauză are obligaţia plăţii lunare a contribuţiei la fond, calculată la nivelul

salariului de bază minim brut pe ţară, dacă nu realizează venituri impozabile.

Art. 29. - Persoanele care au obligaţia de a se asigura

şi nu pot dovedi plata contribuţiei sunt obligate pentru a obţine calitatea de

asigurat să achite pe întreaga perioadă a termenelor de prescripţie privind

obligaţiile fiscale contribuţia legală lunară calculată asupra veniturilor

impozabile realizate şi obligaţiile fiscale accesorii de plată prevăzute de

Codul de procedură fiscală, dacă au realizat venituri impozabile pe toată

această perioadă.

Art. 30. - (1) Persoanele care au obligaţia de a se

asigura şi nu pot dovedi plata contribuţiei sunt obligate pentru a obţine

calitatea de asigurat să achite atât contribuţia legală lunară şi obligaţiile

fiscale accesorii prevăzute la art. 28 pentru perioada în care au realizat

venituri impozabile, cât şi contribuţia legală lunară, precum şi majorările de

întârziere prevăzute la art. 28 sau, după caz, obligaţiile fiscale accesorii, pentru perioada în

care nu au fost realizate venituri impozabile pe o perioadă mai mare de 6 luni.

(2) Dispoziţiile alin. (1) se aplică situaţiilor în

care în cadrul termenelor de prescripţie există atât perioade în care s-au

realizat venituri impozabile, cât şi perioade în care nu s-au realizat astfel

de venituri. In cazul în care perioada în care nu s-au realizat venituri

impozabile este mai mică de 6 luni, se achită contribuţia legală lunară

proporţional cu perioada respectivă, inclusiv majorările de întârziere şi

obligaţiile fiscale accesorii, după caz. Nivelul majorărilor de întârziere este

cel în vigoare la data plăţii.

Exemplu de calcul nr. 1 pentru această situaţie: O persoană avea obligaţia să plătească contribuţia de asigurări

sociale de sănătate, dar pe perioada termenului de prescripţie, respectiv pe

ultimii 5 ani, a avut perioade în care a realizat venituri impozabile şi

perioade în care nu a realizat venituri impozabile şi nu a achitat contribuţia

la fond pentru niciuna dintre aceste perioade. La data de 1 august 2007 se

adresează casei de asigurări de sănătate pentru a obţine calitatea de asigurat.

In urma verificărilor casa de asigurări de sănătate constată că, în termenul de

prescripţie, respectiv 1 august 2002-1 august 2007, această persoană a realizat venituri impozabile în anii 2002,

2003, 2004, 2005 şi 2006. In anul 2007 nu a realizat venituri impozabile în

perioada 1 ianuarie 2007-1 august 2007. Pe toată perioada termenului de

prescripţie, 1 august 2002- 1 august 2007, persoana în cauză nu şi-a achitat

contribuţia la fond. Pentru a obţine calitatea de asigurat la data care a făcut

această cerere, respectiv 1 august 2007, persoana are următoarele obligaţii:

- pentru perioada în care a realizat venituri impozabile

are obligaţia plăţii contribuţiei calculate la aceste venituri, inclusiv

majorări de întârziere şi obligaţii fiscale accesorii;

- pentru perioada în care nu a realizat venituri

impozabile are obligaţia plăţii contribuţiei lunare calculate la salariul minim

brut pe ţară pe o perioadă de 6 luni, cu majorări de întârzieri calculate pe

această perioadă începând cu 1 august 2007.

Exemplu de calcul nr. 2 pentru această situaţie: O persoană avea obligaţia să plătească contribuţia de asigurări

sociale de sănătate, dar, pe perioada termenului de prescripţie, respectiv pe

ultimii 5 ani, a avut atât perioade în care a realizat venituri impozabile, cât

şi perioade în care nu a realizat venituri impozabile, neachitând contribuţia la

fond pentru niciuna dintre aceste perioade. La data de 1 august 2007 se

adresează casei de asigurări de sănătate pentru a obţine calitatea de asigurat.

In urma verificărilor, casa de asigurări de sănătate constată că, în termenul

de prescripţie, respectiv 1 august 2002-1 august 2007, această persoană a

realizat venituri impozabile în anii 2003, 2004, 2005, 2006, precum şi în anul 2007, până la 31 martie

2007. In anul 2002, în perioada 1 august - 31 decembrie 2002 (5 luni), şi în

anul 2007, în perioada 1 aprilie - 1 august 2007 (4 luni), nu a realizat

venituri impozabile. Pe toată perioada termenului de prescripţie, 1 august

2002- 1 august 2007, persoana în cauză nu şi-a achitat contribuţia la fond.

Pentru a obţine calitatea de asigurat la data la care a făcut această cerere,

respectiv 1 august 2007, persoana are următoarele obligaţii:

- pentru perioada în care a realizat venituri

impozabile are obligaţia plăţii contribuţiei calculate la aceste venituri,

inclusiv obligaţii fiscale accesorii;

- pentru perioada în care nu a realizat venituri

impozabile are obligaţia plăţii contribuţiei lunare calculate la salariul minim

brut pe ţară pe o perioadă de 6 luni, inclusiv obligaţii fiscale accesorii, după cum urmează. Cele 6 luni

vor fi compuse din următoarele perioade:

• 4 luni din anul 2007, pentru care se va plăti

contribuţia calculată la nivelul salariului de bază minim brut pe ţară în

vigoare la data plăţii, precum şi majorări de întârziere la nivelul în vigoare

la data plăţii, calculate până la 1 august 2007;

• 2 luni din anul 2002 (decembrie şi noiembrie), pentru

care se va plăti contribuţia calculată la nivelul salariului de bază minim brut

pe ţară în vigoare la data plăţii, precum şi obligaţii fiscale accesorii

calculate în perioada 1 noiembrie 2002- 1 august 2007.

Art. 31. - (1) Pentru situaţiile prevăzute la art.

28-30, termenele de prescripţie privind obligaţiile fiscale se calculează

începând cu data primei solicitări de acordare a serviciilor medicale, la

notificarea CAS sau la solicitarea persoanelor în vederea dobândirii calităţii

de asigurat, după caz.

(2) Prevederile art. 28-30 se

aplică corespunzător şi în situaţia în care pentru aceste persoane este

începută executarea silită potrivit Codului de procedură fiscală.

CAPITOLUL IV

Constituirea fondului

Art. 32. - (1) Persoanele juridice şi persoanele

fizice, în calitate de angajator, care, potrivit legii, au obligaţia de plată

către fond, declară aceste obligaţii la organele fiscale teritoriale la care

sunt luate în evidenţă ca plătitori de impozite şi taxe. Listele nominale cu

salariaţii se depun lunar, până la data de 25 a lunii curente pentru luna

anterioară, la casele de asigurări de sănătate la care aceştia au optat,

potrivit modelului prevăzut în anexa nr. 2 la prezentele norme metodologice.

(2) Listele nominale se depun la casele de asigurări

de sănătate şi de către direcţiile de asistenţă socială pentru familiile şi

persoanele care beneficiază de ajutor social în baza Legii nr. 416/2001, cu

modificările şi completările ulterioare. Titularii ajutorului social vor fi

înscrişi pe anexa 2a), iar membrii familiei beneficiare de ajutor social vor fi

înscrişi pe anexa 2b).

(3) Listele nominale se depun şi de către direcţiile

judeţene de muncă şi protecţie socială, respectiv de Direcţia de Muncă şi Protecţie

Socială a Municipiului Bucureşti, pentru persoanele asigurate în baza

Ordonanţei de urgenţă a Guvernului nr. 148/2005 privind susţinerea familiei în

vederea creşterii copilului, aprobată cu modificări şi completări prin Legea

nr. 7/2007, în conformitate cu modelul prevăzut în anexa nr. 3 la prezentele

norme metodologice, precum şi de agenţiile judeţene pentru ocuparea forţei de

muncă pentru persoanele beneficiare a indemnizaţiei de şomaj, în conformitate

cu modelul prevăzut în anexa nr. 4 la prezentele norme metodologice.

(4) Persoanele fizice asigurate pe bază de contract de

asigurare de sănătate, altele decât cele pentru care colectarea contribuţiei se

realizează de ANAF, declară obligaţiile către fond, potrivit

declaraţiilor-model prevăzute în anexa nr. 5 la prezentele norme metodologice.

Declaraţiile privind obligaţiile la fond se depun la casele de asigurări de

sănătate cu care persoana fizică asigurată a încheiat contractul de asigurare.

(5) Persoanele juridice care au în derulare convenţii

de eşalonare la plată a contribuţiilor la asigurările sociale de sănătate pot

depune listele prevăzute la alin. (1) fără evidenţierea obligaţiilor de plată

şi fără a fi însoţite de dovada plăţii, dacă se află în perioadele în care

efectuează plata obligaţiilor de plată curente în cel mult 90 de zile de la

data scadenţei, împreună cu majorările de întârziere. Persoanele juridice

aflate în această situaţie vor depune şi un document care să ateste

valabilitatea convenţiei de eşalonare.

(6) Persoanele juridice care au solicitat compensarea

contribuţiilor la asigurările sociale de sănătate cu sumele negative de taxă pe

valoare adăugată cu opţiune de rambursare vor depune listele prevăzute la alin.

(1), însoţite de decizia de rambursare a taxei pe valoarea adăugată eliberată

de organele fiscale teritoriale.

Art. 33. - (1) Listele privind evidenţa nominală a asiguraţilor şi a obligaţiilor de plată către

fond, semnate şi stampilate, se vor depune la casele de asigurări de sănătate

pe suport hârtie şi în format electronic, însoţite de dovada plăţii

contribuţiilor. Raportarea în format electronic, însoţită de o semnătură

electronică agreată de ambele părţi, se poate transmite on-line, urmată de

trimiterea datelor pe suport hârtie semnat şi ştampilat.

(2) Condiţii tehnice standard pentru formatul

electronic:

a) declaraţiile în format electronic vor conţine 3

fişiere în structura DBF, care vor avea în mod obligatoriu următoarele denumiri

şi conţinuturi:

- 1a_LLAA_CUI. dbf [anexa nr. 2a) la prezentele norme

metodologice] şi va conţine datele aferente asiguraţilor;

- 1b_LLAA_CUI. dbf [anexa nr. 2b) la prezentele norme metodologice] şi va conţine datele aferente

coasiguraţilor;

- 1c_LLAA_CUI. dbf [anexa nr. 2c) la prezentele norme

metodologice] şi va conţine datele aferente angajatorului,

unde:

- LL reprezintă luna pentru care se face raportarea;

- AA reprezintă ultimele două

cifre ale anului pentru care se face raportarea;

- CUI reprezintă codul unic de identificare;

b) denumirea câmpurilor date, tipul şi ordinea

acestora din structurile fişierelor sunt obligatorii;

c) structura DBF a fişierelor de raportare, aprobată

prin ordin al preşedintelui CNAS, precum şi lista caselor de asigurări de

sănătate care pot primi raportările on-line se publică pe pagina web a CNAS, la

adresa www.cnas.ro.

Art. 34. - (1) Persoanele juridice

sau fizice care au calitatea de angajator au obligaţia de a calcula şi a reţine

contribuţia în conformitate cu prevederile legii şi ale prezentelor norme

metodologice. Contribuţia se virează până la data de 25 a lunii următoare celei

pentru care se efectuează plata drepturilor salariale.

(2) Prin derogare de la prevederile alin. (1),

contribuţia datorată de următorii angajatori se plăteşte astfel:

a) trimestrial, până la data de 25 inclusiv a lunii

următoare trimestrului, de către contribuabilii persoane juridice care au

statut de microîntreprindere, în condiţiile Legii nr. 346/2004 privind

stimularea înfiinţării şi dezvoltării întreprinderilor mici şi mijlocii, cu

modificările şi completările ulterioare, precum şi de către persoanele fizice

care desfăşoară activităţi independente;

b) anual, până la data de 25 inclusiv a lunii ianuarie

a anului următor, de către asociaţii, fundaţii sau alte entităţi fără scop

patrimonial, cu excepţia instituţiilor publice.

(3) Angajatorii prevăzuţi la alin. (2) păstrează

obligaţia de a depune lunar listele nominale prevăzute la alin. (1) al art. 32.

CAPITOLUL V

Executarea silită a creanţelor datorate fondului de către persoanele fizice, altele

decât cele pentru care colectarea veniturilor se

face de ANAF

Art. 35. - (1) In conformitate

cu art. 215 alin. (3) din lege şi art. 79 din Codul de procedură fiscală,

pentru obligaţiile de plată faţă de fond ale persoanelor fizice care se asigură

pe bază de contract de asigurare, altele decât cele pentru care colectarea

veniturilor se face de ANAF, titlul de creanţă îl constituie, după caz, declaraţia prevăzută la art. 32

alin. (4) sau decizia de impunere emisă de organul competent al casei de

asigurări de sănătate, precum şi hotărârile judecătoreşti privind debite

datorate fondului.

(2) Titlul de creanţă prevăzut la alin. (1) devine

titlu executoriu la data la care creanţa bugetară este scadentă prin expirarea

termenului de plată prevăzut de lege.

Art. 36. - CNAS, prin CAS sau persoane fizice ori

juridice specializate, procedează la aplicarea

măsurilor de executare silită pentru încasarea sumelor cuvenite bugetului

fondului şi a majorărilor de întârziere datorate de persoanele fizice, altele

decât cele pentru care colectarea se realizează de către ANAF, potrivit

prevederilor Codului de procedura fiscală şi ale prezentelor norme

metodologice.

Art. 37. - La nivelul caselor de asigurări de sănătate

se constituie compartimente organizate distinct, în cadrul cărora se organizează

şi funcţionează activitatea de executare silită a creanţelor prevăzute la art.

36.

Art. 38. - (1) Personalul compartimentelor constituite

conform art. 37, abilitate să ducă la îndeplinire măsurile asigurătorii şi să

efectueze procedura de executare silită, împuternicit prin decizie a

preşedintelui-director general, îndeplineşte o funcţie ce implică exerciţiul

autorităţii de stat, primind în acest sens o legitimaţie specială.

(2) Executorul este împuternicit în faţa debitorului şi

a terţilor prin legitimaţia de executor, conform modelului prevăzut în anexa

nr. 6 la prezentele norme metodologice, şi delegaţia emisă de CAS.

Art. 39. - (1) Personalul împuternicit, abilitat să

ducă la îndeplinire măsurile asigurătorii şi să efectueze procedura de

executare silită, are următoarele atribuţii principale:

a) identifică, în baza evidenţei pe plătitori,

persoanele fizice, şi/sau declaraţiile făcute, precum şi alte documente

întocmite de organele de specialitate, debitorii fondului;

b) întocmeşte şi comunică debitorului somaţia de plată

şi titlul executoriu ca prim act de executare silită;

c) ţine evidenţa titlurilor executorii în Registrul de

evidenţă a debitorilor supuşi executării silite;

d) înscrie debitul în evidenţa nominală proprie, în

temeiul titlului executoriu;

e) întocmeşte dosarul debitorului care urmează să fie executat silit;

f) solicită compartimentelor de evidenţă a

populaţiei, organelor de poliţie şi altor instituţii care deţin astfel de

informaţii elementele necesare în vederea identificării debitorului;

g) face cercetări, prin mijloace proprii, pentru

identificarea domiciliului sau a veniturilor şi bunurilor urmăribile ale

debitorului;

h) aplică măsuri de executare silită asupra tuturor

bunurilor urmăribile, mobile şi imobile, proprietate a debitorului, precum şi

asupra veniturilor şi disponibilităţilor băneşti ale acestuia, în limita

valorii necesare realizării creanţei la fond, a accesoriilor aferente şi

cheltuielilor de executare silită;

i) solicită informaţii de la organele administraţiei

publice centrale ori locale sau de la orice persoane juridice ori fizice pentru

derularea eficientă a procedurii de executare silită;

j) sesizează organul de executare silită al altei CAS,

dacă bunurile urmăribile se află în afara razei sale de competenţă;

k) aplică modalităţile de executare silită, potrivit

legii, în baza titlurilor executorii transmise de alte case de asigurări de

sănătate;

l) aplică, după caz, succesiv

sau concomitent, toate modalităţile de executare silită (poprire, executare

silită mobiliară, executare silită imobiliară) până la realizarea creanţei;

m) solicită unităţilor bancare, respectând normele

privind secretul bancar, informaţiile necesare în vederea urmăririi debitelor

prin luarea de măsuri de indisponibilizare a sumelor aflate în contul

debitorului, în cuantumul necesar pentru achitarea sumelor datorate pentru care

s-a înfiinţat poprirea;

n) întocmeşte adresa de înfiinţare a popririi şi o

comunică băncii/băncilor la care debitorul are deschise conturi;

o) desfăşoară, dacă este necesar pentru recuperarea la

timp a creanţei, executarea silită prin poprire

concomitent asupra tuturor conturilor debitorului;

p) ia măsuri de valorificare a bunurilor mobile şi a

bunurilor imobile supuse executării silite, potrivit prevederilor art. 155 din

Codul de procedură fiscală;

r) urmăreşte situaţia debitorilor declaraţi în stare de

insolvabilitate pe toată durata prescripţiei dreptului de a cere executarea

silită, inclusiv în cazul în care cursul acesteia este suspendat sau întrerupt,

procedând potrivit prevederilor Codului de procedură fiscală, referitoare la

compensarea, restituirea şi scăderea pentru cauze de insolvabilitate a

obligaţiilor bugetare;

s) procedează la încetarea procedurii de executare

silită, potrivit prevederilor art. 144 alin. (4) din Codul de procedură

fiscală.

(2) Pentru activitatea de colectare

a contribuţiilor realizată de CAS, acestea vor utiliza formularele utilizate în

domeniul colectării creanţelor fiscale adaptate la situaţia proprie.

Art. 40. - In exercitarea atribuţiilor ce le revin,

pentru aplicarea procedurilor de executare silită, executorii procedează

potrivit prevederilor art. 136 alin. (3) din Codul de procedură fiscală.

CAPITOLUL VI

Dispoziţii finale

Art. 41. - (1) In cazul plăţilor în numerar efectuate

de persoanele fizice, obligaţia la fond se consideră plătită la data înscrisă

în documentul de plată eliberat de organele sau persoanele abilitate ale

caselor de asigurări.

(2) Pentru neachitarea la termenul de scadenţă de

către angajatorii şi asiguraţii care au obligaţia plăţii contribuţiei, aceştia

datorează după acest termen majorări de întârziere, potrivit prevederilor

legale în materie de colectare a creanţelor fiscale.

(3) Termenul de prescripţie a dreptului de stabilire, a

dreptului de a cere executarea silită şi a dreptului de a cere compensarea sau

restituirea contribuţiei se stabileşte în acelaşi mod cu cel prevăzut pentru

obligaţiile fiscale.

(4) Persoanele care înregistrează restanţe la plata

contribuţiei lunare, trimestriale sau anuale de asigurări sociale de sănătate,

în termenul de prescripţie prevăzut la alin. (3), beneficiază numai de pachetul

minimal de servicii până la plata contribuţiei în condiţiile art. 28-31.

Diminuarea are loc după 3 luni de la ultima plată a contribuţiei datorată fondului.

(5) In situaţia în care persoanele care sunt asigurate

fără plata contribuţiei sau cu plata contribuţiei din alte surse nu mai

îndeplinesc condiţiile pentru a fi încadrate în una dintre aceste categorii,

documentul prevăzut la art. 20 îşi încetează de drept valabilitatea, iar aceste

persoane beneficiază numai de pachetul minimal de servicii până la plata

contribuţiei în condiţiile art. 28-31. Diminuarea are loc după 3 luni de la

pierderea calităţii de asigurat fără plata contribuţiei sau cu plata contribuţiei

din alte surse.

Art. 42. - (1) Constatarea contravenţiilor şi aplicarea

sancţiunilor prevăzute la art. 305 şi 306 din lege, precum şi constatarea,

controlul, colectarea şi soluţionarea contestaţiilor pentru contribuţiile

datorate de persoanele juridice şi persoanele fizice care au calitatea de

angajator se realizează de Ministerul Economiei şi Finanţelor şi de unităţile

sale subordonate, care au şi calitatea de creditor bugetar.

(2) Controlul, colectarea şi soluţionarea

contestaţiilor, precum şi constatarea contravenţiilor şi aplicarea sancţiunilor

prevăzute la art. 305 şi 306 din lege, pentru persoanele fizice, altele decât

cele pentru care colectarea contribuţiei se realizează de către ANAF, se

efectuează de către CAS prin compartimentele prevăzute la art. 37.

Art. 43. -In aplicarea prevederilor art. 306-309 din lege, se va utiliza formularul-model prevăzut în Ordinul

preşedintelui Casei Naţionale de Asigurări de Sănătate nr. 328/2006 privind

desfăşurarea activităţilor de monitorizare şi control în cadrul sistemului de

asigurări sociale de sănătate, cu modificările şi completările ulterioare.

ANEXA Nr. 1 la normele metodologice

CASA DE ASIGURĂRI DE SĂNĂTATE

.................................................................

Nr. de înregistrare.....................................

ADEVERINŢA DE ASIGURAT

Prin prezenta se certifică că

domnul/doamna.................................................,

CNP........................., act de identitate.......

seria........nr................., eliberat de...............la data

de..............., cu domiciliul în...................,

str............nr..........., bl........, ap........,

sector/judeţ......................., are calitatea de asigurat în sistemul de

asigurări sociale de sănătate din România.

Prezenta adeverinţă are o perioadă de valabilitate

de..................luni/ani de la data emiterii.

Valabilitatea prezentei adeverinţe*) încetează de drept

de la data la care persoana mai sus menţionată nu mai îndeplineşte una dintre

condiţiile în baza cărora beneficia de asigurarea de sănătate fără plata

contribuţiei sau cu plata contribuţiei din alte surse.

Preşedinte - director

general,

*) Menţiune valabilă numai pentru adeverinţele emise

pentru categoriile de persoane prevăzute la art. 213 din Legea nr. 95/2006

privind reforma în domeniul sănătăţii, cu modificările şi completările

ulterioare.

ANEXA Nr. 2a) la normele metodologice

Denumirea

angajatorului...........................................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Cod fiscal (CUI/ CNP angajator/persoană

fizică)......................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Nr. de înregistrare la registrul

comerţului..................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

LISTA*)

nominală cuprinzând persoanele asigurate pentru care

se plăteşte contribuţia de asigurări sociale de sănătate

|__|__|__|__|__|__|

Z Z L L A A

|

CNP

|

Numele

|

Prenumele

|

Categoria de asigurat**)

|

Suma datorată

- lei -

|

Suma totală virată -lei-

|

Data angajării

|

Data plecării

|

|

|

|

|

|

|

|

|

|

|

TOTAL:

|

|

|

|

|

|

|

|

Reprezentant legal,

............................................

*) Se depune lunar la casele de

asigurări de sănătate, în termen de 25 de zile de la expirarea perioadei pentru

care se datorează contribuţiile.

**) Se va menţiona categoria de salariat: S - salariat,

CM - concedii medicale în baza Ordonanţei de urgenţă a Guvernului nr. 158/2005

privind concediile şi indemnizaţiile de asigurări sociale de sănătate, aprobată

cu modificări şi completări prin Legea nr. 399/2006, cu modificările

ulterioare, AM - accident de muncă, CT - cenzori, membri în consiliul de

administraţie, alte categorii de persoane care realizează venituri asimilate

salariilor.

ANEXA Nr. 2b) la normele metodologice

Denumirea angajatorului...........................................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Codul fiscal (CUI/ CNP angajator/persoană

fizică)...................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Nr. de înregistrare la registrul comerţului..................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

LISTĂ*)

nominală cuprinzând persoanele aflate în

întreţinerea asiguraţilor pentru care se plăteşte contribuţia de asigurări sociale

de sănătate

|__|__|__|__|__|__|

Z Z L L A A

|

CNP angajat

|

Persoane coasigurate

|

|

CNP

|

Numele

|

Prenumele

|

Tipul**)

|

|

|

|

|

|

|

Reprezentant legal,.

............................................

*) Se depune lunar la casele de

asigurări de sănătate, în termen de 25 de zile de la expirarea perioadei pentru

care se datorează contribuţiile.

**) Se va menţiona categoria de coasigurat (S -

soţ/soţie, P - părinţi).

ANEXA Nr. 2c) la normele metodologice

Denumirea angajatorului...........................................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Cod fiscal (CUI/ CNP angajator/persoană

fizică)...................... |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Nr. de înregistrare la registrul comerţului..................................

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

CENTRALIZATOR*)

referitor la obligaţiile de plată ale angajatorului

la F.N.U.A.S.S.

|__|__|__|__|__|__|

Z Z L L A A

|

Casa de Asigurări de Sănătate**)

|

Contribuţia angajatorului

|

Contribuţia asiguraţilor

|

|

Suma datorată

- lei -

|

Suma totală virată

- lei -

|

Suma datorată

- lei -

|

Suma totală virată

- lei -

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

TOTAL:

|

|

|

|

|

Reprezentant legal,

............................................

*) Se depune lunar la casele de

asigurări de sănătate, în termen de 25 de zile de la expirarea perioadei pentru care se datorează contribuţii.

**) Se vor înscrie toate casele

de asigurări de sănătate alese în mod liber de salariaţi.

ANEXA Nr. 3 la normele metodologice

DIRECŢIA DE MUNCĂ, FAMILIE SI EGALITATE DE ŞANSE

A

.......................................................

Cod fiscal: ..........................................

LISTA*)

nominală cuprinzând persoanele asigurate în baza

Ordonanţei de urgenţă a Guvernului nr. 148/2005 privind susţinerea familiei în vederea creşterii copilului,

aprobată cu modificări şi completări prin Legea nr. 7/2007, pentru care se plăteşte

contribuţia de asigurări sociale de sănătate

|__|__|__|__|__|__|

Z Z L L A A

|

C.N.P.

|

Numele

|

Prenumele

|

Suma

|

Data

|

|

datorată

- lei-

|

virată

- lei -

|

acordării indemnizaţiei

|

încetării indemnizaţiei

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

TOTAL:

|

|

|

|

|

|

|

Director executiv,

............................................

Numele si prenume............................................

Semnătura.........................................................

L.S.

*) Se depune lunar la casele de asigurări de sănătate,

în termen de 25 de zile de la expirarea perioadei pentru care se datorează

contribuţiile.

ANEXA Nr. 4 la normele metodologice

AGENŢIA JUDEŢEANĂ DE OCUPARE A FORŢEI DE MUNCĂ

..................................................................................................................

Codul fiscal:

..............................................................................................

LISTA*)

nominală cuprinzând persoanele asigurate în baza

Legii nr. 76/2002 privind sistemul asigurărilor

pentru şomaj şi stimularea ocupării forţei de

muncă, cu modificările şi completările ulterioare, pentru care se plăteşte

contribuţia de asigurări sociale de sănătate

|__|__|__|__|__|__|

Z Z L L A A

|

C.N.P.

|

Numele

|

Prenumele

|

Suma

|

Data

|

|

datorată

- lei-

|

virată

- lei -

|

acordării indemnizaţiei

|

încetării indemnizaţiei

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

TOTAL:

|

|

|

|

|

|

|

Director executiv,

........................................

Numele si prenume............................................

Semnătura.........................................................

L.S.

*) Se depune lunar la casele de asigurări de sănătate,

în termen de 25 de zile de la expirarea perioadei pentru care se datorează

contribuţiile.

ANEXA Nr. 5) 1)

DECLARAŢIE*

Privind obligaţiile de constituire şi plata la Fondul

Naţional Unic de Asigurări Sociale de Sănătate datorate de alte persoane decât

cele care desfăşoară activitate în baza unui contract individual de muncă

Nr. |_|_|_|_|_|_|_| Din ziua |_|_| , Luna

|_|_| , Anul |_|_|_|_|

Perioada /an

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

DECLARAŢIE iniţială |_| rectificativă |_|**

Numele |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Prenume |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

B.I./C.I. Seria

|_|_| Nr. |_|_|_|_|_|_|_|_|_|_|

Eliberat de

|_|_|_|_|_|_|_|_|_|_|_| La data |_|_|_|_|_|_|_|_|

ZZ

LL AA

C.N.P. |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Adresa:

Localitate

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_| Str

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Nr |_|_|_|_| Bloc|_|_|_|_| Sc|_|_|_| Ap

|_|_|_| Sector |_|_|_|

Telefon |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Conturi

bancare:|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Bănci: |_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Contribuţia la F.N.U.A.S.S. potrivit Legii nr. 95 /

2006

A.|_| Persoane ale căror

venituri sunt impuse pe baza venitului efectiv realizat

B.|_| Persoane care realizează

venituri din agricultura şi silvicultură sub nivelul salariului de bază minim brut pe ţară

C.|_| Persoane ale căror

venituri sunt impuse pe bază de norme anuale de venit

a. Venit anual/estimat |_|_|_|_|_|_|_|_|_|_|_|_|_|_|

c. Sume restante

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

d. Majorări de întârziere

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

e. Total contribuţii de achitat (b + c + d)

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

*) Se depune anual la casa de

asigurări de sănătate aleasă în mod liber, până la primul termen de plată,

pentru anul fiscal în curs.

**) Se depune rectificativă în 15 zile de la modificările survenite asupra

elementelor din declaraţia iniţială

1) Anexa nr. 5 este

reprodusă în facsimil.

D. Contribuţia persoanelor care realizează venituri

din agricultura şi silvicultură

• peste nivelul salariului de bază minim brut pe ţară.

a. Venitul - baza de calcul

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

b. Contribuţie datorată

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

c. Sume restante

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

d. Majorări de întârziere

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

e. Total contribuţii de achitat ( b+c+d)

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

E. Contribuţia persoanelor care realizează venituri astfel:

1. |_| Venituri din cedarea

folosinţei bunurilor

2. |_| Venituri din dividende

3. |_| Venituri din dobânzi

4. |_| Venituri din drepturi

de proprietate intelectuală

5. |_| Alte venituri conform art. 257 alin. (2) lit. e)

6. |_| Venituri din contracte de administrare sau

management

7. |_| Asociatul unic cu

asigurare la CJPAS (la nivelul valorii înscrise în declaraţia de asigurări

sociale)

Venit - baza de calcul

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

b. Contribuţie datorată

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

c. Sume restante

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

d. Majorări de întârziere

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

e. Total contribuţii de achitat (b + c + d)

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

F. Contribuţia persoanelor fizice care se asigură

facultativ (art. 214, alin. (2) din Legea nr. 95/2006)

a. Venit - bază de calcul

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

b. Contribuţia datorată

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

G. Contribuţia persoanelor fără venituri

Venit bază de calcul

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

b. Contribuţia datorată

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

c. Sume restante

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

d. Majorări de întârziere

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

e. Total contribuţii de achitat

(b + c + d)

|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|_|

Declaraţia asiguratului:

- sub sancţiunile aplicate

faptei de fals în acte publice, declar că datele din declaraţie sunt corecte şi

complete;

- cunosc obligativitatea

virării contribuţiei la F.N.U.A.S.S. lunar până la data de 25 a lunii următoare

celei pentru care se

datorează plata - în situaţiile prevăzute la punctele E7, G, anual până la data

de 25 ianuarie a anului următor

celui pentru care se datorează plata - în situaţiile prevăzute la punctele D,

El - E6, respectiv până la termenul

de plată completat pentru situaţiile de la punctele A, B, C;