Ordinul Nr.2677 din 19.10.2011pentru modificarea anexei la Ordinul ministrului finanţelor publice nr. 1.853/2011 pentru aprobarea Procedurii de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată

ACT EMIS DE: Ministerul Finantelor Publice

ACT PUBLICAT ÎN MONITORUL OFICIAL NR. 764 din 31 octombrie 2011

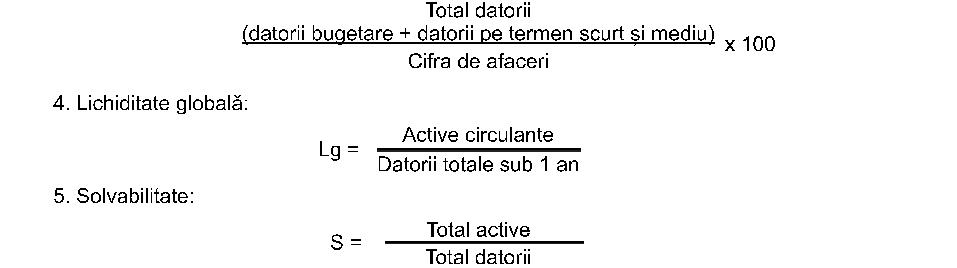

Având în vedere dispoziţiile art. VIII şi IX din Ordonanţa Guvernului nr. 30/2011 pentru modificarea şi completarea Legii nr. 571/2003 privind Codul fiscal, precum şi pentru reglementarea unor măsuri financiar-fiscale,în temeiul prevederilor art. 18 din Ordonanţa de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare, şi ale art. 10 alin. (4) din Hotărârea Guvernului nr. 34/2009 privind organizarea şi funcţionarea Ministerului Finanţelor Publice, cu modificările şi completările ulterioare,ministrul finanţelor publice emite prezentul ordin. Articolul IAnexa la Ordinul ministrului finanţelor publice nr. 1.853/2011 pentru aprobarea Procedurii de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, publicat în Monitorul Oficial al României, Partea I, nr. 249 din 8 aprilie 2011, se modifică şi se înlocuieşte cu anexa care face parte integrantă din prezentul ordin. Articolul IIPrezentul ordin se publică în Monitorul Oficial al României, Partea I. Ministrul finanţelor publice, Gheorghe Ialomiţianu ANEXĂ(Anexa la Ordinul nr. 1.853/2011) PROCEDURĂ de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată Articolul 1Obiectul înlesnirilor la plată(1) Pentru obligaţiile administrate de Agenţia Naţională de Administrare Fiscală, organul fiscal competent poate acorda următoarele înlesniri la plată:a)eşalonarea la plată, la cererea contribuabilului, a obligaţiilor fiscale, cu excepţia penalităţilor de întârziere aferente obligaţiilor fiscale eşalonate la plată; b)amânarea la plată, în condiţiile legii, a penalităţilor de întârziere aferente obligaţiilor fiscale eşalonate la plată, în vederea anulării, până la ultimul termen de plată din eşalonarea la plată acordată. (2) Înlesnirile la plată se acordă pentru toate obligaţiile fiscale administrate, potrivit legii, de Agenţia Naţională de Administrare Fiscală, înscrise în certificatul de atestare fiscală.(3) Prin obligaţii fiscale administrate de Agenţia Naţională de Administrare Fiscală se înţelege obligaţii fiscale principale reprezentând impozite, taxe, contribuţii şi alte sume datorate bugetului general consolidat, precum şi obligaţii fiscale accesorii, datorate şi neachitate.(4) Obligaţiile fiscale principale sunt cele stabilite prin declaraţii fiscale şi/sau decizii emise de organele fiscale competente, comunicate conform art. 44 din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, denumită în continuare Codul de procedură fiscală.(5) Obligaţiile fiscale accesorii sunt cele stabilite de organele fiscale competente prin decizii comunicate conform art. 44 din Codul de procedură fiscală.(6) Eşalonarea la plată se acordă pentru obligaţiile fiscale administrate de Agenţia Naţională de Administrare Fiscală, cu excepţia penalităţilor de întârziere aferente obligaţiilor fiscale principale eşalonate la plată, pentru care se acordă amânare la plată în vederea anulării, în condiţiile legii. Articolul 2Organul fiscal competent pentru acordarea înlesnirilor la plată(1) Pentru obligaţiile fiscale administrate de organele vamale, competenţa de acordare a înlesnirilor la plată revine organului vamal competent, conform prevederilor legale în vigoare.(2) Pentru celelalte obligaţii fiscale administrate de Agenţia Naţională de Administrare Fiscală, competenţa de acordare a înlesnirilor la plată revine organului fiscal competent, conform prevederilor art. 33 sau 36, după caz, din Codul de procedură fiscală. Articolul 3Cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale(1) Eşalonările la plată a obligaţiilor fiscale se solicită de către contribuabili în baza unei cereri depuse la registratura organului fiscal competent, definit la art. 2, sau comunicate prin poştă, cu confirmare de primire.(2) Pentru contribuabilii care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, cererea de acordare a eşalonărilor la plată se depune de către contribuabil, atât pentru obligaţiile fiscale datorate de acesta, cât şi pentru cele ale sediilor sale secundare. Cererea se depune la organul fiscal competent pentru administrarea obligaţiilor fiscale ale contribuabilului şi se analizează raportat la totalul obligaţiilor contribuabilului şi a sediilor sale secundare.(3) Cererea contribuabilului se soluţionează, în termen de cel mult 60 de zile de la data înregistrării acesteia, de către organul fiscal competent, prin emiterea unei decizii de eşalonare la plată a obligaţiilor fiscale şi a unei decizii de amânare la plată a penalităţilor de întârziere sau a unei decizii de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, după caz, conform modelelor prevăzute în anexele nr. 1-3.(4) Cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale va cuprinde următoarele elemente:a)datele de identificare a contribuabilului: denumirea/numele şi prenumele acestuia, a/ale reprezentantului legal/reprezentantului fiscal/împuternicitului, dacă este cazul, domiciliul fiscal, codul de identificare fiscală, numărul de telefon/fax al acestora, adresa de e-mail, precum şi numele, prenumele şi calitatea celor care reprezintă contribuabilul în relaţiile cu terţii, inclusiv datele de identificare pentru sediile secundare înregistrate fiscal, potrivit legii; b)perioada pentru care se solicită eşalonarea la plată, exprimată în luni, şi motivarea acesteia; c)suma totală pentru care se solicită eşalonare la plată, defalcată pe tipuri de impozite, taxe, contribuţii şi alte sume datorate bugetului general consolidat şi în cadrul acestora, pe obligaţii fiscale principale şi accesorii. În cazul contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, impozitul pe venitul din salarii se menţionează separat pentru contribuabil şi separat pentru fiecare dintre sediile sale secundare; d)justificarea stării de dificultate generate de lipsa temporară de disponibilităţi băneşti şi cauzele acesteia; e)menţiuni referitoare la înlesnirile la plată acordate în temeiul Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare, denumită în continuare ordonanţă de urgenţă; f)data şi semnătura contribuabilului/reprezentantului legal/reprezentantului fiscal/împuternicitului, precum şi ştampila, dacă este cazul. (5) La cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale se anexează următoarele documente:a)declaraţia pe propria răspundere a contribuabilului, din care să reiasă că nu se află în procedura insolvenţei, potrivit prevederilor Legii nr. 85/2006 privind procedura insolvenţei, cu modificările şi completările ulterioare, că nu se află în dizolvare, potrivit prevederilor legale în vigoare, şi că nu i s-au/s-a stabilit răspunderile/răspunderea, potrivit prevederilor art. 138 din Legea nr. 85/2006, cu modificările şi completările ulterioare, şi/sau răspunderea solidară, potrivit prevederilor art. 27 şi 28 din Codul de procedură fiscală; b)documente sau informaţii relevante în susţinerea cererii. (6) În cazul persoanelor juridice, la cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale se anexează şi următoarele documente:a)copia ultimei situaţii financiare anuale depuse la oficiul registrului comerţului/organul fiscal competent, după caz; b)situaţia încasărilor şi plăţilor pe ultimele 6 luni anterioare datei depunerii cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, conform modelului prevăzut în anexa nr. 4; c)copia ultimei balanţe de verificare; d)programul de restructurare sau de redresare financiară semnat de reprezentantul legal al contribuabilului, care va conţine şi argumentarea posibilităţii plăţilor pe perioada solicitată la eşalonare; e)situaţia privind indicatorii orientativi şi alte informaţii, prevăzută în anexa nr. 8. (7) În cazul persoanelor fizice, la cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale se anexează şi următoarele documente:a)registrul-jurnal de încasări şi plăţi sau, după caz, actele prin care se dovedesc veniturile contribuabilului pe ultimele 6 luni anterioare datei depunerii cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale; b)programul de redresare financiară sau orice alt document similar care va conţine şi argumentarea posibilităţii plăţilor pe perioada solicitată la eşalonare. (8) Contribuabilii fără domiciliu fiscal în România pot beneficia de înlesniri la plată numai dacă desemnează un împuternicit, potrivit art. 18 din Codul de procedură fiscală. Articolul 4Eliberarea certificatului de atestare fiscală(1) După primirea cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, organul fiscal competent verifică:a)dacă cererea conţine elementele prevăzute la art. 3 alin. (4); b)dacă cererea este însoţită de documentele prevăzute la art. 3 alin. (5)-(7); c)dacă au fost depuse toate declaraţiile fiscale, potrivit vectorului fiscal; d)existenţa unor sume de rambursat/de restituit/de plată de la buget. (2) În situaţia în care nu sunt îndeplinite condiţiile prevăzute la alin. (1) lit. a)-c), organul fiscal îndrumă contribuabilii în privinţa drepturilor şi obligaţiilor ce le revin în cursul procedurii de acordare a înlesnirilor la plată.(3) În situaţia în care a/au fost emisă/emise decizia/deciziile de rambursare/de restituire şi/sau acte de individualizare a obligaţiilor de plată de la buget, organul fiscal efectuează înregistrarea compensării potrivit art. 116 din Codul de procedură fiscală, înainte de eliberarea certificatului de atestare fiscală.(4) În vederea soluţionării cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale şi a stabilirii sumelor care vor face obiectul acestora, organul fiscal eliberează, din oficiu, certificatul de atestare fiscală, conform modelului prevăzut în anexa nr. 5. Certificatul de atestare fiscală se eliberează în două exemplare: un exemplar se comunică contribuabilului, iar un exemplar se arhivează de către organul fiscal la dosarul înlesnirilor.(5) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, în certificatul de atestare fiscală eliberat de către organul fiscal competent în administrarea contribuabilului, la secţiunea A, secţiunea B lit. a), precum şi la secţiunea C se înscriu obligaţiile fiscale ale contribuabilului, impozitul pe venitul din salarii datorat de fiecare dintre sediile sale secundare, precum şi totalul obligaţiilor, conform modelului prevăzut în anexa nr. 6.(6) În cazul în care există diferenţe între sumele solicitate de către contribuabil în cerere şi cele înscrise în certificatul de atestare fiscală, organul fiscal solicită, în scris, prezentarea contribuabilului la sediul său pentru clarificarea situaţiei fiscale a acestuia. Solicitarea se transmite contribuabilului odată cu certificatul de atestare fiscală. Dispoziţiile art. 50 din Codul de procedură fiscală se aplică în mod corespunzător.(7) După clarificarea neconcordanţelor, organul fiscal întocmeşte în două exemplare procesul-verbal de punere de acord, conform modelului prevăzut în anexa nr. 7.(8) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se înscriu obligaţiile fiscale ale contribuabilului, precum şi impozitul pe venitul din salarii datorat de fiecare dintre sediile sale secundare, ce fac obiectul înlesnirilor la plată.(9) Odată cu întocmirea procesului-verbal de punere de acord se eliberează, în două exemplare, un nou certificat de atestare fiscală. Un exemplar al procesului-verbal de punere de acord şi al certificatului de atestare fiscală se comunică contribuabilului, iar un exemplar al acestora se arhivează de către organul fiscal la dosarul înlesnirii.(10) Termenul de clarificare a neconcordanţelor şi de eliberare a unui nou certificat de atestare fiscală este de cel mult 15 zile de la data comunicării certificatului de atestare fiscală iniţial. Termenul prevăzut la art. 3 alin. (3) se prelungeşte în mod corespunzător. Articolul 5Conţinutul certificatului de atestare fiscală eliberat în scopul înlesnirilor la plată a obligaţiilor fiscale(1) Prin excepţie de la prevederile art. 112 alin. (2) şi (3) din Codul de procedură fiscală, certificatul de atestare fiscală cuprinde obligaţiile fiscale exigibile existente în sold la data eliberării acestuia.(2) Certificatul de atestare fiscală cuprinde 3 secţiuni:a)secţiunea A „Obligaţii de plată exigibile existente în sold la data eliberării certificatului“; b)secţiunea B „Obligaţii de plată care nu pot face obiectul înlesnirilor la plată“; c)secţiunea C „Obligaţii fiscale nete administrate de Agenţia Naţională de Administrare Fiscală ce pot face obiectul înlesnirilor la plată“. (3) La secţiunea A se înscriu:a)obligaţiile fiscale principale administrate de Agenţia Naţională de Administrare Fiscală individualizate pe fiecare tip de impozit, taxă, contribuţie şi alte sume datorate bugetului general consolidat. În cazul contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se înscriu obligaţiile fiscale principale ale contribuabilului, precum şi impozitul pe venitul din salarii datorat de fiecare dintre sediile sale secundare; b)obligaţiile fiscale accesorii defalcate pe tipuri de impozite, taxe, contribuţii şi alte sume datorate bugetului general consolidat şi în cadrul acestora, pe majorări de întârziere/dobânzi/penalităţi de întârziere. În cazul contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se înscriu obligaţiile fiscale accesorii ale contribuabilului, precum şi obligaţiile fiscale accesorii aferente impozitului pe venitul din salarii datorate de fiecare dintre sediile sale secundare; c)sumele reprezentând amenzi de orice fel; d)sumele reprezentând creanţe stabilite de alte organe şi transmise spre recuperare Agenţiei Naţionale de Administrare Fiscală. (4) La secţiunea B se înscriu:a)obligaţiile fiscale rămase nestinse din înlesnirile la plată acordate în temeiul ordonanţei de urgenţă. În cazul contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se înscriu obligaţiile fiscale rămase nestinse ale contribuabilului, precum şi impozitul pe venitul din salarii, rămas nestins, datorat de fiecare dintre sediile sale secundare; b)suma totală din decontul/deconturile cu sumă negativă de TVA cu opţiune de rambursare în curs de soluţionare. Se vor menţiona obligaţiile de plată de natura celor prevăzute la secţiunea A a căror compensare urmează a fi înregistrată la data emiterii deciziei prin care a fost aprobată suma de rambursat; c)sumele reprezentând amenzi de orice fel, precum şi sumele reprezentând creanţe stabilite de alte organe şi transmise spre recuperare Agenţiei Naţionale de Administrare Fiscală. (5) La secţiunea C se înscriu obligaţiile fiscale nete administrate de Agenţia Naţională de Administrare Fiscală ce pot face obiectul înlesnirilor la plată, reprezentând diferenţa dintre obligaţiile de plată cuprinse la secţiunea A şi obligaţiile de plată cuprinse la secţiunea B. Acestea se individualizează pe fiecare tip de impozit, taxă, contribuţie şi alte sume datorate bugetului general consolidat, inclusiv obligaţiile fiscale accesorii. Pentru contribuabilii care au înfiinţate sedii secundare înregistrate fiscal potrivit legii, se înscriu obligaţiile fiscale nete ale contribuabilului, precum şi impozitul pe venitul din salarii net datorat de fiecare dintre sediile sale secundare.(6) În cazul penalităţilor de întârziere se înscriu separat cele ce fac obiectul eşalonării la plată şi separat cele ce fac obiectul amânării la plată.(7) Nu se înscriu în certificatul de atestare fiscală sumele reprezentând obligaţii fiscale stabilite prin acte administrative fiscale a căror executare este suspendată în condiţiile art. 14 şi 15 din Legea contenciosului administrativ nr. 554/2004, cu modificările şi completările ulterioare. Articolul 6Procedura de emitere a acordului de principiu sau a deciziei de eşalonare la plată a obligaţiilor fiscale şi a deciziei de amânare la plată a penalităţilor de întârziere ori a deciziei de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale(1) După eliberarea certificatului de atestare fiscală organul fiscal verifică:a)dacă sunt îndeplinite condiţiile prevăzute la art. 4 alin. (1) lit. a), b) şi d)-f) din ordonanţa de urgenţă; b)dacă cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale conţine obligaţiile de plată prevăzute la art. 3 alin. (2) din ordonanţa de urgenţă. (2) Îndeplinirea condiţiei prevăzute la art. 4 alin. (1) lit. b) din ordonanţa de urgenţă, referitoare la dificultatea generată de lipsa temporară de disponibilităţi băneşti şi capacitatea financiară de plată pe perioada de eşalonare, se analizează şi se stabileşte de organul fiscal pe baza documentelor referitoare la încasările şi plăţile pe ultimele 6 luni anterioare depunerii cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, a programului de restructurare sau de redresare financiară prezentat de contribuabil ori a altor informaţii şi/sau documente relevante prezentate de contribuabil sau deţinute de organul fiscal. În această analiză sunt relevante evoluţia pozitivă a capacităţii financiare de plată pe perioada eşalonării, precum şi sustenabilitatea acesteia.(3) În cazul persoanelor juridice, la stabilirea dificultăţii generate de lipsa temporară de disponibilităţi băneşti se pot avea în vedere şi indicatorii orientativi, precum şi alte informaţii prevăzute în anexa nr. 8.(4) După verificarea condiţiilor prevăzute la alin. (1), organul fiscal competent, în cel mult 15 zile de la eliberarea certificatului de atestare fiscală, întocmeşte referatul „A“, conform modelului prezentat în anexa nr. 9.(5) Referatul „A“ va fi însoţit de documentele ce dovedesc îndeplinirea condiţiilor prevăzute la alin. (1).(6) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, condiţiile de acordare a înlesnirilor la plată prevăzute la secţiunea A lit. a) din referatul „A“ se analizează atât pentru contribuabil, cât şi pentru sediile sale secundare. În situaţia în care oricare dintre aceste entităţi nu are îndeplinită una dintre condiţii, în coloana „Modul de respectare a condiţiilor“ se bifează că nu este îndeplinită condiţia.(7) În situaţia în care cererea unui contribuabil care are înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se respinge potrivit art. 3 alin. (2) lit. b) din ordonanţa de urgenţă, la secţiunea D lit. b) din referatul „A“ se înscriu obligaţiile fiscale ale contribuabilului, precum şi impozitul pe venitul din salarii datorat de fiecare sediu secundar, astfel cum sunt înscrise la secţiunea B lit. a) din certificatul de atestare fiscală.(8) În situaţia în care se aprobă cererea unui contribuabil care are înfiinţate sedii secundare înregistrate fiscal, potrivit legii, la secţiunea D lit. c) şi d) din referatul „A“ se înscriu obligaţiile fiscale ale contribuabilului, precum şi impozitul pe venitul din salarii datorat de fiecare sediu secundar, astfel cum sunt înscrise la secţiunea C din certificatul de atestare fiscală.(9) Concomitent cu referatul prevăzut la alin. (4), organul fiscal competent întocmeşte acordul de principiu, conform modelului prevăzut în anexa nr. 10, sau, după caz, decizia de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale. Un exemplar al acordului de principiu sau al deciziei de respingere se comunică contribuabilului, iar un exemplar se arhivează de organul fiscal la dosarul înlesnirilor.(10) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, se înscriu obligaţiile fiscale ale contribuabilului, precum şi impozitul pe venitul din salarii datorat de fiecare dintre sediile sale secundare, ce fac obiectul înlesnirilor la plată.(11) Prin excepţie de la prevederile alin. (9), organul fiscal emite decizia de eşalonare la plată a obligaţiilor fiscale şi decizia de amânare la plată a penalităţilor de întârziere în baza referatului prevăzut la alin. (4) în cazul în care sunt îndeplinite condiţiile prevăzute la art. 4 alin. (1) lit. a), b) şi d) -f) din ordonanţa de urgenţă, pentru următorii contribuabili:a)instituţii publice, astfel cum sunt definite prin Legea nr. 500/2002 privind finanţele publice, cu modificările şi completările ulterioare, şi prin Legea nr. 273/2006 privind finanţele publice locale, cu modificările şi completările ulterioare; b)persoane fizice care solicită înlesniri la plata obligaţiilor fiscale de până la 5.000 lei; c)persoane juridice care solicită înlesniri la plata obligaţiilor fiscale de până la 20.000 lei. (12) Prin acordul de principiu, organul fiscal stabileşte perioada de eşalonare, data până la care este valabilă garanţia în cazul în care aceasta este constituită sub forma scrisorii de garanţie bancară, precum şi cuantumul garanţiei, cu menţionarea sumelor eşalonate la plată, a sumelor amânate la plată, a dobânzilor datorate pe perioada de eşalonare la plată, a procentului prevăzut la art. 9 alin. (9) din ordonanţa de urgenţă corespunzător perioadei de eşalonare, aplicat la totalul sumelor eşalonate şi amânate la plată. Dobânda se calculează de la data emiterii acordului de principiu.(13) Organul fiscal emite decizia de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale în următoarele situaţii:a)pentru obligaţiile prevăzute la art. 3 alin. (2) din ordonanţa de urgenţă, ori de câte ori în cerere sunt înscrise şi astfel de sume; b)nu sunt îndeplinite condiţiile de acordare prevăzute la art. 4 alin. (1) lit. a), b) şi d)-f) din ordonanţa de urgenţă; c)contribuabilul nu depune documentele justificative necesare soluţionării cererii; d)cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale şi documentele aferente nu prezintă nicio modificare faţă de condiţiile de acordare a înlesnirilor la plată prevăzute într-o cerere anterioară, care a fost respinsă. (14) Decizia de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale se emite în două exemplare, dintre care un exemplar se comunică contribuabilului, iar un exemplar se arhivează de organul fiscal la dosarul eşalonării.(15) Înaintea emiterii deciziei de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, organul fiscal efectuează audierea contribuabilului potrivit art. 9 din Codul de procedură fiscală. În acest caz, organul fiscal va întocmi un proces-verbal de audiere. Articolul 7Garanţii(1) În termen de 30 de zile de la data comunicării acordului de principiu, contribuabilii trebuie să constituie garanţii sub formele prevăzute la art. 9 alin. (2) din ordonanţa de urgenţă.(2) Garanţiile constituite sub formele prevăzute la art. 9 alin. (2) lit. a) şi b) din ordonanţa de urgenţă trebuie să acopere sumele eşalonate la plată, sumele amânate la plată, precum şi dobânzile datorate pe perioada eşalonării la plată.(3) Garanţiile constituite sub formele prevăzute la art. 9 alin. (2) lit. c) şi d) din ordonanţa de urgenţă trebuie să acopere sumele eşalonate la plată, sumele amânate la plată, dobânzile datorate pe perioada eşalonării la plată plus procentul prevăzut la art. 9 alin. (9) din ordonanţa de urgenţă corespunzător perioadei de eşalonare, aplicat la totalul sumelor eşalonate şi amânate la plată.(4) În situaţia în care bunurile sunt ipotecate/gajate în favoarea altor creditori, garanţiile constituite sub forma prevăzută la art. 9 alin. (2) lit. c) din ordonanţa de urgenţă trebuie să acopere valoarea pentru care s-a constituit ipoteca/gajul, sumele eşalonate la plată, sumele amânate la plată, dobânzile datorate pe perioada eşalonării la plată plus procentul prevăzut la art. 9 alin. (9) din ordonanţa de urgenţă corespunzător perioadei de eşalonare, aplicat la totalul sumelor eşalonate şi amânate la plată.(5) În cazul în care contribuabilul constituie garanţie sub forma scrisorii de garanţie bancară, aceasta trebuie să cuprindă următoarele elemente:a)denumirea băncii emitente; b)data emiterii scrisorii de garanţie şi perioada de valabilitate a acesteia. În acest caz, scrisoarea trebuie să aibă menţiunea că perioada de valabilitate a acesteia este cu cel puţin 3 luni mai mare decât scadenţa ultimei rate din eşalonarea la plată; c)valoarea scrisorii de garanţie bancară; d)obiectul pentru care se eliberează scrisoarea de garanţie bancară; e)semnăturile autorizate conform competenţelor stabilite; f)angajamentul ferm al băncii emitente de a plăti suma stabilită, în mod necondiţionat şi irevocabil, la solicitarea organului fiscal. (6) În cazul în care contribuabilul oferă bunuri potrivit art. 9 alin. (2) lit. c) din ordonanţa de urgenţă, organul fiscal competent dispune instituirea măsurilor asigurătorii, cu excepţia cazului în care acestea sunt deja sechestrate de organul fiscal. Prevederile cap. VI privind măsurile asigurătorii din titlul VIII din Codul de procedură fiscală se aplică în mod corespunzător numai în ceea ce priveşte indisponibilizarea bunurilor.(7) În cazul bunurilor oferite drept garanţie potrivit art. 9 alin. (2) lit. c) şi d) din ordonanţa de urgenţă, oferta contribuabilului este însoţită de următoarele documente:a)actul de proprietate asupra bunului; b)raportul de evaluare a bunului; c)extrasul de carte funciară actualizat, în cazul bunurilor imobile; d)extrasul actualizat de la Arhiva de Garanţii Reale Mobiliare, în cazul bunurilor mobile; e)fişa mijloacelor fixe. (8) Raportul de evaluare se întocmeşte de un expert evaluator independent, autorizat în condiţiile legii, iar costul evaluării se suportă de către contribuabil.(9) În cazul bunurilor imobile, raportul de evaluare va cuprinde şi valoarea orientativă stabilită prin expertiza întocmită de camera notarilor publici.(10) În cazul în care bunurile contribuabilului oferite drept garanţie sunt deja sechestrate de organul fiscal numai pentru obligaţiile fiscale ce formează obiect al înlesnirilor la plată, iar valoarea acestora acoperă valoarea prevăzută la alin. (3) sau (4), contribuabilul are obligaţia de a prezenta, în termen de 30 de zile de la data comunicării acordului de principiu, raportul de evaluare şi celelalte documente prevăzute la alin. (7).(11) În cazul în care bunurile contribuabilului oferite drept garanţie sunt deja sechestrate de organul fiscal atât pentru obligaţiile fiscale ce formează obiect al înlesnirilor la plată, cât şi pentru alte obligaţii ce nu formează obiect al înlesnirilor la plată, valoarea garanţiei trebuie să acopere valoarea obligaţiilor eşalonate la plată, valoarea obligaţiilor amânate la plată, dobânda pe perioada eşalonării, procentul prevăzut la art. 9 alin. (9) din ordonanţa de urgenţă corespunzător perioadei de eşalonare, aplicat la totalul sumelor eşalonate şi amânate la plată, precum şi valoarea obligaţiilor ce nu formează obiect al înlesnirilor la plată pentru care s-a instituit sechestrul. Dispoziţiile alin. (10) se aplică în mod corespunzător.(12) Pe parcursul derulării eşalonării la plată, la cererea contribuabilului, organul fiscal competent poate aproba înlocuirea garanţiei şi/sau redimensionarea acesteia în funcţie de valoarea ratelor rămase de achitat şi de valoarea obligaţiilor amânate la plată. Cererea de înlocuire şi/sau de redimensionare a garanţiei trebuie să conţină motive justificate şi să indice garanţia oferită. Dispoziţiile alin. (7)-(11) sunt aplicabile în mod corespunzător în cazul înlocuirii şi/sau al redimensionării garanţiei.(13) Organul fiscal competent eliberează garanţiile în cel mult 15 zile de la data comunicării deciziei de finalizare a eşalonării la plată.(14) În cazul în care, pe parcursul derulării înlesnirilor la plată, garanţia constituită potrivit alin. (4) se execută de către un alt creditor, iar sumele distribuite din valorificare, în favoarea organului fiscal competent, nu acoperă valoarea garanţiilor prevăzute la art. 9 alin. (9) din ordonanţa de urgenţă, contribuabilul are obligaţia reîntregirii acesteia, pentru obligaţiile fiscale rămase nestinse din înlesnirea la plată, în conformitate cu prevederile art. 10 alin. (1) lit. j) din ordonanţa de urgenţă. Articolul 8Procedura de emitere a deciziei de eşalonare la plată a obligaţiilor fiscale şi a deciziei de amânare la plată a penalităţilor de întârziere(1) În situaţia în care contribuabilul a depus garanţiile în cuantumul prevăzut în acordul de principiu, precum şi documentele prevăzute la art. 7 alin. (7), în termenul legal, organul fiscal verifică îndeplinirea tuturor condiţiilor prevăzute la art. 4 alin. (1) din ordonanţa de urgenţă şi întocmeşte referatul „B“, conform modelului prevăzut în anexa nr. 11, aplicând în mod corespunzător prevederile art. 6 alin. (6)-(8). Referatul „B“ va fi însoţit de documentele ce dovedesc îndeplinirea condiţiilor prevăzute la art. 4 alin. (1) din ordonanţa de urgenţă, precum şi de documentele prevăzute la art. 7 alin. (7).(2) În situaţia în care sunt îndeplinite condiţiile prevăzute la art. 4 alin. (1) din ordonanţa de urgenţă, organul fiscal întocmeşte referatul „B“ şi emite decizia de eşalonare la plată a obligaţiilor fiscale, precum şi decizia de amânare la plată a penalităţilor de întârziere. Decizia se emite în două exemplare, dintre care un exemplar se comunică contribuabilului, iar un exemplar se arhivează de organul fiscal la dosarul înlesnirilor la plată. Dacă contribuabilul constituie garanţie sub forma scrisorii de garanţie bancară, atât decizia de eşalonare la plată a obligaţiilor fiscale, cât şi decizia de amânare la plată a penalităţilor de întârziere se emit în 3 exemplare, iar cel de-al treilea exemplar se comunică băncii emitente a garanţiei.(3) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, decizia de eşalonare la plată a obligaţiilor fiscale cuprinde în anexă graficele de eşalonare, separat pentru contribuabil şi separat pentru fiecare dintre sediile sale secundare.(4) În situaţia în care nu sunt îndeplinite condiţiile prevăzute la art. 4 alin. (1) din ordonanţa de urgenţă, organul fiscal întocmeşte referatul „B“ şi emite decizia de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale. Dispoziţiile art. 6 alin. (14) se aplică în mod corespunzător. (5) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, decizia de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale se emite atât pentru contribuabil, cât şi pentru sediile sale secundare, cu precizarea condiţiei care nu a fost respectată, indiferent dacă aceasta priveşte contribuabilul sau unul dintre sediile sale secundare.(6) Prevederile alin. (4) se aplică şi în situaţia în care contribuabilul nu depune garanţiile, precum şi documentele prevăzute la art. 7 alin. (7) în termenul legal. În acest caz, organul fiscal nu va verifica îndeplinirea celorlalte condiţii prevăzute la art. 4 alin. (1) din ordonanţa de urgenţă.(7) Eşalonarea la plată se acordă de către organul fiscal competent pe număr de luni, pe o perioadă de cel mult 5 ani, prin emiterea deciziei de eşalonare la plată a obligaţiilor fiscale. Numărul de luni este dat de numărul de rate de eşalonare.(8) Perioada de eşalonare la plată a obligaţiilor fiscale se stabileşte de organul fiscal în funcţie de cuantumul obligaţiilor fiscale care se eşalonează la plată şi de capacitatea financiară de plată a contribuabilului. Perioada de eşalonare la plată acordată nu poate fi mai mare decât perioada de eşalonare la plată solicitată de contribuabil.(9) Termenul de plată a ratelor de eşalonare este data de 15 a fiecărei luni. Prima rată din graficul de eşalonare la plată are termenul de plată data de 15 a lunii următoare emiterii deciziei de eşalonare la plată a obligaţiilor fiscale.(10) Pentru contribuabilii care au înfiinţate sedii secundare înregistrate fiscal, plătitor al ratelor de eşalonare este contribuabilul, cu excepţia impozitului pe venitul din salarii, pentru care plătitor de impozit este sediul secundar obligat, potrivit legii, să se înregistreze fiscal ca plătitor de salarii şi venituri asimilate salariilor.(11) Odată cu emiterea deciziei de eşalonare la plată a obligaţiilor fiscale se emit şi deciziile referitoare la obligaţiile de plată accesorii aferente obligaţiilor fiscale eşalonate, calculate până la data emiterii deciziei de eşalonare la plată a obligaţiilor fiscale. Articolul 9Condiţii de menţinere a valabilităţii înlesnirilor la plată(1) Înlesnirile la plată acordate îşi menţin valabilitatea în cazul respectării condiţiilor prevăzute la art. 10 alin. (1) din ordonanţa de urgenţă.(2) După comunicarea deciziei de eşalonare la plată a obligaţiilor fiscale, pentru obligaţiile prevăzute la art. 10 alin. (1) lit. f) din ordonanţa de urgenţă, organul fiscal comunică, în toate cazurile, somaţia, potrivit legii, în scopul urmăririi îndeplinirii condiţiei de menţinere a valabilităţii înlesnirilor la plată.(3) Neîndeplinirea la termenul prevăzut de lege a obligaţiilor de declarare a impozitelor, taxelor, contribuţiilor şi a altor sume datorate bugetului general consolidat duce la pierderea valabilităţii înlesnirilor la plată. Articolul 10Prevederi privind comunicarea şi încasarea penalităţilor(1) Penalitatea prevăzută la art. 12 din ordonanţa de urgenţă se comunică contribuabilului prin decizia referitoare la obligaţiile de plată accesorii reprezentând penalităţi, conform modelului prevăzut în anexa nr. 18.(2) Penalitatea se face venit la bugetul de stat şi se virează în contul 20.35.01.07, „Penalităţi datorate în cazul eşalonărilor la plată“, deschis la unitatea de trezorerie a organului fiscal competent, pe codul de identificare fiscală al contribuabililor. Articolul 11Regimul executării silite pe perioada eşalonării la plată a obligaţiilor fiscale Pe perioada eşalonării la plată, pentru obligaţiile prevăzute la art. 9 alin. (2), organul fiscal nu continuă procedura de executare silită după emiterea somaţiei. Articolul 12Finalizarea eşalonării la plată a obligaţiilor fiscale În situaţia în care sumele eşalonate la plată au fost stinse în totalitate şi au fost respectate condiţiile prevăzute la art. 10 alin. (1) din ordonanţa de urgenţă, organul fiscal emite, în două exemplare, decizia de finalizare a eşalonării la plată a obligaţiilor fiscale, conform modelului prevăzut în anexa nr. 12, precum şi decizia de anulare a penalităţilor de întârziere amânate la plată, conform modelului prevăzut în anexa nr. 13. Un exemplar al acestor decizii se comunică contribuabilului, iar un exemplar se arhivează de organul fiscal la dosarul înlesnirii la plată. Articolul 13Pierderea valabilităţii înlesnirilor la plată(1) În cazul în care se constată neîndeplinirea uneia dintre condiţiile prevăzute la art. 10 alin. (1) din ordonanţa de urgenţă, organul fiscal va emite, în două exemplare, decizia de constatare a pierderii valabilităţii eşalonării la plată a obligaţiilor fiscale, conform modelului prevăzut în anexa nr. 14, precum şi decizia de pierdere a valabilităţii amânării la plată a penalităţilor de întârziere, conform modelului prevăzut în anexa nr. 15. Un exemplar al acestor decizii se comunică contribuabilului, iar un exemplar se arhivează de organul fiscal la dosarul înlesnirii la plată.(2) În situaţia contribuabililor care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii, înlesnirile la plată îşi pierd valabilitatea la data la care nu sunt respectate, în mod corespunzător, dispoziţiile art. 10 alin. (1) din ordonanţa de urgenţă, indiferent de faptul că titularul obligaţiei este contribuabilul sau unul dintre sediile sale secundare.(3) În scopul efectuării stingerii, vechimea sumelor reprezentând rate rămase nestinse ca urmare a pierderii valabilităţii eşalonării la plată a obligaţiilor fiscale, precum şi a penalităţilor de întârziere amânate la plată este data pierderii valabilităţii înlesnirilor la plată, potrivit art. 13 alin. (1) şi art. 171 alin. (4) din ordonanţa de urgenţă. Articolul 14Stingerea obligaţiilor fiscale înainte de emiterea deciziei de eşalonare la plată a obligaţiilor fiscale(1) În cazul în care în perioada cuprinsă între data eliberării certificatului de atestare fiscală şi data comunicării deciziei de eşalonare la plată a obligaţiilor fiscale s-au stins obligaţii fiscale prin orice modalitate prevăzută de lege, care sunt cuprinse în suma care face obiectul eşalonării la plată, cu sumele respective se consideră a fi stinse ultimele rate din graficul de eşalonare, până la concurenţa acestora, fără modificarea graficului de eşalonare. În cel mult 10 zile de la data emiterii deciziei de eşalonare la plată a obligaţiilor fiscale, organul fiscal va informa contribuabilul cu privire la această operaţiune. (2) Prevederile art. 6 alin. (5) din ordonanţa de urgenţă se aplică de la data eliberării certificatului de atestare fiscală prevăzut la art. 4 alin. (4) şi până la data comunicării deciziei de eşalonare la plată a obligaţiilor fiscale sau a deciziei de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale, după caz. Articolul 15Divizarea sau fuziunea persoanelor juridice pe perioada eşalonării la plată a obligaţiilor fiscale(1) În cazul divizării sau fuziunii persoanei juridice care beneficiază de înlesniri la plată, aceasta este obligată să prezinte organului fiscal proiectul de divizare sau fuziune şi, dacă este cazul, actele constitutive ale societăţilor rezultate din divizare sau fuziune.(2) În baza acestor documente, organele fiscale competente emit noi decizii de eşalonare la plată a obligaţiilor fiscale şi decizii de amânare la plată a penalităţilor de întârziere pentru sumele rămase în sold la data divizării sau fuziunii, astfel: a)în cazul fuziunii, prin însumarea soldurilor persoanelor juridice care fuzionează şi beneficiază de înlesniri la plată sau, după caz, cu sumele rămase în sold din înlesnirea la plată acordată cu respectarea condiţiilor prevăzute la art. 10 alin. (1) din ordonanţa de urgenţă, coroborat cu cea prevăzută la alin. (4) din acelaşi act normativ; b)în cazul divizării, prin repartizarea soldului persoanei juridice divizate în funcţie de modul de repartizare a pasivelor în cadrul proiectului de divizare. (3) Noile decizii de eşalonare la plată a obligaţiilor fiscale şi decizii de amânare la plată a penalităţilor de întârziere se emit de către organul fiscal competent pentru administrarea creanţelor fiscale ale persoanelor juridice rezultate din divizare sau fuziune, în baza informaţiilor şi documentelor transmise de organul fiscal emitent al deciziei de eşalonare la plată a obligaţiilor fiscale şi deciziei de amânare la plată a penalităţilor de întârziere iniţiale.(4) În cazul în care un contribuabil beneficiază de înlesniri la plată în baza ordonanţei de urgenţă şi fuzionează prin absorbţie cu alt contribuabil care nu beneficiază de înlesniri la plată, dar înregistrează obligaţii fiscale restante, acestea trebuie achitate în termenul prevăzut la art. 10 alin. (1) lit. d) şi e), după caz, din ordonanţa de urgenţă, de la data emiterii noilor decizii prevăzute la alin. (2). Articolul 16Contestarea deciziilor Împotriva deciziilor emise în temeiul prezentei proceduri se poate formula contestaţie în condiţiile titlului IX din Codul de procedură fiscală. Articolul 17Evidenţa şi monitorizarea înlesnirilor la plată(1) Organele fiscale competente care acordă înlesniri la plată organizează evidenţa cererilor de acordare a eşalonărilor la plată a obligaţiilor fiscale, a deciziilor de eşalonare la plată, a deciziilor de amânare la plată a penalităţilor de întârziere, a deciziilor de respingere a cererilor de acordare a eşalonărilor la plată, a deciziilor de constatare a pierderii valabilităţii eşalonării la plată, a deciziilor de pierdere a valabilităţii amânării la plată, a deciziilor de finalizare a eşalonării la plată, precum şi a deciziilor de anulare a penalităţilor de întârziere amânate la plată şi urmăresc modul de respectare a înlesnirilor la plată acordate.(2) Înlesnirile la plată acordate în baza altor acte normative se derulează în condiţiile prevăzute de respectivele dispoziţii legale. Articolul 18Modificarea deciziei de eşalonare la plată a obligaţiilor fiscale/a deciziei de amânare la plată a penalităţilor de întârziere În situaţia în care ulterior emiterii deciziei de eşalonare la plată a obligaţiilor fiscale/deciziei de amânare la plată a penalităţilor de întârziere se constată erori în conţinutul acestora, pe baza documentelor care atestă această situaţie, precum şi în cazul în care se achită anticipat mai mult de 3 rate din graficul de eşalonare la plată, potrivit prevederilor art. 17 alin. (5) din ordonanţa de urgenţă, organul fiscal competent emite o decizie de modificare a deciziei de eşalonare la plată a obligaţiilor fiscale/deciziei de amânare la plată a penalităţilor de întârziere, potrivit modelelor prevăzute în anexa nr. 16, respectiv anexa nr. 17. Articolul 19Dispoziţii tranzitorii(1) Pentru contribuabilii care beneficiază de eşalonări la plată a obligaţiilor fiscale în derulare la data intrării în vigoare a art. VIII din Ordonanţa Guvernului nr. 30/2011 pentru modificarea şi completarea Legii nr. 571/2003 privind Codul fiscal, precum şi pentru reglementarea unor măsuri financiar-fiscale, penalităţile de întârziere şi un procent de 50% din majorările de întârziere aferente obligaţiilor fiscale eşalonate la plată se amână la plată în vederea anulării, în conformitate cu prevederile art. IX alin. (4) din această ordonanţă.(2) Organul fiscal competent comunică, pentru eşalonările la plată prevăzute la alin. (1), un nou grafic de eşalonare la plată odată cu decizia de modificare a deciziei de eşalonare la plată a obligaţiilor fiscale, potrivit modelului prevăzut în anexa nr. 16.(3) Amânarea la plată a obligaţiilor fiscale prevăzute la alin. (1) se acordă prin decizie, conform modelului prevăzut în anexa nr. 2, care se comunică contribuabililor odată cu noul grafic de eşalonare refăcut în termen de cel mult 15 zile de la data primului termen din graficul de eşalonare, scadent după intrarea în vigoare a Ordonanţei Guvernului nr. 30/2011. La data acordării amânării la plată, eşalonările la plată trebuie să fie în derulare.(4) Graficul de eşalonare se reface pentru diferenţa rămasă de eşalonat după stabilirea sumelor ce fac obiectul eşalonării la plată, precum şi a celor care fac obiectul amânării la plată în vederea anulării. Primul termen din graficul de eşalonare refăcut este data de 15 octombrie 2011, iar ultimul termen este cel din graficul de eşalonare iniţial, aprobat prin decizie. Articolul 20Anexe Anexele nr. 1-18 fac parte integrantă din prezenta procedură. ANEXA Nr. 1la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ........ ........ Administraţia Finanţelor Publice ........ ................ .......... Nr. .........../................ DECIZIE de eşalonare la plată a obligaţiilor fiscale Datele de identificare a contribuabilului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ................ Codul de identificare fiscală ........ ........ ........... Datele de identificare a împuternicitului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ........ ........ Codul de identificare fiscală ........ ........ ........... În temeiul prevederilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare, şi ale Ordinului ministrului finanţelor publice nr. 1.853/2011 pentru aprobarea Procedurii de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonării la plată, cu modificările ulterioare, având în vedere Cererea dumneavoastră nr. ......... din data de ............., înregistrată la organul fiscal sub nr. ........ .......... din data de ........ ........ ........, precum şi Certificatul de atestare fiscală nr. ........... din data de ........ ..........., luând în considerare că sunt îndeplinite condiţiile prevăzute de Ordonanţa de urgenţă a Guvernului nr. 29/2011, cu modificările şi completările ulterioare, se emite următoarea decizie: Se acordă eşalonarea la plată pe o perioadă de ....... luni a obligaţiilor fiscale exigibile existente în sold la data eliberării certificatului de atestare fiscală, în sumă totală de ........ .........., reprezentând: – lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

3. |

|

|

|

|

|

|

4. |

|

|

|

|

|

|

........ |

|

|

|

|

|

|

Total general |

|

|

|

|

Cuantumul şi termenele de plată a ratelor de eşalonare se stabilesc prin graficul de eşalonare care face parte integrantă din prezenta decizie. Împotriva prezentei decizii se poate formula contestaţie, în condiţiile titlului IX din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, în termen de 30 de zile de la data comunicării, sub sancţiunea decăderii. Contestaţia se depune la organul fiscal emitent al deciziei. Conducătorul unităţii fiscale Numele şi prenumele ........ ............. Semnătura şi ştampila unităţii ........... ANEXA Nr. 2la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ........ ........ Administraţia Finanţelor Publice ........ ................ .......... Nr. .........../................ DECIZIE de amânare la plată a penalităţilor de întârziere Datele de identificare a contribuabilului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ................ Codul de identificare fiscală ........ ........ ........... Datele de identificare a împuternicitului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ........ ........ Codul de identificare fiscală ........ ........ ........... În temeiul prevederilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare, şi ale Ordinului ministrului finanţelor publice nr. 1.853/2011 pentru aprobarea Procedurii de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonării la plată, cu modificările ulterioare, având în vedere Cererea nr. ................ din data de ........ ..............., înregistrată la organul fiscal sub nr. ........ ............... din data de ........ ........ ........, precum şi Certificatul de atestare fiscală nr. ........ .......... din data de ........ ................, luând în considerare că sunt îndeplinite condiţiile prevăzute de Ordonanţa de urgenţă a Guvernului nr. 29/2011, cu modificările şi completările ulterioare, se emite următoarea decizie: Se acordă amânarea la plată până la data finalizării eşalonării la plată a obligaţiilor fiscale accesorii aferente obligaţiilor fiscale principale eşalonate la plată, în sumă totală de ........ ........ lei, reprezentând: – lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Majorări de întârziere (50%)*) |

Penalităţi de întârziere |

|

0 |

1 |

2 |

3 |

|

1. |

|

|

|

|

2. |

|

|

|

|

......... |

|

|

|

|

Total general |

|

|

Împotriva prezentei decizii se poate formula contestaţie, în condiţiile titlului IX din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, în termen de 30 de zile de la data comunicării, sub sancţiunea decăderii. Contestaţia se depune la organul fiscal emitent al deciziei. Conducătorul unităţii fiscale Numele şi prenumele ........ ............. Semnătura şi ştampila unităţii ........... _____*) Se completează numai în situaţia prevăzută la art. IX alin. (4) din Ordonanţa Guvernului nr. 30/2011 pentru modificarea şi completarea Legii nr. 571/2003 privind Codul fiscal, precum şi pentru reglementarea unor măsuri financiar-fiscale. ANEXA Nr. 3la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ........ ........ Administraţia Finanţelor Publice ........ ................ .......... Nr. .........../................ DECIZIE de respingere a cererii de acordare a eşalonărilor la plată a obligaţiilor fiscale Datele de identificare a contribuabilului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ................ Codul de identificare fiscală ........ ........ ........... Datele de identificare a împuternicitului Denumirea/Numele şi prenumele ........ ........ .......... Adresa ........ ................ ................ ........ ........ Codul de identificare fiscală ........ ........ ........... În temeiul prevederilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare, şi ale Ordinului ministrului finanţelor publice nr. 1.853/2011 pentru aprobarea Procedurii de aplicare a dispoziţiilor Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonării la plată, cu modificările ulterioare, având în vedere Cererea dumneavoastră nr. ............ din data de ................, înregistrată la organul fiscal sub nr. .............. din data de ........ ........ ........, precum şi Certificatul de atestare fiscală nr. ............ din data de ........ ........., luând în considerare că nu sunt îndeplinite condiţiile prevăzute de Ordonanţa de urgenţă a Guvernului nr. 29/2011, cu modificările şi completările ulterioare, se respinge cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale. Motivele de fapt pentru care se respinge cererea de acordare a eşalonărilor la plată a obligaţiilor fiscale: ........ ................ ................ ................ ................ ................ ................ ................ ................ ................ ................ ............ Temeiul de drept: ........ ................ ................ ................ ................ ................ ................ ................ ................ ................ ................ ............ Menţiuni privind audierea contribuabilului: ........ ................ ................ ................ ................ ................ ................ ................ ................ ................ ................ ............ Împotriva prezentei decizii se poate formula contestaţie, în condiţiile titlului IX din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, în termen de 30 de zile de la data comunicării, sub sancţiunea decăderii. Contestaţia se depune la organul fiscal emitent al deciziei. Conducătorul unităţii fiscale Numele şi prenumele ........ ............. Semnătura şi ştampila unităţii ........... ANEXA Nr. 4la procedură – Model -SITUAŢIA încasărilor şi plăţilor pe ultimele 6 luni anterioare datei depunerii cererii de acordare a eşalonării la plată a obligaţiilor fiscale

|

Nr. crt. |

Elemente de analiză |

ianuarie |

februarie |

martie |

aprilie |

mai |

iunie |

iulie |

august |

septembrie |

octombrie |

noiembrie |

decembrie |

TOTAL |

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

1. |

I. Sold disponibilităţi la începutul lunii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2. |

II. Total încasări (3+6+7+8+9+10+11) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3. |

- încasări de la clienţi |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

4. |

- numerar |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5. |

- virament |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6. |

- încasări chirii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7. |

- încasări alte creanţe |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

8. |

- avansuri de la clienţi |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

9. |

- dobânzi bonificate |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

10. |

- credite acordate care se derulează prin contul curent |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

11. |

- sume depuse de asociaţi ca aport la capital sau titlu de împrumut pentru firmă |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

12. |

III. Total plăţi (13+16+17+18+19+20+21+22+23) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

13. |

- plată către furnizori |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

14. |

- numerar |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

15. |

- virament |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

16. |

- plăţi avans către furnizori |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

17. |

- salarii (nete) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

18. |

- chirii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

19. |

- alte cheltuieli (energie, combustibil, telefon etc.) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

20. |

- impozit profit, alte impozite şi taxe |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

21. |

- rambursări de credite |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

22. |

- plăţi de dobânzi |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

23. |

- plăţi de alte datorii |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

24. |

Disponibilităţi la finele lunii (I+II–III) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

25. |

Deficit de numerar (I+II–III<0) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

26. |

Excedent de numerar (I+II–III>0) |

|

|

|

|

|

|

|

|

|

|

|

|

|

ANEXA Nr. 5la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ................ ......... Administraţia Finanţelor Publice ........ ................ ........ .......... Serviciul/Biroul/Compartimentul ........ ................ ........ .......... Nr. ............/........ ............ CERTIFICAT DE ATESTARE FISCALĂ Ca urmare a Cererii nr. .............. din data de ........ ..........., se certifică prin prezenta că: Denumirea/Numele şi prenumele ........ ................ ........... Adresa ........ ................ ................ ................ ........ ......... Înregistrat la registrul comerţului la nr. ........ ........ .......... Codul de identificare fiscală ........ ................ ........ .......... A. Obligaţii de plată exigibile existente în sold la data eliberării certificatului de atestare fiscală Figurează în evidenţa fiscală cu următoarele obligaţii de plată exigibile existente în sold la data eliberării prezentului certificat de atestare fiscală: – lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

3. |

|

|

|

|

|

|

4. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total general |

|

|

|

|

B. Obligaţii de plată care nu pot face obiectul eşalonării la plată a)Obligaţii fiscale rămase nestinse din eşalonarea la plată acordată prin Decizia de eşalonare la plată nr. ........ ........... din data de ........ ............, emisă în temeiul Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare:– lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

3. |

|

|

|

|

|

|

4. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total general |

|

|

|

|

b)Suma totală de ........ ............ din decontul/deconturile cu sumă negativă de TVA cu opţiune de rambursare nr. .......... din data de ..............*), în curs de soluţionare, din care se vor compensa:– lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

3. |

|

|

|

|

|

|

4. |

|

|

|

|

|

|

........ |

|

|

|

|

|

|

Total general |

|

|

|

|

_____*) Se vor menţiona numărul şi data tuturor deconturilor cu sumă negativă de TVA cu opţiune de rambursare în curs de soluţionare. c)Sumele reprezentând amenzi, de orice fel, precum şi sumele reprezentând creanţe stabilite de alte organe şi transmise spre recuperare Agenţiei Naţionale de Administrare Fiscală:– lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

3. |

|

|

|

|

|

|

4. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total general |

|

|

|

|

C. Obligaţii fiscale nete administrate de Agenţia Naţională de Administrare Fiscală ce pot face obiectul înlesnirilor la plată – lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

Total, din care: |

eşalonare la plată |

amânare la plată |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 = 6+7 |

6 |

7 |

|

1. |

|

|

|

|

|

|

|

|

2. |

|

|

|

|

|

|

|

|

3. |

|

|

|

|

|

|

|

|

4. |

|

|

|

|

|

|

|

|

........ |

|

|

|

|

|

|

|

|

Total general |

|

|

|

|

|

|

Prezentul certificat de atestare fiscală se eliberează pentru acordarea înlesnirilor la plată a obligaţiilor fiscale în conformitate cu prevederile Ordonanţei de urgenţă a Guvernului nr. 29/2011, cu modificările şi completările ulterioare, şi se poate utiliza 90 de zile de la data eliberării. Eliberarea prezentului certificat de atestare fiscală nu este supusă taxei extrajudiciare de timbru. Conducătorul unităţii fiscale Numele şi prenumele ........ ............. Semnătura şi ştampila unităţii ........... ANEXA Nr. 6la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ................ ......... Administraţia Finanţelor Publice ........ ................ ........ .......... Serviciul/Biroul/Compartimentul ........ ................ ........ .......... Nr. ............/........ ............ CERTIFICAT DE ATESTARE FISCALĂ pentru contribuabilii care au înfiinţate sedii secundare înregistrate fiscal, potrivit legii Ca urmare a Cererii nr. .............. din data de ........ ..........., se certifică prin prezenta că: Denumirea/Numele şi prenumele ........ ................ ........... Adresa ........ ................ ................ ................ ........ ......... Înregistrat la registrul comerţului la nr. ........ ........ .......... Codul de identificare fiscală ........ ................ ........ .......... A. Obligaţii de plată exigibile existente în sold la data eliberării certificatului de atestare fiscală Figurează în evidenţa fiscală cu următoarele obligaţii de plată exigibile existente în sold la data eliberării prezentului certificat de atestare fiscală: A1. - sediu principal: – lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total A1 |

|

|

|

|

A2. - Impozit pe venitul din salarii datorat de sediile secundare: – lei -

|

Nr. crt. |

Codul de înregistrare fiscală al sediului secundar |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total A2 |

|

|

|

|

|

Total general (Total A1 + Total A2) |

|

|

|

|

B. Obligaţii de plată care nu pot face obiectul înlesnirilor la plată a)Obligaţii fiscale rămase nestinse din înlesnirile la plată acordate prin Decizia de eşalonare la plată nr. ........ ............... din data de ........ .......... şi Decizia de amânare la plată nr. ........ ........ din data de ........ ............., emise în temeiul Ordonanţei de urgenţă a Guvernului nr. 29/2011 privind reglementarea acordării eşalonărilor la plată, cu modificările şi completările ulterioare:a.1) - sediu principal: – lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total a.1) |

|

|

|

|

a.2) - Impozit pe venitul din salarii datorat de sediile secundare: – lei -

|

Nr. crt. |

Codul de înregistrare fiscală al sediului secundar |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total a.2) |

|

|

|

|

|

Total general [Total a.1) + Total a.2)] |

|

|

|

|

b)Suma totală de ........ ............din decontul/deconturile cu sumă negativă de TVA cu opţiune de rambursare nr. .............. din data de ........ ..........*), în curs de soluţionare, din care se vor compensa:– lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

........ |

|

|

|

|

|

|

Total general |

|

|

|

|

_____*) Se vor menţiona numărul şi data tuturor deconturilor cu sumă negativă de TVA cu opţiune de rambursare în curs de soluţionare. c)Sumele reprezentând amenzi, de orice fel, precum şi sumele reprezentând creanţe stabilite de alte organe şi transmise spre recuperare Agenţiei Naţionale de Administrare Fiscală.– lei -

|

Nr. crt. |

Denumirea obligaţiei de plată |

Obligaţia de plată |

|

Total, din care: |

Obligaţie principală |

Obligaţii accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 |

|

1. |

|

|

|

|

|

|

2. |

|

|

|

|

|

|

......... |

|

|

|

|

|

|

Total general |

|

|

|

|

C. Obligaţii fiscale nete administrate de Agenţia Naţională de Administrare Fiscală ce pot face obiectul înlesnirilor la plată C1. - sediu principal: – lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

Total, din care: |

eşalonare la plată |

amânare la plată |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 = 6+7 |

6 |

7 |

|

1. |

|

|

|

|

|

|

|

|

2. |

|

|

|

|

|

|

|

|

........ |

|

|

|

|

|

|

|

|

Total C1 |

|

|

|

|

|

|

C2. - Impozit pe venitul din salarii datorat de sediile secundare: – lei -

|

Nr. crt. |

Codul de înregistrare fiscală al sediului secundar |

Obligaţia fiscală |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

Total, din care: |

eşalonare la plată |

amânare la plată |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 = 6+7 |

6 |

7 |

|

1. |

|

|

|

|

|

|

|

|

2. |

|

|

|

|

|

|

|

|

........ |

|

|

|

|

|

|

|

|

Total C2 |

|

|

|

|

|

|

|

Total general (Total C1 + Total C2) |

|

|

|

|

|

|

Prezentul certificat de atestare fiscală se eliberează pentru acordarea înlesnirilor la plată în conformitate cu prevederile Ordonanţei de urgenţă a Guvernului nr. 29/2011, cu modificările şi completările ulterioare, şi se poate utiliza 90 de zile de la data eliberării. Eliberarea prezentului certificat de atestare fiscală nu este supusă taxei extrajudiciare de timbru. Conducătorul unităţii fiscale Numele şi prenumele ........ ............. Semnătura şi ştampila unităţii ........... ANEXA Nr. 7la procedură – Model -MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia generală de administrare a marilor contribuabili Direcţia Generală a Finanţelor Publice ........ ................ ......... Administraţia Finanţelor Publice ........ ................ ........ .......... Serviciul/Biroul/Compartimentul ........ ................ ........ .......... Nr. ............/........ ............ PROCES-VERBAL DE PUNERE DE ACORD încheiat astăzi, ........./......./............., la sediul unităţii fiscale Subsemnatul(a), ........ ................ ........ ..............., având funcţia de ........ ........ ........... în cadrul Serviciului/Biroului/ Compartimentului ........ ........ ............., am procedat la clarificarea neconcordanţelor existente între sumele înscrise în Cererea de acordare a eşalonărilor la plată nr. ........ .......... din data de ........ ........ ........., înregistrată la organul fiscal sub nr. ........ ............. din data de ........ ............., depusă de contribuabilul ........ ..............., şi sumele înscrise în Certificatul de atestare fiscală nr. ................ din data de ................ . Drept urmare, am constatat că ........ ................ ...........*) figurează în evidenţa fiscală cu următoarele obligaţii fiscale cuprinse în Certificatul de atestare fiscală nr. ................ din data de ........ ..............,**) care vor face obiectul înlesnirilor la plată: – lei -

|

Nr. crt. |

Denumirea obligaţiei fiscale |

Obligaţia fiscală***) |

|

Total, din care: |

Obligaţie fiscală principală |

Obligaţii fiscale accesorii |

|

Majorări de întârziere/ Dobânzi |

Penalităţi de întârziere |

|

Total, din care: |

eşalonare la plată |

amânare la plată |

|

0 |

1 |

2 = 3+4+5 |

3 |

4 |

5 = 6+7 |

6 |

7 |

|

1. |

|

|

|

|

|

|

|

|

2. |

|

|

|

|

|

|

|

|

3. |

|

|

|

|

|

|

|

|

4. |

|

|

|

|

|

|

|

|

........ |

|

|

|

|

|

|

|

|

Total general |

|

|

|

|

|

|