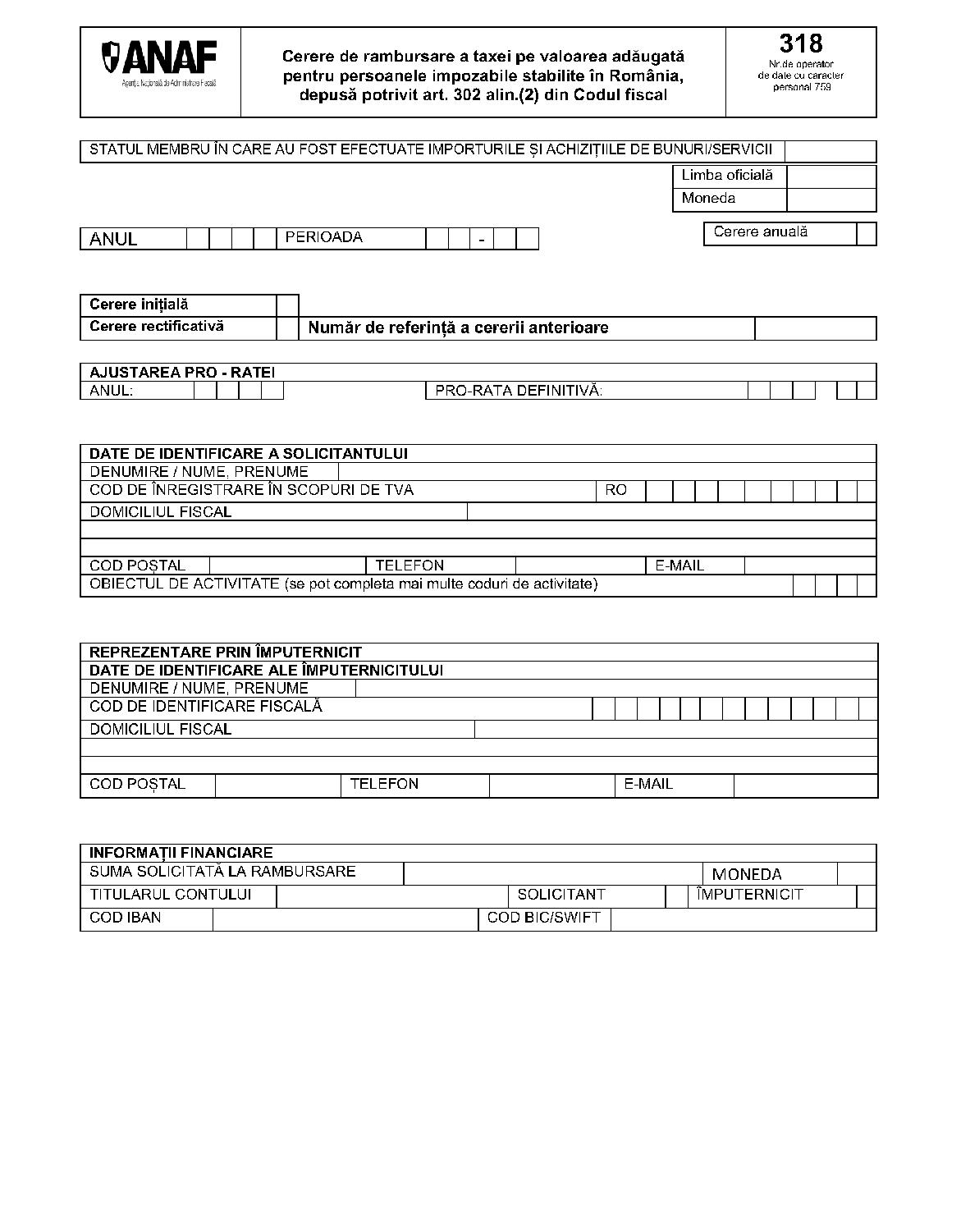

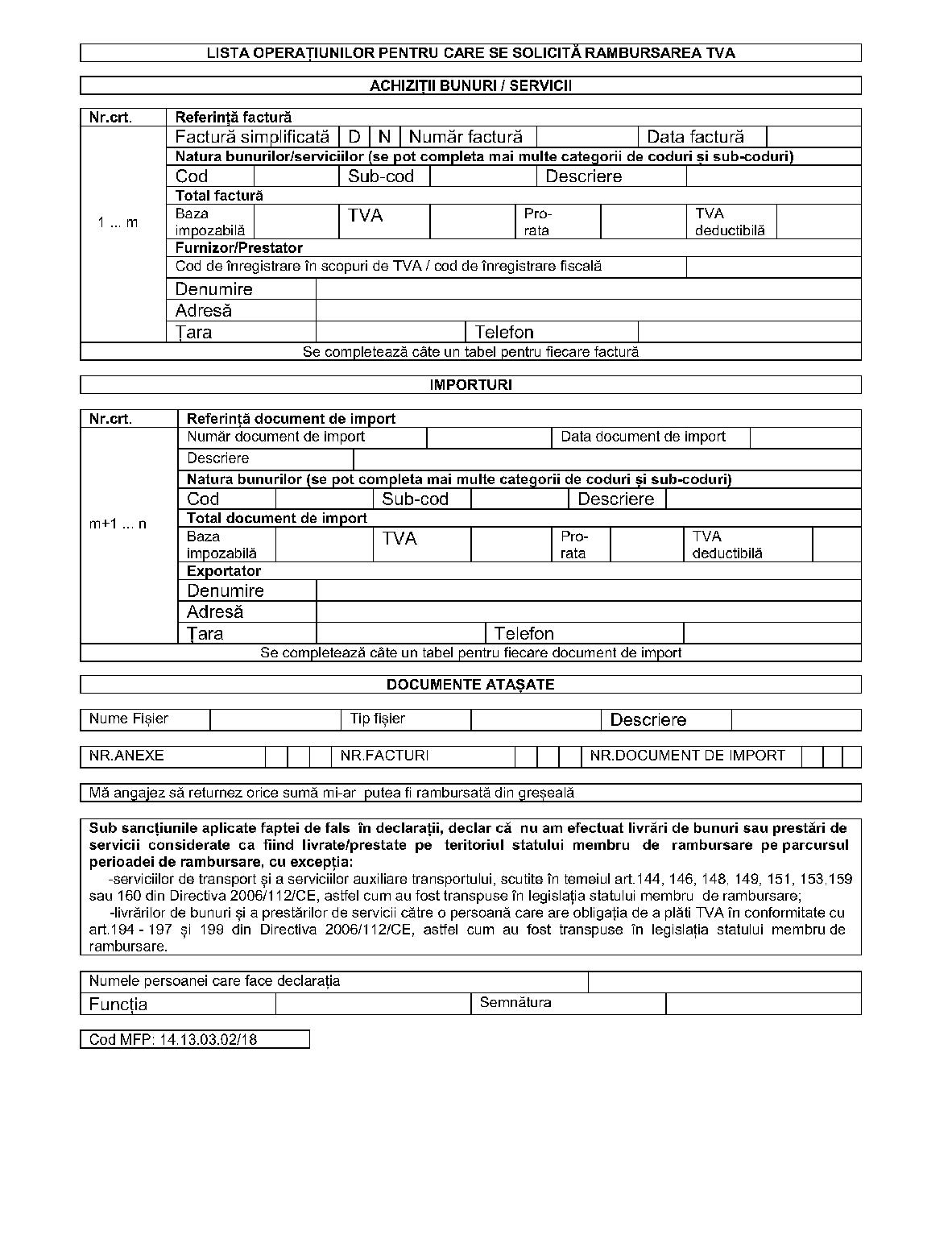

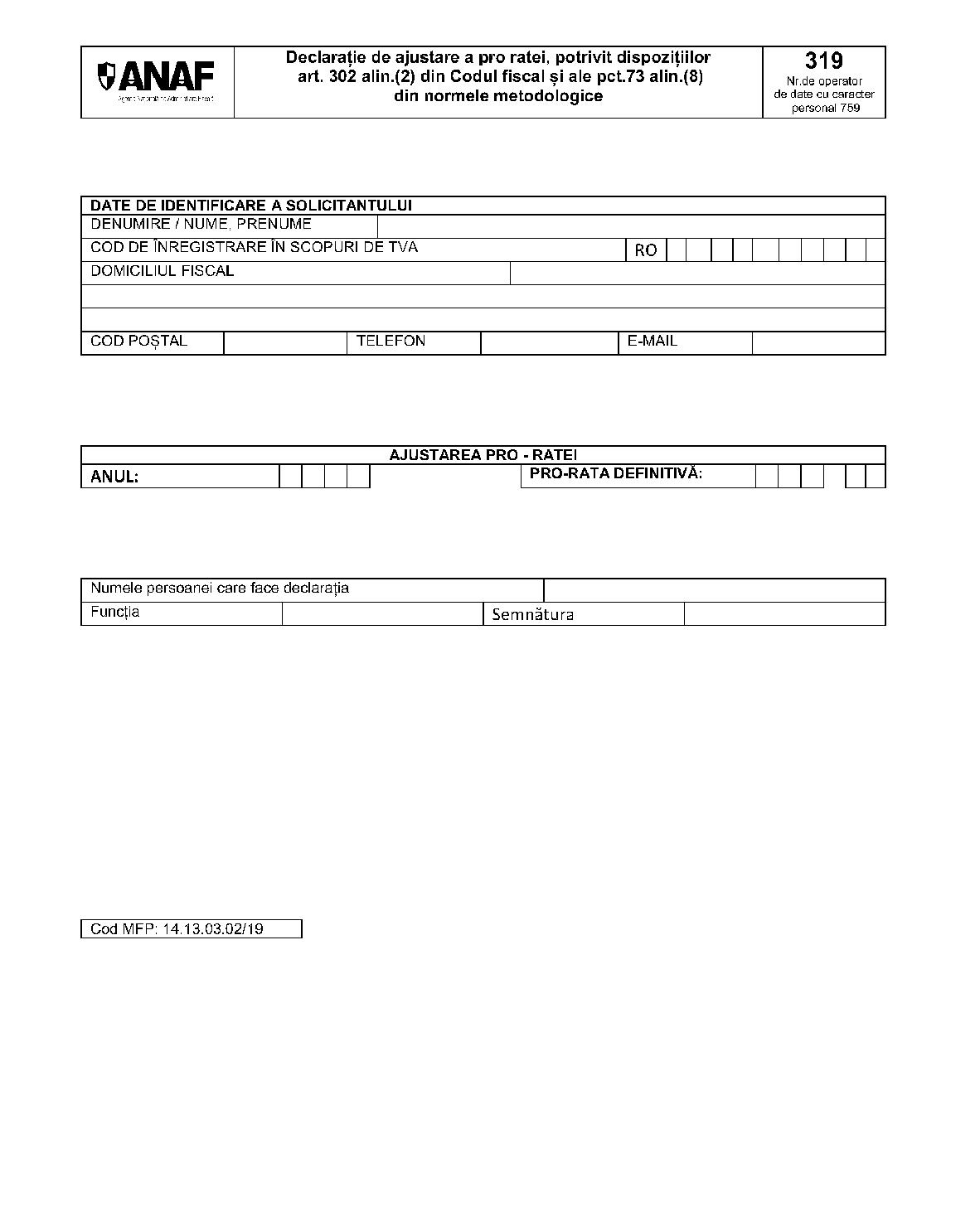

În temeiul art. 11 alin. (3) din Hotărârea Guvernului nr. 520/2013 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare, al art. 5 alin. (4) teza a II-a, al art. 302 alin. (2) din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, şi al pct. 73 din titlul VII „Taxa pe valoarea adăugată" al Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, cu modificările şi completările ulterioare, precum şi al art. 342 alin. (1) din Lege nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare,preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul 1Se aprobă Procedura de primire a cererilor de rambursare a TVA aferentă importurilor şi achiziţiilor de bunuri/servicii, efectuate în alt stat membru al Uniunii Europene de către persoanele impozabile stabilite în România, prevăzută în anexa nr. 1. Articolul 2Se aprobă modelul, conţinutul şi instrucţiunile de completare ale formularului (318) „Cerere de rambursare a taxei pe valoarea adăugată pentru persoanele impozabile stabilite în România, depusă potrivit art. 302 alin. (2) din Codul fiscal", cod MFP 14.13.03.02/18, prevăzute în anexa nr. 2. Articolul 3Se aprobă modelul, conţinutul şi instrucţiunile de completare ale formularului (319) „Declaraţie de ajustare a proratei, potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal şi ale pct. 73 alin. (8) din normele metodologice", cod MFP 14.13.03.02/19, prevăzute în anexa nr. 3. Articolul 4Caracteristicile de tipărire, modul de difuzare, utilizare şi păstrare ale formularelor menţionate la art. 2 şi 3 sunt prevăzute în anexa nr. 4. Articolul 5(1) Referirile la Codul fiscal din cuprinsul prezentului ordin reprezintă trimiteri la titlul VII „Taxa pe valoarea adăugată" din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare, iar referirile la normele metodologice reprezintă trimiteri la titlul VII „Taxa pe valoarea adăugată" din Normele metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, cu modificările şi completările ulterioare.(2) Referirile la Codul de procedură fiscală din cuprinsul prezentului ordin reprezintă trimiteri la Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările şi completările ulterioare. Articolul 6Anexele nr. 1-4 fac parte integrantă din prezentul ordin. Articolul 7Pentru aplicarea prevederilor prezentului ordin, Direcţia generală de tehnologia informaţiei din cadrul Agenţiei Naţionale de Administrare Fiscală pune la dispoziţia persoanelor impozabile suportul informatic necesar transmiterii în format electronic a cererii de rambursare şi a informaţiilor solicitate. Articolul 8(1) Prezentul ordin se publică în Monitorul Oficial al României, Partea I.(2) La data intrării în vigoare a prezentului ordin se abrogă Ordinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 3/2010 pentru aprobarea Procedurii de primire a cererilor de rambursare a TVA aferentă importurilor şi achiziţiilor de bunuri/servicii, efectuate în alt stat membru al Uniunii Europene de către persoanele impozabile stabilite în România, publicat în Monitorul Oficial al României, Partea I, nr. 32 din 15 ianuarie 2010, cu modificările ulterioare. Articolul 9Direcţia generală proceduri pentru administrarea veniturilor şi Direcţia generală de tehnologia informaţiei vor lua măsuri pentru ducerea la îndeplinire a prevederilor prezentului ordin. Preşedintele Agenţiei Naţionale de Administrare Fiscală, Eugen-Dragoş Doroş ANEXA Nr. 1 PROCEDURA de primire a cererilor de rambursare a TVA aferentă importurilor şi achiziţiilor de bunuri/servicii, efectuate în alt stat membru al Uniunii Europene de către persoanele impozabile stabilite în România I. Primirea cererilor de rambursare depuse de persoane impozabile stabilite în România şi transmiterea acestor cereri statelor membre cărora le sunt adresate 1. Potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal, coroborate cu prevederile pct. 73 din normele metodologice, persoana impozabilă stabilită în România, denumită în continuare solicitant, poate beneficia de rambursarea taxei pe valoarea adăugată aferente importurilor şi achiziţiilor de bunuri/servicii efectuate în alt stat membru al Uniunii Europene, denumit în continuare stat membru de rambursare. 2.1. Pentru a obţine o rambursare a taxei pe valoarea adăugată în statul membru de rambursare, solicitantul adresează o cerere, potrivit modelului prevăzut în anexa nr. 2 la ordin, pe cale electronică, respectivului stat membru, pe care o înaintează organului fiscal competent din România, prin intermediul portalului electronic pus la dispoziţie de Agenţia Naţională de Administrare Fiscală. 2.2. Cererea de rambursare se depune, în format electronic, la organul fiscal competent din România, până la data de 30 septembrie a anului calendaristic care urmează perioadei de rambursare, în condiţiile prevăzute la pct. 73 alin. (15)-(17) din normele metodologice. 2.3. Informaţiile din cererea de rambursare şi eventualele informaţii suplimentare trebuie furnizate de solicitant în limba stabilită de statul membru de rambursare. 3. După primirea cererii adresate statului membru de rambursare, organul fiscal competent din România trimite solicitantului, de îndată, o confirmare electronică de primire a acesteia. 4.1. Organul fiscal competent din România verifică, cu ajutorul aplicaţiei informatice, dacă în perioada de rambursare înscrisă în cerere solicitantul a fost persoană înregistrată în scopuri de TVA, potrivit art. 316 din Codul fiscal, precum şi dacă documentele înscrise în secţiunea „Lista operaţiunilor pentru care se solicită rambursarea TVA" sunt emise în perioada de validitate a codului de înregistrare în scopuri de TVA al persoanei impozabile stabilite în România. 4.2. Dacă solicitantul nu a fost în perioada de rambursare persoană înregistrată în scopuri de TVA, potrivit art. 316 din Codul fiscal, sau dacă documentele înscrise în secţiunea „Lista operaţiunilor pentru care se solicită rambursarea TVA" nu au fost emise în perioada de validitate a codului de înregistrare în scopuri de TVA al persoanei impozabile stabilite în România, organul fiscal competent din România nu înaintează cererea de rambursare statului membru de rambursare şi comunică solicitantului, pe cale electronică, această decizie. 4.3. Dacă solicitantul a fost în perioada de rambursare persoană înregistrată în scopuri de TVA, potrivit art. 316 din Codul fiscal, şi dacă documentele menţionate la punctul precedent au fost emise în perioada de validitate a codului de înregistrare în scopuri de TVA, organul fiscal competent din România atribuie un număr de referinţă cererii şi transmite, electronic, autorităţii competente din statul membru de rambursare cererea de rambursare, împreună cu toate documentele care însoţesc respectiva cerere. Numărul de referinţă al cererii se comunică solicitantului pentru a fi înscris pe toate documentele referitoare la cererea respectivă. 5. Operaţiunile descrise la pct. 2.1-4.3 se realizează cu ajutorul aplicaţiei informatice puse la dispoziţie de Direcţia generală de tehnologia informaţiei. II. Corectarea cererii de rambursare şi rectificarea sumei solicitate la rambursare sau a sumei deja rambursate, ca urmare a stabilirii pro-ratei definitive 1.1. Cererea depusă iniţial se rectifică prin depunerea unei noi cereri, pe acelaşi format, bifând căsuţa corespunzătoare de pe formular. În cazul în care o cerere iniţială se rectifică, se înscrie în căsuţa corespunzătoare numărul de referinţă al cererii iniţiale. 1.2. În cererea rectificativă se rectifică facturile/documentele de import care au fost acoperite de o cerere de rambursare precedentă. Cererea rectificativă nu trebuie să conţină facturi/documente de import noi. 1.3. Se completează câte o cerere rectificativă pentru fiecare perioadă de raportare pentru care se operează rectificări. 2.1. Dacă, ulterior depunerii cererii de rambursare, pro-rata de deducere se modifică, solicitantul trebuie să rectifice suma solicitată la rambursare sau suma deja rambursată. Rectificarea se poate face printr-o cerere de rambursare, dacă solicitantul depune respectiva cerere pe parcursul anului care urmează perioadei de rambursare pentru care s-a solicitat rambursarea taxei sau pentru care taxa a fost deja rambursată sau printr-o declaraţie de ajustare a pro-ratei, dacă solicitantul nu depune o altă cerere de rambursare pe parcursul respectivului an calendaristic. 2.2. Declaraţia de ajustare a pro-ratei se completează potrivit modelului prevăzut în anexa nr. 3 la ordin. ANEXA Nr. 2*) *) Cererea este reprodusă în facsimil.

Instrucţiuni pentru completarea formularului „(318) Cerere de rambursare a taxei pe valoarea adăugată pentru persoanele impozabile stabilite în România, depusă potrivit art. 302 alin. (2) din Codul fiscal" 1.1. Cererea de rambursare se depune de către persoanele impozabile stabilite în România, pentru rambursarea taxei pe valoarea adăugată aferente importurilor şi achiziţiilor de bunuri/servicii efectuate în alt stat membru al Uniunii Europene. 1.2. Cererea se depune până cel târziu la data de 30 septembrie a anului calendaristic care urmează perioadei de rambursare. 2.1. Cererea adresată statului membru de rambursare se completează în format electronic şi se înaintează, pe cale electronică, organului fiscal competent din România, prin intermediul portalului electronic pus la dispoziţie de Agenţia Naţională de Administrare Fiscală. 2.2. Formatul electronic al cererii se obţine prin folosirea programului de asistenţă elaborat de Agenţia Naţională de Administrare Fiscală. 2.3. Programul de asistenţă poate fi descărcat de pe pagina web a Ministerului Finanţelor Publice - Agenţia Naţională de Administrare Fiscală, la adresa www.anaf.ro - „Declaraţii electronice". Modul de completare Secţiunea 1 Statul membru în care au fost efectuate importurile şi achiziţiile de bunuri/servicii: se înscrie numele statului membru al Uniunii Europene în care au fost efectuate importurile şi achiziţiile de bunuri mobile livrate/servicii. Limba oficială - se alege cu ajutorul aplicaţiei informatice din limbile oficiale în care solicitantul are obligaţia să furnizeze informaţiile din cererea de rambursare. Moneda - se înscrie moneda oficială a statului membru de rambursare. Anul la care se referă cererea - se înscrie cu cifre arabe cu 4 caractere (exemplu: 2015). Perioada aferentă operaţiunilor realizate (exemplu: pentru perioada februarie-iunie se va înscrie 02-6). Cerere anuală - pentru facturile sau documentele de import care nu au fost acoperite de cererile de rambursare precedente şi care privesc operaţiuni finalizate pe parcursul anului calendaristic în cauză se va completa şi depune o cerere de rambursare anuală. Cerere iniţială - se bifează dacă solicitantul completează şi depune o cerere iniţială. Cerere rectificativă - cererea depusă iniţial se rectifică prin depunerea unei noi cereri, pe acelaşi format, bifând căsuţa corespunzătoare din formular. În cererea rectificativă se rectifică facturile/documentele de import care au fost acoperite de o cerere de rambursare precedentă. Cererea rectificativă nu trebuie să conţină facturi/documente de import noi. Se completează câte o cerere rectificativă pentru fiecare perioadă de raportare pentru care se operează rectificări. Număr de referinţă a cererii anterioare - în cazul în care o cerere iniţială se rectifică, se înscrie în căsuţa corespunzătoare nr. de referinţă a cererii iniţiale. Pro-rata definitivă - se completează numai dacă pro-rata de deducere este modificată, ca urmare a calculului pro-ratei definitive. Prin înscrierea pro-ratei definitive, solicitantul procedează la rectificarea sumei solicitate sau a sumei deja rambursate. Cartuşul „Date de identificare a solicitantului" conţine: – denumire/nume, prenume - se înscrie, după caz, denumirea sau numele şi prenumele persoanei impozabile stabilite în România;

Instrucţiuni pentru completarea formularului „(318) Cerere de rambursare a taxei pe valoarea adăugată pentru persoanele impozabile stabilite în România, depusă potrivit art. 302 alin. (2) din Codul fiscal" 1.1. Cererea de rambursare se depune de către persoanele impozabile stabilite în România, pentru rambursarea taxei pe valoarea adăugată aferente importurilor şi achiziţiilor de bunuri/servicii efectuate în alt stat membru al Uniunii Europene. 1.2. Cererea se depune până cel târziu la data de 30 septembrie a anului calendaristic care urmează perioadei de rambursare. 2.1. Cererea adresată statului membru de rambursare se completează în format electronic şi se înaintează, pe cale electronică, organului fiscal competent din România, prin intermediul portalului electronic pus la dispoziţie de Agenţia Naţională de Administrare Fiscală. 2.2. Formatul electronic al cererii se obţine prin folosirea programului de asistenţă elaborat de Agenţia Naţională de Administrare Fiscală. 2.3. Programul de asistenţă poate fi descărcat de pe pagina web a Ministerului Finanţelor Publice - Agenţia Naţională de Administrare Fiscală, la adresa www.anaf.ro - „Declaraţii electronice". Modul de completare Secţiunea 1 Statul membru în care au fost efectuate importurile şi achiziţiile de bunuri/servicii: se înscrie numele statului membru al Uniunii Europene în care au fost efectuate importurile şi achiziţiile de bunuri mobile livrate/servicii. Limba oficială - se alege cu ajutorul aplicaţiei informatice din limbile oficiale în care solicitantul are obligaţia să furnizeze informaţiile din cererea de rambursare. Moneda - se înscrie moneda oficială a statului membru de rambursare. Anul la care se referă cererea - se înscrie cu cifre arabe cu 4 caractere (exemplu: 2015). Perioada aferentă operaţiunilor realizate (exemplu: pentru perioada februarie-iunie se va înscrie 02-6). Cerere anuală - pentru facturile sau documentele de import care nu au fost acoperite de cererile de rambursare precedente şi care privesc operaţiuni finalizate pe parcursul anului calendaristic în cauză se va completa şi depune o cerere de rambursare anuală. Cerere iniţială - se bifează dacă solicitantul completează şi depune o cerere iniţială. Cerere rectificativă - cererea depusă iniţial se rectifică prin depunerea unei noi cereri, pe acelaşi format, bifând căsuţa corespunzătoare din formular. În cererea rectificativă se rectifică facturile/documentele de import care au fost acoperite de o cerere de rambursare precedentă. Cererea rectificativă nu trebuie să conţină facturi/documente de import noi. Se completează câte o cerere rectificativă pentru fiecare perioadă de raportare pentru care se operează rectificări. Număr de referinţă a cererii anterioare - în cazul în care o cerere iniţială se rectifică, se înscrie în căsuţa corespunzătoare nr. de referinţă a cererii iniţiale. Pro-rata definitivă - se completează numai dacă pro-rata de deducere este modificată, ca urmare a calculului pro-ratei definitive. Prin înscrierea pro-ratei definitive, solicitantul procedează la rectificarea sumei solicitate sau a sumei deja rambursate. Cartuşul „Date de identificare a solicitantului" conţine: – denumire/nume, prenume - se înscrie, după caz, denumirea sau numele şi prenumele persoanei impozabile stabilite în România;

– cod de înregistrare în scopuri de TVA - se înscrie codul primit la înregistrarea în scopuri de TVA în România, înscris în certificatul de înregistrare în scopuri de TVA. Înscrierea cifrelor în casetă se face cu aliniere la dreapta;

– domiciliul fiscal - se completează datele privind adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al persoanei impozabile stabilite în România;

– e-mail - se completează adresa de e-mail la care solicitantul primeşte de la organul fiscal competent din statul membru de rambursare solicitări de informaţii;

– obiectul de activitate - pentru descrierea activităţii economice pentru care sunt achiziţionate bunurile şi serviciile se pot înscrie mai multe coduri CAEN diferite.Cartuşul „Reprezentare prin împuternicit" - în cazul în care depunerea cererii se realizează printrun împuternicit, se bifează căsuţa corespunzătoare. Cartuşul „Date de identificare ale împuternicitului" se completează doar în cazul în care depunerea cererii se realizează printr-un împuternicit şi conţine: – denumire/nume, prenume - se înscrie, după caz, denumirea sau numele şi prenumele împuternicitului;

– cod de identificare fiscală - se înscrie codul primit la înregistrare, înscris în certificatul de înregistrare fiscală, sau codul numeric personal, în cazul în care împuternicitul este persoană fizică.Înscrierea cifrelor în casetă se face cu aliniere la dreapta; – domiciliul fiscal - se completează cu datele privind adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al împuternicitului.Cartuşul „Informaţii financiare" conţine: – suma solicitată la rambursare - se înscrie suma solicitată exprimată în moneda statului membru de rambursare. Înscrierea cifrelor în casetă se realizează cu aliniere la dreapta;

– titularul contului - se înscrie numele complet al titularului contului bancar şi se bifează în căsuţa corespunzătoare calitatea acestei persoane, respectiv solicitant sau împuternicit, după caz;

– cod IBAN - se va înscrie codul IBAN al contului bancar în care se doreşte a fi transferată suma solicitată;

– cod BIC/SWIFT - se înscrie codul SWIFT (codul unic internaţional de identificare a instituţiilor bancare).Secţiunea a 2-a Cuprinde operaţiunile ce stau la baza sumei solicitate şi vor fi introduse nominal toate achiziţiile/prestările de servicii ce i-au fost efectuate, precum şi importurile de bunuri. Cartuşul „Achiziţii bunuri/servicii" Se completează câte un tabel pentru fiecare factură. Factură simplificată - se selectează, după caz, D/N. Număr factură - se înscrie numărul facturii din care reiese suma solicitată la rambursare. Dată factură - se înscrie data facturii. Cod/Subcod - se pot completa mai multe categorii de coduri şi subcoduri. Descriere - se înscrie natura bunurilor achiziţionate/serviciilor de care a beneficiat. Baza impozabilă - se înscrie baza impozabilă din factură. TVA - se înscrie cuantumul TVA din factură. Pro-rata - partea TVA aferentă operaţiunilor care dau drept de deducere în România, exprimată ca procent. TVA deductibilă - se înscrie TVA deductibilă rezultată prin înmulţirea cuantumului TVA cu pro-rata. Cod de înregistrare în scopuri de TVA/Cod de înregistrare fiscală al furnizorului/prestatorului - se înscrie codul de înregistrare în scopuri de TVA sau codul de înregistrare fiscală atribuit furnizorului/prestatorului de către autoritatea competentă din statul membru de rambursare. Se completează opţional dacă la rubrica „Factură simplificată" a fost selectat „D". Denumirea furnizorului/prestatorului - se înscriu numele şi prenumele sau denumirea furnizorului/prestatorului. Adresa furnizorului/prestatorului - se înscrie adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al furnizorului/prestatorului. Toate sumele se înscriu în moneda statului membru de rambursare. Cartuşul „Importuri" Se completează câte un tabel pentru fiecare document de import. Număr document de import - se înscrie numărul documentului de import din care reiese suma solicitată la rambursare. Data document de import - se înscrie data documentului de import. Descriere - se completează cu alte informaţii pentru a identifica documentul de import. Cod/Subcod - se pot completa mai multe categorii de coduri şi subcoduri. Descriere - se înscrie natura bunurilor importate. Baza impozabilă - se înscrie baza impozabilă din factură. TVA - se înscrie cuantumul TVA din factură. Pro-rata - partea TVA aferentă operaţiunilor care dau drept de deducere în România, exprimată ca procent. TVA deductibilă - se înscrie TVA deductibilă rezultată prin înmulţirea cuantumului TVA cu pro-rata. Denumirea exportatorului - se înscriu numele şi prenumele sau denumirea exportatorului. Adresa exportatorului - se înscrie adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al exportatorului. Toate sumele se înscriu în moneda statului membru de rambursare. Cartuşul „Documente ataşate": conform listei de preferinţe a statelor membre, se vor ataşa copii de pe facturi/documente de import în cazul în care: – baza de impozitare de pe o factură/un document de import este de cel puţin 1.000 euro sau echivalentul în moneda naţională;

– baza de impozitare de pe o factură/un document de import este de cel puţin 250 euro sau echivalentul în moneda naţională, dacă factura/documentul de import se referă la combustibil (cod = 1)Nume fişier - trebuie să fie un nume valid pentru sistemele de operare Unix şi Windows 2000 (sau mai mare) nu trebuie să conţină „o cale". Tip fişier - se vor ataşa fişiere în următoarele formate: „PDF", „JPEG" sau „TIFF". Un fişier poate conţine copii de pe mai multe facturi/documente de import. Nr. anexe - se înscrie numărul anexelor ce însoţesc cererea. Nr. facturi - se înscrie numărul facturilor ce însoţesc cererea pentru a dovedi validitatea sumei solicitate. Nr. documente de import - se înscrie numărul documentelor de import ce însoţesc cererea pentru a dovedi validitatea sumei solicitate. ANEXA Nr. 3*) *) Declaraţia este reprodusă în facsimil.  Instrucţiuni pentru completarea formularului „(319) Declaraţie de ajustare a pro-ratei, potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal şi ale pct. 73 alin. (8) din normele metodologice" Declaraţia de ajustare a pro-ratei se depune, potrivit pct. 73 alin. (8) din normele metodologice, în cazul în care, ulterior depunerii unei cereri de rambursare, pro-rata de deducere se modifică, ca urmare a calculului pro-ratei definitive conform art. 300 alin. (8) din Codul fiscal, pentru a rectifica suma solicitată sau deja rambursată. Rectificarea sumei se efectuează pe parcursul anului calendaristic care urmează perioadei de rambursare în cauză, prin declaraţie de ajustare a pro-ratei, în cazul în care solicitantul nu înaintează nicio cerere de rambursare pe parcursul respectivului an calendaristic. Cartuşul „Date de identificare a solicitantului" conţine: – denumire/nume, prenume - se înscrie, după caz, denumirea sau numele şi prenumele persoanei impozabile stabilite în România;

Instrucţiuni pentru completarea formularului „(319) Declaraţie de ajustare a pro-ratei, potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal şi ale pct. 73 alin. (8) din normele metodologice" Declaraţia de ajustare a pro-ratei se depune, potrivit pct. 73 alin. (8) din normele metodologice, în cazul în care, ulterior depunerii unei cereri de rambursare, pro-rata de deducere se modifică, ca urmare a calculului pro-ratei definitive conform art. 300 alin. (8) din Codul fiscal, pentru a rectifica suma solicitată sau deja rambursată. Rectificarea sumei se efectuează pe parcursul anului calendaristic care urmează perioadei de rambursare în cauză, prin declaraţie de ajustare a pro-ratei, în cazul în care solicitantul nu înaintează nicio cerere de rambursare pe parcursul respectivului an calendaristic. Cartuşul „Date de identificare a solicitantului" conţine: – denumire/nume, prenume - se înscrie, după caz, denumirea sau numele şi prenumele persoanei impozabile stabilite în România;

– cod de înregistrare în scopuri de TVA - se înscrie codul primit la înregistrarea în scopuri de TVA în România, înscris în certificatul de înregistrare în scopuri de TVA. Înscrierea cifrelor în casetă se face cu aliniere la dreapta;

– domiciliul fiscal - se completează datele privind adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al persoanei impozabile stabilite în România;

– e-mail - se completează adresa de e-mail la care solicitantul primeşte de la organul fiscal competent din statul membru de rambursare solicitări de informaţii.Cartuşul „Ajustarea pro-ratei" conţine: – anul - se înscrie, cu cifre arabe cu 4 caractere, anul pentru care se determină pro-rata definitivă (exemplu: 2015);

– pro-rata definitivă - se completează pro-rata definitivă, calculată potrivit art. 300 alin. (8) din Codul fiscal. ANEXA Nr. 4Caracteristici de tipărire, modul de difuzare, utilizare şi păstrare ale formularelor I. Formularul „(318) Cerere de rambursare a taxei pe valoarea adăugată pentru persoanele impozabile stabilite în România, depusă potrivit art. 302 alin. (2) din Codul fiscal" Denumirea formularului: Cerere de rambursare a taxei pe valoarea adăugată pentru persoanele impozabile stabilite în România, depusă potrivit art. 302 alin. (2) din Codul fiscal Cod MFP: 14.13.03.02/18 Format: A4/t1 Caracteristici de tipărire: se utilizează echipament informatic pentru completare şi editare, cu ajutorul programului de asistenţă pus la dispoziţie gratuit. Se difuzează gratuit. Se utilizează la solicitarea rambursării taxei pe valoarea adăugată din alte state membre de către persoane impozabile stabilite în România. Se întocmeşte de persoanele impozabile înregistrate în scopuri de TVA în România. Circulă în format electronic, la autoritatea fiscală competentă din statul membru de rambursare. Se păstrează în arhiva de documente electronice. II. Formularul „(319) Declaraţie de ajustare a pro-ratei, potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal şi ale pct. 73 alin. (8) din normele metodologice" Denumirea formularului: Declaraţie de ajustare a pro-ratei, potrivit dispoziţiilor art. 302 alin. (2) din Codul fiscal şi ale pct. 73 alin. (8) din normele metodologice Cod MFP: 14.13.03.02/19 Format: A4/t1 Caracteristici de tipărire: se utilizează echipament informatic pentru completare şi editare, cu ajutorul programului de asistenţă pus la dispoziţie gratuit. Se difuzează gratuit. Se utilizează la declararea pro-ratei definitive, pentru rectificarea sumei solicitate sau deja rambursate din alte state membre, de către persoane impozabile stabilite în România. Se întocmeşte de persoanele impozabile înregistrate în scopuri de TVA în România. Circulă în format electronic, la autoritatea fiscală competentă din statul membru de rambursare. Se păstrează în arhiva de documente electronice.