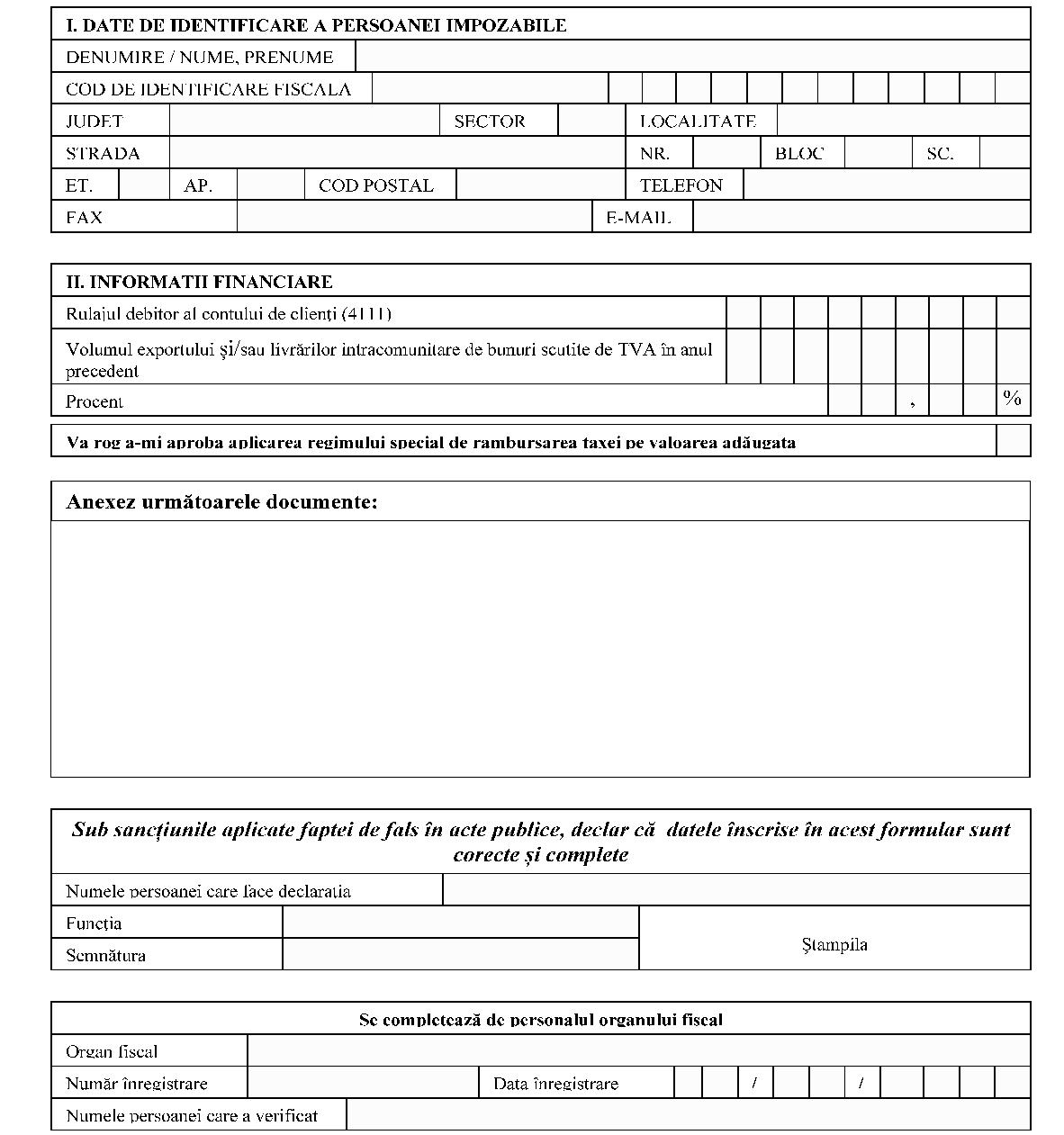

Capitolul IDepunerea, înregistrarea şi prelucrarea deconturilor de TVA A. Depunerea şi înregistrarea deconturilor de TVA 1. Deconturile de TVA se depun de către persoanele impozabile, înregistrate în scopuri de taxă pe valoarea adăugată conform art. 153 din Codul fiscal, la organul fiscal competent, prin poştă sau direct la compartimentul cu atribuţii în gestionarea declaraţiilor fiscale, precum şi prin sistemul electronic naţional, la termenele prevăzute de Codul fiscal. 2.1. Deconturile de TVA primite direct la organul fiscal se înregistrează la Registratura electronică şi se prelucrează imediat, în momentul primirii, în prezenţa persoanei impozabile. 2.2. Deconturile de TVA corecte se preiau în baza de date. 2.3. În cazul în care în urma prelucrării deconturilor de TVA rezultă erori, organele fiscale vor urma procedura aplicabilă în cazul declaraţiilor fiscale eronate. 3.1. Deconturile de TVA primite prin poştă se prelucrează în ziua primirii de la registratură. În cazul în care în urma prelucrării rezultă erori, organele fiscale vor urma procedura aplicabilă în cazul declaraţiilor fiscale eronate. 3.2. Termenul legal de soluţionare a deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare care prezintă erori se prelungeşte cu perioada cuprinsă între data depunerii deconturilor de TVA şi data corectării acestora. 4. Deconturile de TVA se prelucrează şi se analizează în ordinea cronologică a înregistrării lor la organul fiscal. 5. Deconturile de TVA depuse la alte termene de declarare decât cele înscrise în vectorul fiscal nu se prelucrează şi se restituie persoanelor impozabile. B. Fluxul de prelucrare a deconturilor de TVA 1. După primirea şi procesarea deconturilor de TVA, acestea se grupează pe următoarele categorii: a)deconturi cu sume pozitive (cu TVA de plată); b)deconturi cu sume negative, astfel:b1) deconturi cu sume negative cu opţiune de rambursare; b2) deconturi cu sume negative fără opţiune de rambursare (sume ce se reportează în decontul perioadei următoare). 2. Zilnic, toate deconturile de TVA prelucrate se transmit la compartimentul „Evidenţă pe plătitori“, pe baza „Registrului jurnal obligaţii declarate la bugetul de stat“ şi a „Notei de predare-primire“, prevăzute de reglementările privind organizarea evidenţei pe plătitori. 3. Deconturile cu sume pozitive, precum şi cele cu sume negative fără opţiune de rambursare se arhivează la dosarul fiscal al persoanei impozabile. 4. Sumele negative din deconturile cu sume negative cu opţiune de rambursare se transferă din evidenţa pe plătitor întro evidenţă separată şi se transmit zilnic, pe baza Notei de predare-primire, la compartimentul de analiză a deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare, în vederea efectuării analizei de risc. 5.1. Se supun procedurii de soluţionare numai deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse în cadrul termenului legal de depunere. 5.2. Persoanele impozabile care depun astfel de deconturi, după expirarea termenului legal de depunere, vor prelua suma negativă în decontul perioadei fiscale următoare. 6. Solicitările de rambursare se soluţionează, în ordinea cronologică a înregistrării lor la organul fiscal, în termen de maximum 45 de zile calendaristice de la data depunerii decontului cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare. Capitolul IIProcedura de soluţionare a solicitărilor de rambursare A. Soluţionarea deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare 1.1. Compartimentul de analiză de risc, denumit în continuare compartiment de specialitate, va analiza solicitările de rambursare în vederea soluţionării. 1.2. Procedura are ca scop final încadrarea fiecărei persoane impozabile într-o categorie de risc fiscal, în funcţie de comportamentul său fiscal, precum şi în funcţie de riscul pe care aceasta îl prezintă pentru administraţia fiscală. 2. Deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare se soluţionează în funcţie de gradul de risc fiscal pe care îl prezintă fiecare persoană impozabilă, astfel: a)în cazul deconturilor de TVA cu risc fiscal mic - prin emiterea Deciziei de rambursare a TVA; b)în cazul deconturilor de TVA cu risc fiscal mediu - cu analiză documentară; c)în cazul deconturilor de TVA cu risc fiscal mare - cu inspecţie fiscală anticipată.3. Deconturi cu sume negative de TVA cu opţiune de rambursare cu risc fiscal mic 3.1. Deconturile cu sume negative de TVA cu opţiune de rambursare prin care se solicită rambursarea unor sume mai mici sau egale cu 10.000 lei sunt considerate, în mod automat, cu risc fiscal mic. 3.2. În cazul deconturilor care prezintă un risc fiscal mic, sistemul generează în mod automat proiectul Deciziei de rambursare a TVA. 3.3. Proiectul deciziei se întocmeşte în două exemplare, se verifică şi se vizează de şeful compartimentului de specialitate şi se înaintează spre aprobare conducătorului unităţii fiscale. 4. Deconturi cu sume negative de TVA cu opţiune de rambursare cu risc fiscal mediu 4.1. Dacă decontul cu sume negative de TVA cu opţiune de rambursare se încadrează în categoria de risc fiscal mediu, organul fiscal procedează la efectuarea analizei documentare. 4.2.1. Pentru efectuarea analizei documentare organul fiscal va comunica în scris persoanei impozabile documentele care trebuie prezentate, data, ora şi locul întâlnirii, precum şi numele şi prenumele persoanei din cadrul compartimentului de specialitate care se ocupă de analiză. 4.2.2. Neprezentarea în termenul stabilit de organul fiscal a documentelor solicitate pentru efectuarea analizei documentare atrage încadrarea în gradul de risc fiscal mare şi soluţionarea cu inspecţie fiscală anticipată. 4.2.3. Termenul legal de soluţionare se prelungeşte cu perioada cuprinsă între data emiterii înştiinţării pentru prezentarea documentelor şi data prezentării documentelor la organul fiscal, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 4.3.1. În cazuri temeinic justificate persoana impozabilă poate solicita organului fiscal amânarea termenului de prezentare a documentelor. 4.3.2. În cazul aprobării amânării, termenul legal de soluţionare se prelungeşte cu perioada cuprinsă între data emiterii înştiinţării pentru prezentarea documentelor şi data prezentării documentelor solicitate pentru efectuarea analizei, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 4.4. În urma efectuării analizei documentare deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare pentru care au putut fi justificate sumele solicitate la rambursare se aprobă şi se emite proiectul Deciziei de rambursare a TVA. 4.5. Dacă sumele solicitate la rambursare nu au putut fi justificate cu ocazia analizei documentare, decontul respectiv se încadrează la gradul de risc fiscal mare şi se soluţionează cu inspecţie fiscală anticipată. 5. Deconturi cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare cu risc fiscal mare 5.1. Deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare cu risc fiscal mare se transmit la compartimentul cu atribuţii de inspecţie fiscală. 5.2. După efectuarea inspecţiei fiscale, compartimentul cu atribuţii în acest domeniu întocmeşte raportul de inspecţie fiscală. 5.3. În cazul în care TVA deductibilă sau colectată se modifică faţă de sumele înscrise în decontul de TVA, se întocmeşte Decizia de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală, care are şi rol de Decizie de rambursare a TVA. 5.4. În cazul în care cu ocazia inspecţiei fiscale nu sunt stabilite diferenţe faţă de suma solicitată la rambursare, se întocmeşte Decizia privind nemodificarea bazei de impunere, iar Decizia de rambursare a TVA se emite de către compartimentul de specialitate. 6. Deciziile de rambursare a TVA emise în cazul riscului fiscal mic şi mediu sunt decizii sub rezerva verificării ulterioare, potrivit art. 90 din Codul de procedură fiscală. B. Procedura de stabilire a gradului de risc fiscal în cazul rambursărilor de taxă pe valoarea adăugată Procedura prevăzută în acest capitol se aplică pentru soluţionarea deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de persoanele impozabile, cu excepţia deconturilor cu sume negative de TVA prin care se solicită rambursarea unor sume mai mici sau egale cu 10.000 lei, precum şi a cazurilor prevăzute la cap. III „Dispoziţii speciale privind soluţionarea solicitărilor de rambursare“. B1. Stabilirea Standardului individual negativ (SIN) 1.1. Standardul individual negativ (SIN) reprezintă suma maximă a TVA ce poate fi rambursată fără analiză documentară sau inspecţie fiscală anticipată, riscul implicat de această rambursare fiind considerat acceptabil de către administraţia fiscală. 1.2. Această sumă este stabilită în condiţii de activitate normală şi continuă a persoanei impozabile, ţinându-se cont şi de comportamentul său fiscal. 2. SIN-ul se stabileşte trimestrial, având în vedere raportările contabile, deconturile de TVA şi modul de îndeplinire a obligaţiilor fiscale în perioada de referinţă, potrivit prevederilor pct. 3. 3. SIN-ul se stabileşte după cum urmează: 3.1. La data de 5 a lunii februarie se stabileşte SIN-ul pentru trimestrul I, avându-se în vedere: a)perioada de referinţă pentru deconturile de TVA şi modul de îndeplinire a obligaţiilor fiscale - cea aferentă lunilor ianuarie - decembrie ale anului precedent (depuse în intervalul cuprins între luna februarie a anului precedent - luna ianuarie a anului curent); b)raportarea contabilă semestrială din anul precedent.3.2. La data de 5 a lunii mai se stabileşte SIN-ul pentru trimestrul II, avându-se în vedere: a)perioada de referinţă pentru deconturile de TVA şi modul de îndeplinire a obligaţiilor fiscale - cea aferentă lunilor aprilie a anului precedent - martie a anului curent (depuse în intervalul cuprins între luna mai a anului precedent - luna aprilie a anului curent); b)raportarea contabilă semestrială din anul precedent.3.3. La data de 5 a lunii august se stabileşte SIN-ul pentru trimestrul III, avându-se în vedere: a)perioada de referinţă pentru deconturile de TVA şi modul de îndeplinire a obligaţiilor fiscale - cea aferentă lunilor iulie a anului precedent - iunie a anului curent (depuse în intervalul cuprins între luna august a anului precedent - luna iulie a anului curent);b). bilanţul contabil şi contul de profit şi pierdere pentru anul precedent. 3.4. La data de 5 a lunii noiembrie se stabileşte SIN-ul pentru trimestrul IV, avându-se în vedere: a)perioada de referinţă pentru deconturile de TVA şi modul de îndeplinire a obligaţiilor fiscale - cea aferentă lunilor octombrie a anului precedent - luna septembrie a anului curent (depuse în intervalul cuprins între luna noiembrie a anului precedent - luna octombrie a anului curent); b)bilanţul contabil şi contul de profit şi pierdere pentru anul precedent.4. Înainte de stabilirea SIN-ului trimestrial, compartimentul de specialitate solicită, în scris, compartimentelor de specialitate implicate confirmarea actualizării la zi a tuturor bazelor de date care furnizează informaţii utilizate în aplicarea procedurii. 5. SIN-ul se stabileşte prin completarea Fişei de calcul al Standardului individual negativ, prevăzută în anexa nr. 1 la prezenta procedură. 6. SIN-ul se stabileşte astfel: 6.1. SIN-ul se stabileşte la valoarea de 1 unitate şi rambursarea se efectuează numai în urma inspecţiei fiscale, în următoarele cazuri: a)pentru persoanele impozabile care au fapte de natura infracţiunilor înscrise în cazierul fiscal; b)pentru persoanele impozabile nou-înfiinţate; c)pentru persoanele impozabile pentru care nu există toate datele necesare întocmirii Fişei de calcul al SIN; d)pentru persoanele impozabile pentru care SIN-ul este negativ (suma de TVA colectată este mai mare decât suma de TVA deductibilă în perioada de referinţă); e)pentru persoanele impozabile care nu au bunuri imobile sau mobile în patrimoniu; f)pentru persoanele impozabile despre care activitatea de inspecţie fiscală deţine informaţii că prezintă un risc fiscal mare; g)pentru persoanele impozabile pentru care organul fiscal competent a aprobat ca perioadă fiscală semestrul sau anul calendaristic, potrivit prevederilor art. 1561 alin. (7) din Codul fiscal şi ale pct. 80 alin. (2) din Normele metodologice.6.2.1. Persoanele impozabile nou-înfiinţate sunt acele persoane impozabile care s-au înregistrat în scopuri de taxă pe valoarea adăugată în cursul perioadei de referinţă pentru calculul SIN-ului. 6.2.2. Pentru persoanele impozabile nou-înfiinţate, care prezintă 3 perioade fiscale consecutive deconturi negative cu opţiune de rambursare soluţionate cu inspecţie fiscală anticipată şi la care au fost stabilite diferenţe de taxă mai mici de 5% cu ocazia acestor controale, SIN-ul se stabileşte ca medie aritmetică a sumelor aprobate la rambursare prin deconturile respective. 6.3. Pentru celelalte persoane impozabile, SIN-ul este stabilit în două etape: a1) prima etapă: stabilirea SIN-ului brut SIN-ul brut se stabileşte ca diferenţă între media TVA-ului deductibil şi media TVA-ului colectat, din perioada de referinţă. Pentru persoanele impozabile pentru care perioada fiscală la TVA este luna sau trimestrul, SIN-ul brut se stabileşte pe lună, respectiv pe trimestru. a2) a doua etapă: SIN-ul brut se corectează cu indicele de inflaţie şi se ajustează în funcţie de comportamentul fiscal al fiecărei persoane impozabile. SIN-ul stabilit potrivit pct. 3.1 se ajustează cu 3/4 din indicele de inflaţie realizat la data de 31 decembrie a anului precedent şi cu 1/4 din indicele de inflaţie prognozat pentru anul curent. SIN-ul stabilit potrivit pct. 3.2 se ajustează cu jumătate din indicele de inflaţie realizat la data de 31 decembrie a anului precedent şi, jumătate din indicele de inflaţie prognozat pentru anul curent. SIN-ul stabilit potrivit pct. 3.3 se ajustează cu 1/4 din indicele de inflaţie realizat la data de 31 decembrie a anului precedent şi cu 3/4 din indicele de inflaţie prognozat pentru anul curent. SIN-ul stabilit potrivit pct. 3.4 se ajustează cu indicele de inflaţie prognozat pentru anul curent. a2.1) Comportamentul fiscal se stabileşte pe baza unor indicatori relevanţi, cum ar fi: mărimea persoanei impozabile, gradul de conformare fiscală voluntară. a2.2) SIN-ul final se stabileşte prin corectarea SIN-ului brut cu indicele de inflaţie şi prin ajustarea sumei astfel stabilite, în funcţie de punctajul obţinut pe baza indicatorilor, astfel: – majorare cu 30%, pentru cei care realizează un punctaj cuprins între 0-155 de puncte; majorare cu 20%, pentru cei care realizează un punctaj cuprins între 156-200 de puncte;– majorare cu 10%, pentru cei care realizează un punctaj cuprins între 201-250 de puncte; – –0%, pentru cei care realizează un punctaj mai mare de 251 de puncte.7. Cazuri de actualizare lunară al SIN-ului 7.1. SIN-ul trimestrial stabilit potrivit pct. 3 se actualizează lunar conform pct. 6, până la data de 5 a fiecărei luni, numai pentru persoanele impozabile care se află în una dintre următoarele situaţii: – li se înscriu fapte de natura infracţiunilor în cazierul fiscal;– sunt persoane impozabile nou-înfiinţate şi au beneficiat pentru 3 perioade de raportare consecutive de rambursări cu inspecţie fiscală anticipată şi la care au fost stabilite diferenţe de taxă mai mici de 5%; – pe baza informaţiilor deţinute, activitatea de inspecţie fiscală le stabileşte risc fiscal mare.7.2.1. Stabilirea riscului fiscal mare al unei persoane impozabile se realizează de către compartimentul de specialitate şi pe baza informaţiilor primite de la organele de inspecţie fiscală pentru persoana impozabilă respectivă. 7.2.2. Compartimentul de specialitate va fi înştiinţat de către organul de inspecţie fiscală cu privire la persoanele impozabile despre care acesta are informaţii că prezintă un risc ridicat pentru administraţia fiscală. 7.2.3. Înştiinţarea va fi transmisă, sub forma unui referat motivat, aprobat de coordonatorul activităţii de inspecţie fiscală, de îndată ce organul de inspecţie fiscală deţine astfel de informaţii. Persoanele impozabile pentru care se primesc astfel de referate vor fi înscrise, de către compartimentul de specialitate, într-o bază de date specială. 7.2.4. La primirea referatului de la organul de inspecţie fiscală, compartimentul de specialitate verifică dacă pentru persoana impozabilă respectivă există deconturi cu sume negative de TVA cu opţiune de rambursare în curs de soluţionare. 7.2.5. Deconturile cu sume negative de TVA cu opţiune de rambursare sunt în curs de soluţionare în perioada cuprinsă între data depunerii decontului şi data compensării/restituirii efective a sumelor aprobate la rambursare. 7.2.6. Pentru deconturile încadrate la risc fiscal mic, pe baza calculului SIN-ului sau ca urmare a analizei documentare, care urmează să fie soluţionate cu inspecţie fiscală ulterioară, în situaţia prevăzută la 7.2.2, procedura se întrerupe, iar deconturile se încadrează la risc fiscal mare şi se soluţionează cu inspecţie fiscală anticipată. 7.2.7. Pe baza referatului primit în condiţiile pct. 7.2.3, compartimentul de specialitate întocmeşte o notă prin care stabileşte încadrarea la risc fiscal mare şi propune anularea actelor procedurale, întocmite ca urmare a încadrării deconturilor la risc fiscal mic. Nota întocmită de compartimentul de specialitate se înaintează conducătorului unităţii fiscale spre aprobare. 7.2.8. Dispoziţiile pct. 7.2.6 şi 7.2.7 sunt aplicabile şi pentru deconturile aflate în curs de soluţionare, pentru care la data primirii referatului prevăzut la pct. 7.2.3 era emisă Decizia de rambursare sub rezerva verificării ulterioare. În această situaţie, Decizia de rambursare emisă sub rezerva verificării ulterioare se desfiinţează în condiţiile art. 90 alin. (2) din Codul de procedură fiscală. 7.2.9. Schimbarea încadrării din categoria de risc fiscal mare şi radierea din baza de date specială se fac tot la propunerea organului de inspecţie fiscală, prin referat motivat transmis compartimentului de specialitate până la data de 5 a fiecărei luni. 7.3. În baza datelor primite de la Oficiul Naţional al Registrului Comerţului şi a decontului cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare se va actualiza baza de date care conţine informaţiile referitoare la obiectul de activitate (cod CAEN). 8. Pentru persoanele impozabile care în decurs de 6 luni au renunţat de cel puţin două ori la opţiunea de rambursare, după încadrarea la categoria de risc fiscal mare, compartimentul de specialitate va înştiinţa Serviciul/Biroul/Compartimentul coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, în vederea includerii acestor persoane, cu prioritate, în programul de inspecţie fiscală. B2. Fluxul de soluţionare a deconturilor cu sume negative de TVA cu opţiune de rambursare în cadrul compartimentului de specialitate 1. Compartimentul de specialitate înregistrează deconturile de TVA într-o evidenţă specială, care se conduce informatizat, organizată potrivit lit. A din anexa nr. 2 la prezenta procedură. 2. După înregistrarea în evidenţă, deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare vor fi supuse analizei de risc, în vederea soluţionării, etapa urmând să fie finalizată în termen de maximum 15 zile calendaristice de la data depunerii decontului de TVA. 3.1. În prima fază a analizei se selectează deconturile cu sume negative de TVA cu opţiune de rambursare, prin care se solicită rambursarea unor sume mai mici sau egale cu 10.000 lei, care se soluţionează prin emiterea deciziei de rambursare. 3.2. În a doua fază a analizei se editează fişele de calcul al SIN şi se selectează deconturile negative care prezintă SIN = 1, considerate cu risc fiscal mare, şi se transmit a doua zi compartimentului cu atribuţii în domeniul inspecţiei fiscale, pe bază de borderou. 4.1. Prin derogare de la prevederile pct. 3.2, pentru deconturile încadrate la SIN = 1, ca urmare a faptului că nu există toate datele necesare întocmirii Fişei de calcul al SIN, compartimentul de specialitate solicită persoanei impozabile prezentarea la sediul organului fiscal în vederea clarificării situaţiei fiscale. 4.2. Solicitarea se face în scris, menţionându-se documentele care trebuie prezentate, data şi locul întâlnirii, precum şi numele şi prenumele persoanei din cadrul compartimentului de specialitate responsabile cu analiza decontului. Modelul notificării prin care se solicită prezentarea unor documente este prevăzut în anexa nr. 3 la prezenta procedură. 4.3. Deconturile încadrate la SIN = 1, ca urmare a faptului că nu există toate datele necesare întocmirii Fişei de calcul al SIN, pentru care se solicită prezentarea de documente suplimentare conform pct. 4.2, vor fi înscrise de către compartimentul de specialitate într-o bază de date specială, în care se vor înscrie atât data transmiterii notificării, cât şi data primirii documentelor solicitate. 4.4. În cazul prezentării, în termenul stabilit de organul fiscal, a documentelor solicitate pentru clarificarea situaţiei fiscale, organul fiscal editează o nouă Fişă de calcul al SIN pe baza informaţiilor primite. 4.5. Neprezentarea, în termenul stabilit de organul fiscal, a documentelor solicitate pentru clarificarea situaţiei fiscale atrage încadrarea în gradul de risc fiscal mare şi soluţionarea cu inspecţie fiscală anticipată. 4.6. Termenul legal de soluţionare se prelungeşte cu perioada cuprinsă între data solicitării documentelor şi data prezentării documentelor la organul fiscal, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 4.7. Dispoziţiile prevăzute la pct. 4.1-4.6 nu sunt aplicabile pentru persoanele impozabile care nu au obligaţia întocmirii şi depunerii raportărilor contabile semestriale şi anuale. 5. Pentru deconturile de TVA la care SIN este mai mare decât 1, se calculează Fişa indicatorilor de inspecţie fiscală, prevăzută în anexa nr. 4. 5.1. În cazul în care punctajul obţinut la Fişa indicatorilor de inspecţie fiscală este mai mare sau egal cu 60 de puncte, decontul de TVA prezintă risc fiscal mare şi se transmite a doua zi compartimentului cu atribuţii în domeniul inspecţiei fiscale, pe bază de borderou. 5.2. În cazul în care punctajul obţinut la Fişa indicatorilor de inspecţie fiscală este mai mic de 60 de puncte, se compară suma solicitată la rambursare cu SIN-ul. 6. Dacă suma solicitată la rambursare este mai mică sau egală cu SIN-ul, decontul de TVA este considerat cu risc fiscal mic şi sistemul va genera în mod automat proiectul Deciziei de rambursare a taxei pe valoarea adăugată, prevăzută în anexa nr. 5 la prezenta procedură. 7.1. Dacă suma solicitată la rambursare este mai mare decât SIN-ul final, programul informatic semnalează acest aspect şi generează lista plătitorilor care se află în această situaţie, în vederea efectuării analizei individuale. 7.2. Dacă suma solicitată la rambursare provine din mai mult de 12 perioade de raportare lunare, respectiv 4 perioade de raportare trimestriale, se abandonează reconstituirea sumei, iar decontul de TVA, fiind considerat cu risc fiscal mare, se transmite a doua zi compartimentului cu atribuţii în domeniul inspecţiei fiscale, pe bază de borderou. 7.3. Dispoziţiile pct. 7.2 sunt aplicabile, în mod corespunzător, şi pentru persoanele impozabile care şi-au schimbat perioada fiscală ca urmare a efectuării de achiziţii intracomunitare, dacă suma solicitată la rambursare provine dintr-o perioadă mai mare decât numărul perioadelor de raportare utilizate în perioada de referinţă. 8. Analiza individuală se efectuează pentru fiecare perioadă de raportare din care a rezultat suma solicitată la rambursare, întocmindu-se Fişa de analiză de risc, prevăzută în anexa nr. 6 la prezenta procedură, conform Instrucţiunilor de completare prevăzute în anexa nr. 7 la prezenta procedură. 9. Dacă toate sumele negative înscrise în coloana „Sume negative“ se încadrează, fiecare în parte, în SIN se consideră că decontul de TVA prezintă risc fiscal mic, nu se va completa cartuşul „Indicatori de analiză“ şi se va genera proiectul Deciziei de rambursare a TVA. 10. Cartuşul „Indicatori de analiză“ se completează pentru fiecare perioadă de raportare în care suma negativă de taxă pe valoarea adăugată este mai mare decât SIN-ul. 11. După completarea Fişei de analiză de risc şi acordarea punctajului, deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare se clasifică în: a)deconturi de TVA cu risc fiscal mediu, dacă se obţine un punctaj între 0 şi 50, pentru fiecare dintre perioadele din care provine suma negativă solicitată la rambursare - acestea se supun analizei documentare; b)deconturi de TVA cu risc fiscal mare, dacă se obţine un punctaj între 51 şi 140, pentru cel puţin una dintre perioadele din care provine suma solicitată la rambursare - acestea se transmit a doua zi compartimentului cu atribuţii de inspecţie fiscală.B3. Analiza documentară 1. Pentru efectuarea analizei documentare, compartimentul de specialitate solicită persoanei impozabile prezentarea de documente suplimentare, care să justifice diferenţa în plus de sumă solicitată la rambursare. 2. Solicitarea documentaţiei se face în scris, menţionându-se documentele care trebuie prezentate, data şi locul întâlnirii, precum şi numele şi prenumele persoanei din cadrul compartimentului de specialitate care se ocupă de analiză. Modelul înştiinţării este prevăzut în anexa nr. 8 la prezenta procedură. 3.1.1. Pentru efectuarea analizei documentare compartimentul de specialitate solicită persoanei impozabile să prezinte: jurnalele de vânzări şi de cumpărări; – balanţele de verificare; – contracte comerciale, facturi şi documente vamale care să ateste exportul efectuat;– documente care să ateste efectuarea unei investiţii, precum şi alte documente din care să rezulte suma solicitată la rambursare; – –orice alte documente pe care organul fiscal le consideră necesare pentru justificarea rambursării.3.1.2. Documentele vor fi prezentate în original şi în copie şi trebuie să se refere la perioada din care provine suma negativă de taxă pe valoarea adăugată. 3.2. Persoana impozabilă poate depune orice alte documente pe care le consideră relevante pentru soluţionarea cererii sale, chiar dacă acestea nu au fost cuprinse în înştiinţarea transmisă potrivit pct. 2. 4. La efectuarea analizei documentare se vor avea în vedere şi indicatorii stabiliţi prin Fişa de calcul al SIN-ului, Fişa indicatorilor de inspecţie fiscală şi Fişa de analiză de risc. 5. Pentru toate deconturile de TVA care se încadrează în categoria de risc fiscal mediu se întocmeşte Referatul pentru analiză documentară, în două exemplare, potrivit modelului din anexa nr. 9 la prezenta procedură. 6. Referatul pentru analiză documentară se înaintează, împreună cu decontul de TVA, Fişa de calcul al SIN-ului, Fişa indicatorilor de inspecţie fiscală şi Fişa de analiză de risc, conducătorului compartimentului, pentru avizare. 7. În cazul în care prin referatul prevăzut la pct. 5 se propune rambursarea sumei solicitate, se întocmeşte proiectul Deciziei de rambursare a TVA. Referatul pentru analiză documentară împreună cu Decontul de TVA, Fişa de calcul al SIN-ului, Fişa indicatorilor de inspecţie fiscală, Fişa de analiză de risc şi proiectul Deciziei de rambursare a TVA se transmit conducătorului unităţii fiscale, pentru aprobare. 8.1. În cazul în care prin referatul prevăzut la pct. 5 se propune efectuarea inspecţiei fiscale anticipate, acesta se înaintează, împreună cu dosarul solicitării, spre avizare conducătorului compartimentului, iar apoi spre aprobare conducătorului unităţii fiscale. 8.2. După aprobare, se transmite compartimentului de inspecţie fiscală dosarul solicitării, cuprinzând următoarele documente: Decontul cu sume negative de TVA cu opţiune de rambursare; – Fişa de calcul al SIN-ului; – Fişa indicatorilor de inspecţie fiscală; – Fişa de analiză de risc;– –Referatul pentru analiză documentară.C. Fluxul operaţiunilor în cazul deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare soluţionate cu inspecţie fiscală anticipată 1. Deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare care au fost încadrate în categoria de risc mare se transmit, zilnic, împreună cu documentaţia aferentă, compartimentului cu atribuţii de inspecţie fiscală în vederea efectuării verificării. 2. După finalizarea controlului fiscal, compartimentul cu atribuţii în domeniul inspecţiei fiscale va întocmi Raportul de inspecţie fiscală. 3. Dacă în urma inspecţiei fiscale se stabilesc diferenţe care afectează suma solicitată la rambursare, compartimentul cu atribuţii în domeniul inspecţiei fiscale emite Decizia de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală, care are şi rol de Decizie de rambursare a TVA, pe care o comunică persoanei impozabile. 4. Dacă în urma inspecţiei fiscale nu se stabilesc diferenţe faţă de suma solicitată la rambursare, se întocmeşte Decizia privind nemodificarea bazei de impunere, pe baza căreia compartimentul de specialitate emite proiectul Deciziei de rambursare. 5. În maximum 35 de zile calendaristice de la data depunerii decontului de TVA, compartimentul cu atribuţii de inspecţie fiscală transmite compartimentului de specialitate dosarul solicitării, împreună cu Raportul de inspecţie fiscală, precum şi, după caz, Decizia de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală sau Decizia privind nemodificarea bazei de impunere. 6.1. În situaţiile în care pentru soluţionarea solicitării de rambursare organul de inspecţie fiscală consideră că sunt necesare informaţii suplimentare, termenul de soluţionare se prelungeşte cu perioada cuprinsă între data solicitării şi data primirii informaţiilor respective, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 6.2. În cazul în care, pentru obţinerea informaţiilor suplimentare, organul fiscal competent cu soluţionarea cererii de rambursare solicită altor organe fiscale efectuarea unui control încrucişat potrivit art. 97 din Codul de procedură fiscală, organul fiscal competent pentru efectuarea acestui control va transmite rezultatele controlului în termen de 45 de zile de la solicitare. 6.3. Termenul prevăzut la pct. 6.2 se poate prelungi, în cazuri justificate, cu 45 de zile de către direcţia coordonatoare din cadrul Agenţiei Naţionale de Administrare Fiscală. 6.4. Prelungirea termenului de soluţionare se realizează pentru întreaga sumă solicitată la rambursare şi nu poate opera pentru sume parţiale. 7. Dacă în urma inspecţiei fiscale nu au fost stabilite diferenţe faţă de suma solicitată la rambursare, cel mai târziu în ziua următoare primirii dosarului solicitării compartimentul de specialitate întocmeşte proiectul Deciziei de rambursare a TVA, în două exemplare. Decizia va fi semnată de şeful compartimentului şi aprobată de conducătorul unităţii fiscale. D. Operaţiunile din cadrul compartimentului de colectare, finalizarea procedurii şi arhivarea documentelor 1. La sfârşitul fiecărei zile compartimentul de specialitate transmite compartimentului de colectare, în vederea compensării şi/sau restituirii, potrivit prevederilor legale în vigoare, atât deciziile de rambursare a TVA, aprobate, cât şi deciziile de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală, aprobate. 2. Compartimentul de colectare, după efectuarea operaţiunilor de stingere a creanţelor fiscale, transmite compartimentului de specialitate ambele exemplare din documentele întocmite, un exemplar pentru a fi comunicat persoanei impozabile şi un exemplar în vederea arhivării, precum şi Decizia de rambursare a TVA sau Decizia de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală, după caz. 3.1. După operarea datelor privind soluţionarea decontului cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare în evidenţa specială, compartimentul de specialitate transmite dosarul solicitării compartimentului de gestionare a dosarului fiscal, pentru arhivare. 3.2. Dosarul solicitării cuprinde: Decontul cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare; – Fişa de calcul al SIN-ului; – Fişa indicatorilor de inspecţie fiscală; – –Fişa de analiză de risc; Referatul pentru analiză documentară şi/sau Raportul de inspecţie fiscală, după caz; – –Decizia de rambursare a TVA, emisă de compartimentul de specialitate, sau Decizia de impunere privind obligaţiile fiscale suplimentare stabilite de inspecţia fiscală ori Decizia privind nemodificarea bazei de impunere, emise de compartimentul cu atribuţii de inspecţie fiscală, după caz, însoţite de Raportul de inspecţie fiscală; – Nota de compensare şi/sau Nota de restituire/rambursare, cuprinzând data la care s-a efectuat operaţiunea de compensare şi/sau restituire.4. În cel mult o zi de la primirea Notei de compensare şi/sau a Notei de restituire/rambursare de la compartimentul de colectare, compartimentul de specialitate înştiinţează persoana impozabilă despre modul de soluţionare a opţiunii de rambursare, prin transmiterea Notei de compensare şi/sau a Notei de restituire/rambursare, însoţite, după caz, de Decizia de rambursare a TVA emisă de compartimentul de specialitate. 5. Compartimentul de specialitate transmite compartimentului de inspecţie fiscală, până la data de 1 a lunii următoare, un extras al registrului de evidenţă specială, cuprinzând deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare, soluţionate cu inspecţie fiscală ulterioară, în luna anterioară, pentru cuprinderea în programul de inspecţie fiscală. 6. Inspecţia fiscală ulterioară se efectuează în maximum 2 ani de la aprobarea rambursării. Capitolul IIIDispoziţii speciale privind soluţionarea solicitărilor de rambursare A. Dispoziţii generale 1.1. Pentru contribuabilii mari şi mijlocii, precum şi pentru persoanele impozabile care desfăşoară activităţi de export şi/sau livrări intracomunitare de bunuri scutite de taxă pe valoarea adăugată, denumite în continuare exportatori, rambursarea se acordă cu inspecţie fiscală ulterioară, cu excepţia cazurilor care prezintă risc fiscal mare, când rambursarea se acordă în urma inspecţiei fiscale anticipate. 1.2. În categoria contribuabililor mari şi mijlocii se cuprind contribuabilii definiţi potrivit prevederilor legale în vigoare. 1.3. În categoria exportatorilor care beneficiază de regimul special privind soluţionarea solicitărilor de rambursare se încadrează persoanele impozabile care îndeplinesc, cumulativ, următoarele condiţii: a)au depus în ultimele 12 luni toate declaraţiile fiscale, precum şi declaraţiile informative 390 (VIES) „Declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare“ şi 394 „Declaraţie informativă privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional“ pentru care persoanele impozabile aveau obligaţia transmiterii către organul fiscal; b)au desfăşurat în anul anterior activităţi de export, în nume propriu sau în comision, şi/sau livrări intracomunitare de bunuri scutite de taxă pe valoarea adăugată, în procent de minimum 75% din rulajul debitor al contului de clienţi (4111), dar nu mai puţin de echivalentul în lei a 1.000.000 euro, calculat pe baza cursului valutar de schimb comunicat de Banca Naţională a României valabil la data de 31 decembrie a anului precedent celui în care se aplică regimul special. Condiţia privind desfăşurarea de activităţi de export şi/sau livrări intracomunitare de bunuri scutite de taxă pe valoarea adăugată, în procent de minimum 75% din rulajul debitor al contului de clienţi (4111), trebuie îndeplinită până la data depunerii cererii pentru aprobarea regimului special, în condiţiile prevăzute la lit. B; c)activitatea de export nu se desfăşoară în domeniile:– „Comerţ cu ridicata al cerealelor, seminţelor, furajelor şi tutunului neprelucrat“, cod 4621;-„Comerţ cu ridicata al fructelor şi legumelor“, cod 4631; -„Comerţ cu ridicata al combustibililor solizi, lichizi şi gazoşi şi al produselor derivate“, cod 4671; -„Comerţ cu ridicata al materialului lemnos şi al materialelor de construcţie şi echipamentelor sanitare“, cod 4673; -„Comerţ cu ridicata al deşeurilor şi resturilor“, cod 4677; d)contribuabilul respectiv nu are fapte, de natura infracţiunilor, înscrise în cazierul fiscal; e)pentru contribuabilul respectiv nu a fost deschisă procedura de insolvenţă sau nu a fost declanşată procedura de lichidare voluntară.1.4. În categoria persoanelor impozabile prevăzute la pct. 1.3 nu intră contribuabilii mari şi mijlocii. 2.1. Primul decont cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depus, după înregistrarea investiţiei, potrivit legii, de către persoanele impozabile care realizează investiţii ce se încadrează în prevederile Ordonanţei de urgenţă a Guvernului nr. 85/2008 privind stimularea investiţiilor, aprobată prin Legea nr. 78/2009, va fi supus inspecţiei fiscale, rambursarea fiind acordată cu inspecţie fiscală anticipată. 2.2. Solicitările ulterioare depuse de această categorie de persoane impozabile pe durata derulării investiţiei vor fi soluţionate cu inspecţie fiscală ulterioară. 2.3. Compartimentele cu atribuţii de inspecţie fiscală vor verifica semestrial, la sediul persoanei impozabile, rambursările acordate. 3. În sensul prezentului capitol, prin conducătorul unităţii fiscale se înţelege, după caz: directorul general al Direcţiei generale de administrare a marilor contribuabili; – directorul coordonator al Direcţiei Generale a Finanţelor Publice a Municipiului Bucureşti; – –şeful administraţiei finanţelor publice a municipiului, oraşului sau comunei, şeful administraţiei finanţelor publice a sectoarelor municipiului Bucureşti sau şeful administraţiei finanţelor publice pentru contribuabili mijlocii.B. Procedura de aprobare a regimului special pentru exportatori 1.1. După intrarea în vigoare a prezentei proceduri, exportatorii care îndeplinesc condiţiile prevăzute la lit. A pct. 1.3 depun la organul fiscal competent o cerere prin care solicită aplicarea regimului special de rambursare a taxei pe valoarea adăugată, potrivit modelului prevăzut în anexa nr. 12 la prezenta procedură. 1.2. Cererea va fi însoţită de balanţa de verificare la data de 31 decembrie a anului precedent şi de fişa contului 4111, din care să rezulte că volumul exportului scutit şi/sau al livrărilor intracomunitare de bunuri scutite de taxă pe valoarea adăugată, efectuat în anul anterior în nume propriu sau în comision, a reprezentat minimum 75% din rulajul debitor al contului de clienţi (4111), dar nu mai puţin de echivalentul în lei a 1.000.000 euro, calculat pe baza cursului valutar de schimb comunicat de Banca Naţională a României valabil la data de 31 decembrie a anului precedent celui în care se aplică regimul special. De asemenea, cererea va fi însoţită de o declaraţie pe propria răspundere că nu a desfăşurat activităţi de export şi/sau livrări intracomunitare de bunuri scutite de taxă pe valoarea adăugată în domeniile prevăzute la lit. A pct. 1.3 lit. c), precum şi că până la data depunerii cererii persoana impozabilă a desfăşurat activităţi de export şi/sau livrări intracomunitare de bunuri scutite de taxă pe valoarea adăugată, în nume propriu sau în comision, în procent de minimum 75% din rulajul debitor al contului de clienţi (4111). 2. Pentru soluţionarea cererii, compartimentul de specialitate: analizează documentaţia depusă de persoana impozabilă; – verifică îndeplinirea obligaţiilor declarative în evidenţele fiscale; – –solicită, în scris, compartimentului cu atribuţii în domeniul gestionării cazierului fiscal informaţii privind existenţa faptelor de natura infracţiunilor înscrise în cazierul fiscal al respectivei persoane impozabile; – solicită, în scris, compartimentului cu atribuţii de colectare şi compartimentului juridic informaţii privind deschiderea procedurii de insolvenţă sau declanşarea procedurii de lichidare voluntară pentru respectiva persoană impozabilă şi întocmeşte Referatul privind regimul special pentru exportatori, potrivit modelului prevăzut în anexa nr. 13 la prezenta procedură.3.1. Dacă se constată că sunt îndeplinite, cumulativ, condiţiile prevăzute la lit. A pct. 1.3, compartimentul de specialitate propune aprobarea aplicării regimului special şi întocmeşte proiectul Deciziei privind regimul special de rambursare a taxei pe valoarea adăugată pentru exportatori. 3.2. Decizia privind regimul special de rambursare a taxei pe valoarea adăugată pentru exportatori se întocmeşte în două exemplare, potrivit modelului prevăzut în anexa nr. 14 la prezenta procedură. 3.3. Decizia poate fi contestată, în termen de 30 de zile de la data comunicării, sub sancţiunea decăderii, la organul fiscal emitent. 4. Referatul privind regimul special pentru exportatori, împreună cu proiectul Deciziei privind regimul special de rambursare a taxei pe valoarea adăugată pentru exportatori, vizate de şeful compartimentului de specialitate, se înaintează spre aprobare conducătorului unităţii fiscale. 5. Decizia privind regimul special de rambursare a taxei pe valoarea adăugată pentru exportatori se comunică persoanei impozabile în conformitate cu prevederile art. 44 din Codul de procedură fiscală. 6. Aplicarea regimului special încetează dacă: a)din analiza evidenţelor fiscale sau în urma inspecţiei fiscale efectuate se constată că persoana impozabilă nu mai îndeplineşte condiţiile prevăzute la lit. A pct. 1.3; sau b)ponderea sumelor neaprobate la rambursare ca urmare a inspecţiei fiscale anticipate în totalul sumelor solicitate la rambursare prin decontul soluţionat cu inspecţie fiscală anticipată este mai mare de 6%.7. La apariţia unei situaţii din cele prevăzute la pct. 6, compartimentul de specialitate întocmeşte Referatul privind regimul special pentru exportatori, precum şi Decizia privind regimul special de rambursare a taxei pe valoarea adăugată pentru exportatori, în vederea încetării aplicării regimului special. Dispoziţiile pct. 3.2, 3.3, 4 şi 5 de mai sus se aplică în mod corespunzător. 8. Deconturile cu sume negative de TVA cu opţiune de rambursare aflate în curs de soluţionare la data încetării aplicării regimului special se încadrează la risc fiscal mare şi se soluţionează cu inspecţie fiscală anticipată. În acest sens, compartimentul de specialitate întocmeşte o notă prin care stabileşte încadrarea la risc fiscal mare şi propune anularea actelor procedurale, întocmite anterior în vederea soluţionării respectivelor deconturi. Nota întocmită de compartimentul de specialitate se înaintează conducătorului unităţii fiscale spre aprobare. 9. Deconturile cu sume negative de TVA cu opţiune de rambursare depuse după încetarea aplicării regimului special se soluţionează potrivit dispoziţiilor cap. II „Procedura de soluţionare a solicitărilor de rambursare“. 10. Regimul special pentru exportatori se aprobă pentru fiecare an fiscal. C. Fluxul de soluţionare a deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de contribuabilii mari şi mijlocii 1. Compartimentul de specialitate înregistrează deconturile într-o evidenţă specială, care se conduce informatizat, organizată potrivit lit. B din anexa nr. 2. 2. După înregistrarea în evidenţă, deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare sunt supuse analizei, în vederea soluţionării, în ordinea cronologică a înregistrării lor la organul fiscal. 3.1. Deconturile de TVA se verifică din punctul de vedere al corectitudinii completării, urmărindu-se dacă soldul sumei negative de taxă pe valoarea adăugată solicitate la rambursare coincide cu suma înregistrată în evidenţele fiscale. 3.2.1. Dacă se constată diferenţe între suma negativă de taxă pe valoarea adăugată solicitată la rambursare şi suma înregistrată în evidenţele organului fiscal care pot fi corectate potrivit procedurii de corecţie a erorilor materiale, compartimentul de specialitate notifică contribuabilul şi aplică procedura specială în domeniu. 3.2.2. În acest caz, termenul legal de soluţionare a solicitării de rambursare se prelungeşte cu perioada de timp cuprinsă între data emiterii notificării şi data corectării diferenţelor între suma negativă de taxă pe valoarea adăugată solicitată la rambursare şi suma înregistrată în evidenţele fiscale, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 4.1. Deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de contribuabilii mari se încadrează în categoria de risc fiscal mare, dacă este îndeplinită oricare dintre următoarele condiţii: a)contribuabilul respectiv are fapte de natura infracţiunilor înscrise în cazierul fiscal; b)pentru contribuabilul respectiv a fost deschisă procedura de insolvenţă sau a fost declanşată procedura de lichidare voluntară; c)pentru contribuabilul respectiv a fost stabilit gradul de risc fiscal mare, atât pe baza informaţiilor primite de la Serviciul/Biroul/Compartimentul coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, cât şi pe baza informaţiilor proprii ale compartimentului de specialitate.4.2. Pentru deconturile încadrate la risc fiscal mare, ca urmare a condiţiei prevăzute la pct. 4.1 lit. c), contribuabilii mari pot depune scrisori de garanţie bancară, emise de instituţii de credit autorizate de Banca Naţională a României, cu excepţia situaţiei în care încadrarea iniţială în categoria de risc fiscal mare s-a făcut ca urmare a începerii urmăririi penale în legătură cu acte săvârşite de respectivul contribuabil. 4.3. Scrisoarea de garanţie bancară trebuie să îndeplinească, cumulativ, cel puţin următoarele condiţii: a)să cuprindă suma maximă pe care garantul se obligă să o plătească în cazul în care obligaţiile fiscale stabilite suplimentar de inspecţia fiscală nu sunt achitate în termen - această sumă nu poate fi mai mică decât nivelul sumelor solicitate la rambursare prin aceste deconturi; b)să aibă o durată minimă de 12 luni, cu posibilitatea prelungirii duratei de valabilitate, până la finalizarea inspecţiei fiscale ulterioare; c)să cuprindă angajamentul garantului ca, în cazul neachitării de către garantat, în termen, a obligaţiilor fiscale stabilite suplimentar de inspecţia fiscală sau a obligaţiilor fiscale declarate de către contribuabil şi scadente pe perioada de valabilitate a scrisorii de garanţie bancară, acesta să plătească orice sumă care se încadrează în suma garantată prin scrisoarea de garanţie bancară, în termen de maximum 15 zile de la împlinirea termenului prevăzut la art. 111 din Codul de procedură fiscală.4.4. În cazul depunerii scrisorii de garanţie, cu îndeplinirea condiţiilor prevăzute la pct. 4.3, procedura de soluţionare a deconturilor încadrate la risc fiscal mare se întrerupe, iar deconturile se încadrează la risc fiscal mic şi se soluţionează cu inspecţie fiscală ulterioară. 4.5. Verificarea îndeplinirii condiţiilor pe care trebuie să le îndeplinească scrisoarea de garanţie bancară se face de compartimentul cu atribuţii de colectare. 4.6. Compartimentul de specialitate întocmeşte o notă prin care propune anularea actelor procedurale, întocmite anterior în procedura de soluţionare a deconturilor încadrate la risc fiscal mare, pentru soluţionarea cu inspecţie fiscală anticipată a acestor deconturi. Nota se înaintează conducătorului unităţii fiscale spre aprobare, iar după aprobare se transmite de îndată compartimentului cu atribuţii de inspecţie fiscală. 4.7. Dacă încadrarea la risc fiscal mic, ca urmare a depunerii scrisorii de garanţie, se realizează în cursul derulării inspecţiei fiscale anticipate, acţiunea începută se va finaliza, cu respectarea prevederilor Codului de procedură fiscală, transformându-se în inspecţie fiscală ulterioară. 4.8. Organul fiscal competent va efectua inspecţia fiscală ulterioară, în condiţiile stabilite de Codul de procedură fiscală, în termenul de valabilitate a scrisorii de garanţie bancară. Prin excepţie, pentru contribuabilii care nu îşi reîntregesc scrisoarea de garanţie potrivit pct. 4.9, pentru cei pentru care a fost deschisă procedura de insolvenţă sau s-a declanşat procedura de lichidare voluntară, precum şi pentru situaţia în care s-a dispus începerea urmăririi penale în legătură cu acte săvârşite de respectivul contribuabil după finalizarea procedurii de soluţionare a deconturilor potrivit pct. 4.4, inspecţia fiscală se va iniţia şi finaliza în termen de 30 de zile de la data expirării termenului de valabilitate a scrisorii, de la data deschiderii procedurii de insolvenţă sau declanşării procedurii de lichidare voluntară ori de la data înscrierii infracţiunilor în cazierul fiscal, după caz. 4.9. Pe perioada valabilităţii scrisorii de garanţie bancară, aceasta se va valorifica de organul fiscal competent în cazul neachitării în termen a obligaţiilor fiscale stabilite suplimentar de inspecţia fiscală sau a obligaţiilor fiscale declarate de către contribuabil şi scadente pe perioada de valabilitate a scrisorii de garanţie bancară, în măsura în care nu are loc plata voluntară a acestor obligaţii. În cazul valorificării scrisorii de garanţie bancară, aceasta va fi reîntregită în termen de maximum 15 zile de la data valorificării scrisorii. 4.10. În situaţia în care, cu ocazia inspecţiei fiscale ulterioare efectuate pentru verificarea rambursării acordate în condiţiile pct. 4.4, nu se stabilesc obligaţii fiscale suplimentare, organul fiscal va restitui contribuabilului scrisoarea de garanţie bancară, dacă acesta nu înregistrează alte obligaţii fiscale restante. 4.11. Organele fiscale vor respinge o scrisoare de garanţie bancară, dacă aceasta nu îndeplineşte condiţiile prevăzute la pct. 4.3. 5. În cazul contribuabililor mijlocii, deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare se încadrează în categoria de risc fiscal mare dacă persoana impozabilă îndeplineşte oricare dintre următoarele condiţii: a)contribuabilul respectiv are fapte de natura infracţiunilor înscrise în cazierul fiscal; b)pentru contribuabilul respectiv a fost deschisă procedura de insolvenţă sau a fost declanşată procedura de lichidare voluntară; c)pentru contribuabilul respectiv a fost stabilit gradul de risc fiscal mare atât pe baza informaţiilor primite de la Serviciul/Biroul/Compartimentul coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, cât şi pe baza informaţiilor proprii ale compartimentului de specialitate; d)nu a depus în ultimele 12 luni toate declaraţiile fiscale, precum şi declaraţiile informative 390 (VIES) „Declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare“ şi 394 „Declaraţie informativă privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional“, pentru care persoanele impozabile aveau obligaţia transmiterii către organul fiscal; e)au ca obiect principal de activitate sau îşi desfăşoară efectiv activitatea în următoarele domenii:– „Comerţ cu ridicata al cerealelor, seminţelor, furajelor şi tutunului neprelucrat“, cod 4621;-„Comerţ cu ridicata al fructelor şi legumelor“, cod 4631; -„Comerţ cu ridicata al combustibililor solizi, lichizi şi gazoşi şi al produselor derivate“, cod 4671; – „Comerţ cu ridicata al materialului lemnos şi al materialelor de construcţie şi echipamentelor sanitare“, cod 4673;-„Comerţ cu ridicata al deşeurilor şi resturilor“, cod 4677. 6.1. Compartimentul de specialitate organizează o bază de date cuprinzând persoanele impozabile ale căror deconturi se încadrează în categoria de risc fiscal mare, pe baza informaţiilor primite sau deţinute în condiţiile prezentului punct. 6.2. Pentru primul decont de TVA cu sume negative cu opţiune de rambursare supus soluţionării după data intrării în vigoare a prezentului ordin, compartimentul de specialitate solicită, în scris, informaţii despre respectiva persoană impozabilă, astfel: a)compartimentului cu atribuţii de colectare şi compartimentului juridic, informaţii privind îndeplinirea condiţiilor prevăzute la pct. 4.1 lit. b) şi la pct. 5 lit. b); b)Serviciului/Biroului/Compartimentului coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, informaţii privind îndeplinirea condiţiei prevăzute la pct. 4.1 lit. c) şi la pct. 5 lit. c).6.3. Stabilirea gradului de risc fiscal mare, în sensul pct. 4.1 lit. b) şi c) şi al pct. 5 lit. b) şi c), se realizează, după caz, astfel: – prin referat motivat întocmit de compartimentul cu atribuţii de colectare sau de compartimentul juridic, aprobat de directorul coordonator;– prin referat motivat întocmit de Serviciul/Biroul/ Compartimentul coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, aprobat de coordonatorul activităţii de inspecţie fiscală sau de directorul general al Direcţiei generale de administrare a marilor contribuabili, după caz, pe baza informaţiilor rezultate din activitatea proprie despre respectivul contribuabil; – prin referat motivat întocmit de compartimentul de specialitate şi aprobat de directorul coordonator, pe baza informaţiilor proprii privind comportamentul fiscal al contribuabilului în ultimele 12 luni.6.4. Informaţiile primite sau deţinute privind încadrarea în categoria de risc fiscal mare, în temeiul referatelor motivate întocmite potrivit pct. 6.3 şi transmise compartimentului de specialitate în termen de două zile de la data solicitării, se înscriu în baza de date organizată potrivit pct. 6.1. 6.5.1. Ori de câte ori compartimentele prevăzute la pct. 6.2 constată că o persoană impozabilă înregistrată în scopuri de TVA îndeplineşte condiţiile menţionate la pct. 4.1 lit. b) şi c) sau la pct. 5 lit. b) şi c), acestea propun încadrarea în categoria de risc fiscal mare, pe bază de referat motivat, pe care îl transmit de îndată compartimentului de specialitate în vederea includerii în baza de date. 6.5.2. La primirea referatului de la organul de inspecţie fiscală, compartimentul de specialitate verifică dacă pentru persoana impozabilă respectivă există deconturi cu sume negative de TVA cu opţiune de rambursare în curs de soluţionare. 6.5.3. Deconturile cu sume negative de TVA cu opţiune de rambursare sunt în curs de soluţionare în perioada cuprinsă între data depunerii decontului şi data compensării/restituirii efective a sumelor aprobate la rambursare. 6.5.4. Pentru deconturile încadrate la risc fiscal mic, care urmează să fie soluţionate cu inspecţie fiscală ulterioară, procedura se întrerupe, iar deconturile se încadrează la risc fiscal mare şi se soluţionează cu inspecţie fiscală anticipată. 6.5.5. Pe baza referatului primit în condiţiile pct. 6.5.1, compartimentul de specialitate întocmeşte o notă prin care stabileşte încadrarea la risc fiscal mare şi propune anularea actelor procedurale, întocmite ca urmare a încadrării deconturilor la risc fiscal mic. Nota întocmită de compartimentul de specialitate se înaintează conducătorului unităţii fiscale spre aprobare. 6.5.6. Dispoziţiile pct. 6.5.4 şi 6.5.5 sunt aplicabile şi pentru deconturile aflate în curs de soluţionare, pentru care la data primirii referatului prevăzut la pct. 6.5.1 era emisă Decizia de rambursare sub rezerva verificării ulterioare. În această situaţie, Decizia de rambursare emisă sub rezerva verificării ulterioare se desfiinţează în condiţiile art. 90 alin. (2) din Codul de procedură fiscală. 6.6. Compartimentele care au propus încadrarea în categoria de risc fiscal mare au obligaţia înştiinţării de îndată a compartimentului de specialitate cu privire la încetarea condiţiilor care au determinat încadrarea în categoria de risc fiscal mare, pe bază de referat motivat privind schimbarea din categoria de risc şi scoaterea din baza de date. 7.1. Pentru verificarea îndeplinirii celorlalte condiţii prevăzute la pct. 4.1 şi 5, pentru toate deconturile de TVA cu sume negative cu opţiune de rambursare depuse, compartimentul de specialitate solicită compartimentului cu atribuţii în domeniul gestionării cazierului fiscal informaţii privind îndeplinirea condiţiei prevăzute la pct. 4.1 lit. a) şi la pct. 5 lit. a), respectiv compartimentului cu atribuţii în domeniul gestionării declaraţiilor fiscale informaţii privind îndeplinirea condiţiilor prevăzute la pct. 5 lit. d) şi e), pentru respectivul contribuabil. 7.2. Compartimentul cu atribuţii în domeniul gestionării cazierului fiscal va transmite compartimentului de specialitate informaţiile solicitate în termen de două zile de la primirea solicitării. 8.1. Rezultatul analizei efectuate în vederea soluţionării deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de marii contribuabili se consemnează în Referatul privind analiza decontului cu sume negative de TVA cu opţiune de rambursare depus de marii contribuabili, potrivit modelului prevăzut în anexa nr. 10 la prezenta procedură. 8.2. Rezultatul analizei efectuate în vederea soluţionării deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de contribuabilii mijlocii se consemnează în Referatul privind analiza decontului cu sume negative de TVA cu opţiune de rambursare depus de contribuabilii mijlocii, potrivit modelului prevăzut în anexa nr. 11 la prezenta procedură. 9.1. Dacă decontul de TVA supus analizei se încadrează în una dintre situaţiile prevăzute la pct. 4.1 şi, după caz, la pct. 5, se soluţionează cu inspecţie fiscală anticipată. 9.2. Rambursarea cu inspecţie fiscală anticipată se soluţionează potrivit prevederilor cap. II lit. C „Fluxul operaţiunilor în cazul deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare soluţionate cu inspecţie fiscală anticipată“. 10.1. Dacă decontul de TVA supus analizei nu se încadrează în condiţiile prevăzute la pct. 4.1 şi, după caz, la pct. 5, se consideră cu risc fiscal mic, se soluţionează cu inspecţie fiscală ulterioară şi se emite proiectul Deciziei de rambursare a TVA, în două exemplare, care se vizează de conducătorul compartimentului de specialitate şi se înaintează spre aprobare conducătorului unităţii fiscale. 10.2. Decizia de rambursare emisă pentru deconturile de TVA cu risc fiscal mic este decizie sub rezerva verificării ulterioare, potrivit art. 90 din Codul de procedură fiscală. 11. Prevederile cap. II lit. D „Operaţiunile din cadrul compartimentului de colectare, finalizarea procedurii şi arhivarea documentelor“ se aplică în mod corespunzător. D. Fluxul de soluţionare a deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de persoanele impozabile pentru care a fost aprobat regimul special de rambursare potrivit lit. B 1. Compartimentul de specialitate înregistrează deconturile într-o evidenţă specială, care se conduce informatizat, organizată potrivit lit. B din anexa nr. 2. 2. După înregistrarea în evidenţă, deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare sunt supuse analizei, în vederea soluţionării, în ordinea cronologică a înregistrării lor la organul fiscal. 3.1. Deconturile de TVA se verifică din punctul de vedere al corectitudinii completării, urmărindu-se dacă soldul sumei negative de taxă pe valoarea adăugată solicitate la rambursare coincide cu suma înregistrată în evidenţele fiscale. 3.2.1. Dacă se constată diferenţe între suma negativă de taxă pe valoarea adăugată solicitată la rambursare şi suma înregistrată în evidenţele organului fiscal care pot fi corectate potrivit procedurii de corecţie a erorilor materiale, compartimentul de specialitate notifică contribuabilul şi aplică procedura specială în domeniu. 3.2.2. În acest caz, termenul legal de soluţionare a solicitării de rambursare se prelungeşte cu perioada de timp cuprinsă între data emiterii notificării şi data corectării diferenţelor dintre suma negativă de taxă pe valoarea adăugată solicitată la rambursare şi suma înregistrată în evidenţele fiscale, potrivit art. 70 alin. (2) din Codul de procedură fiscală. 4. Deconturile cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de exportatori se încadrează în categoria de risc fiscal mare, dacă este îndeplinită oricare dintre următoarele condiţii: a)pentru contribuabilul respectiv a fost stabilit gradul de risc fiscal mare, atât pe baza informaţiilor primite de la Serviciul/Biroul/Compartimentul coordonare, programare, analiză şi îndrumare pentru activitatea de inspecţie fiscală, cât şi pe baza informaţiilor proprii ale compartimentului de specialitate; b)suma negativă solicitată la rambursare este mai mare decât dublul mediei lunare a sumelor negative declarate prin deconturile de TVA depuse în ultimele 12 luni [(total „suma negativă a TVA în perioada de raportare“ declarată prin deconturile de TVA depuse în ultimele 12 luni - total „taxa de plată în perioada de raportare“ declarată prin deconturile de TVA depuse în ultimele 12 luni)/12 luni]*).5. Deconturile cu sume negative de TVA cu opţiune de rambursare depuse ulterior unui decont care se soluţionează cu inspecţie fiscală anticipată se soluţionează cu inspecţie fiscală ulterioară, dacă nu îndeplinesc condiţiile prevăzute la pct. 4 de mai sus. 6. Prevederile cap. III lit. C pct. 6.1-11 se aplică în mod corespunzător. Rezultatul analizei efectuate în vederea soluţionării deconturilor cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depuse de persoanele impozabile pentru care a fost aprobat regimul special de rambursare potrivit lit. B se consemnează în Referatul privind analiza decontului cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare depus de exportatori, potrivit modelului prevăzut în anexa nr. 15 la prezenta procedură. E. Termenul de efectuare a inspecţiei fiscale ulterioare 1. În cazul contribuabililor mari şi mijlocii, inspecţia fiscală ulterioară a rambursărilor se efectuează în termen de maximum 2 ani de la aprobare. 2. În cazul persoanelor impozabile pentru care a fost aprobat regimul special de rambursare pentru exportatori, inspecţia fiscală ulterioară a rambursărilor se efectuează în termen de maximum 6 luni de la aprobare. 3. Prin excepţie de la prevederile pct. 1 şi 2, inspecţia fiscală ulterioară pentru rambursările cu risc fiscal mic aprobate se efectuează în termen de 30 de zile de la data încadrării ulterioare a respectivului contribuabil în gradul de risc fiscal mare, de către compartimentul cu atribuţii de inspecţie fiscală. Capitolul IVTransferul datelor pentru aplicarea procedurii de soluţionare Pentru contribuabilii care îşi modifică sediul social/domiciliul fiscal se transferă în format electronic toate datele necesare pentru aplicarea procedurii prevăzute de prezentul ordin, până cel târziu la data transferului dosarului fiscal. Capitolul VRaportarea modului de soluţionare Direcţiile generale ale finanţelor publice judeţene şi a municipiului Bucureşti şi Direcţia generală de administrare a marilor contribuabili vor raporta lunar Agenţiei Naţionale de Administrare Fiscală situaţia rambursărilor efectuate, potrivit modelului aprobat prin ordin al preşedintelui Agenţiei Naţionale de Administrare Fiscală. Capitolul VISoluţionarea solicitărilor de restituire a taxei pe valoarea adăugată Sumele negative de TVA mai mici de 5.000 lei cuprinse în deconturile cu sume negative de TVA depuse de persoanele impozabile care solicită anularea codului de înregistrare în scopuri de TVA sau pentru care organele fiscale anulează din oficiu codul de înregistrare în scopuri de TVA se restituie, potrivit procedurii generale de restituire, aprobată prin Ordinul ministrului finanţelor publice nr. 1.899/2004 pentru aprobarea Procedurii de restituire şi de rambursare a sumelor de la buget, precum şi de acordare a dobânzilor cuvenite contribuabililor pentru sumele restituite sau rambursate cu depăşirea termenului legal, numai în urma efectuării inspecţiei fiscale. Capitolul VIIDispoziţii speciale privind deconturile cu sume negative de TVA cu opţiune de rambursare depuse de persoanele impozabile declarate inactive fiscal pe parcursul procedurii de soluţionare 1. Dacă în cursul soluţionării decontului cu sume negative de TVA cu opţiune de rambursare persoana impozabilă este declarată inactivă fiscal, potrivit prevederilor Codului de procedură fiscală, procedura se încheie, iar sumele negative cuprinse în respectivul decont se pot cuprinde în primul decont de TVA care va fi depus după reactivarea contribuabilului, potrivit prevederilor Codului de procedură fiscală. 2. Compartimentul învestit cu soluţionarea decontului la momentul declarării inactivităţii fiscale întocmeşte un referat prin care propune încheierea procedurii. Referatul se aprobă de conducătorul unităţii fiscale şi se transmite compartimentului de specialitate. 3. Compartimentul de specialitate emite o decizie, potrivit modelului prevăzut în anexa nr. 16 la prezenta procedură, prin care comunică persoanei impozabile încheierea procedurii de soluţionare a decontului aflat în curs de soluţionare la data declarării inactivităţii fiscale. Decizia se comunică de organul fiscal competent, potrivit prevederilor art. 44 din Codul de procedură fiscală. 4. După comunicarea deciziei, organul fiscal transferă sumele negative, aferente decontului cu sume negative de TVA cu opţiune de rambursare a cărui procedură de soluţionare s-a încheiat, din evidenţa separată în evidenţa pe plătitori. *) Se au în vedere rândurile „Suma negativă a TVA în perioada de raportare“ şi „Taxa de plată în perioada de raportare“ din formularul 300 „Decont de TVA“. Nu se iau în calcul suma negativă de TVA în perioada de raportare şi taxa de plată în perioada de raportare declarate prin decontul de TVA aflat în curs de soluţionare. ANEXA Nr. 1la procedură FIŞA DE CALCUL a Standardului individual negativ

|

Denumirea persoanei impozabile înregistrate în scopuri de TVA |

|

|

Codul de identificare fiscală |

|

Periodicitatea depunerii decontului |

Lunar Trimestrial Semestrial Anual |

|

Judeţul |

|

Localitatea |

|

|

Str. |

|

Nr. |

|

Bl. |

|

Sc. |

|

Ap. |

|

|

Codul poştal |

|

Sectorul |

|

Tel.: |

|

Fax: |

E-mail |

|

A. SIN-ul brut |

........ .......... |

|

(∑ TVA deductibil - ∑ TVA colectat)/nr. perioade de raportare |

|

|

B. Motivaţia în cazul SIN = 1 |

|

|

- fapte de natura infracţiunilor în cazierul fiscal |

|

|

- plătitor nou-înfiinţat |

|

|

- datele incomplete |

|

|

- SIN-ul este negativ. |

|

|

- Persoana impozabilă nu are bunuri imobile sau mobile în patrimoniu. |

|

|

- stabilit de administraţia fiscală conform Referatului nr. ... |

|

|

- Organul fiscal competent a aprobat ca perioadă fiscală semestrul sau anul calendaristic conform Deciziei privind perioada fiscală nr. ... |

|

|

C. Ajustare la inflaţie |

........ ........... |

|

(rd. A x indice inflaţie) |

|

D. Indicatori

|

Nr. crt. |

INDICATORI |

Punctaj |

|

1 |

Capitaluri proprii |

|

|

|

- mai mic sau egal cu 0 |

100 |

|

|

- mai mare decât 0 |

0 |

|

2 |

Grad de îndatorare = capital împrumutat/capital propriu*) |

|

|

|

- mai mare sau egal cu 0 şi mai mic sau egal cu 1 |

0 |

|

|

- mai mare decât 1 |

50 |

|

3 |

Profitabilitate = profit/cifră de afaceri |

|

|

|

- egal cu 0 |

70 |

|

|

- mai mare decât 0 |

0 |

|

4 |

Raportul dintre media vânzărilor şi media achiziţiilor |

|

|

|

- media vânzărilor mai mare decât media achiziţiilor |

0 |

|

|

- media vânzărilor mai mică decât media achiziţiilor |

45 |

|

5**) |

Declaraţii fiscale şi informative nedepuse în perioada de referinţă |

|

|

|

- niciuna (toate declaraţiile depuse) |

0 |

|

|

- cel puţin una |

100 |

|

6***) |

Obligaţii fiscale restante în perioada de referinţă (cu excepţia obligaţiilor de plată restante la TVA) |

|

|

|

- obligaţii la începutul perioadei mai mici decât obligaţiile la sfârşitul perioadei |

50 |

|

|

- obligaţii la începutul perioadei mai mari decât obligaţiile la sfârşitul perioadei |

30 |

|

|

- nu există |

0 |

|

|

Total punctaj: |

|

*) Indicatorul „Grad de îndatorare“ se completează numai dacă există capital împrumutat (datorii ce trebuie plătite într-o perioadă mai mare de un an) şi capitalul propriu este pozitiv. **) Se verifică depunerea formularului 100 „Declaraţia privind obligaţiile de plată la bugetul de stat“, a formularelor 101 „Declaraţie privind impozitul pe profit“, 102 „Declaraţie privind obligaţiile de plată la bugetele asigurărilor sociale şi fondurilor speciale“, 103 „Declaraţie privind accizele“, precum şi a formularului 390 (VIES) „Declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare“ şi a formularului 394 „Declaraţie informativă privind livrările/prestările şi achiziţiile efectuate pe teritoriul naţional“. ***) Se consideră toate obligaţiile declarate de către contribuabili sau stabilite de către organul fiscal şi neachitate, cu excepţia sumelor pentru care acesta beneficiază de înlesniri la plată aprobate de organul fiscal competent. E. Coeficient de ajustare în funcţie de comportamentul fiscal ........ ............... F. SIN conform coeficientului de ajustare ........ ............... G. SIN ........ ............... LEGENDĂ: Locul de unde se obţin elementele din fişa de calcul a SIN: 1. Bilanţul contabil, pentru pct. 1, 2 şi 3, precum şi contul de profit şi pierderi, pentru pct. 3. Rd. 1 = rd. 85 bilanţ conform Ordinului ministrului finanţelor publice nr. 3.055/2009 pentru aprobarea Reglementărilor contabile conforme cu directivele europene, respectiv rd. 36 bilanţ conform aceluiaşi act normativ, pentru entităţile care întocmesc bilanţ prescurtat; Rd. 2 = rd. 56/rd. 85 bilanţ conform Ordinului ministrului finanţelor publice nr. 3.055/2009, respectiv rd. 14/rd. 36 bilanţ conform aceluiaşi act normativ, pentru entităţile care întocmesc bilanţ prescurtat; Datele se completează numai în condiţiile în care capitalul propriu este pozitiv şi există datorii ce trebuie plătite într-o perioadă mai mare de un an (capital împrumutat). Rd. 3 = rd. 82 bilanţ/rd. 1 cont profit şi pierderi, conform Ordinului ministrului finanţelor publice nr. 3.055/2009, respectiv rd. 33 bilanţ/rd. 1 cont profit şi pierdere conform aceluiaşi act normativ, pentru entităţile care întocmesc bilanţ prescurtat. 2. Aplicaţia „DECIMP“, pentru pct. 4, 5. 3. Fişa analitică de evidenţă pe plătitori, pentru pct. 6. ANEXA Nr. 2la procedură EVIDENŢA deconturilor cu sume negative de TVA cu opţiune de rambursare A. Evidenţa deconturilor pentru care se aplică prevederile cap. II din Procedura de soluţionare a deconturilor cu sume negative de TVA cu opţiune de rambursare

|

CIF |

Decont cu sume negative de TVA cu opţiune de rambursare |

Suma negativă de TVA mai mică sau egală cu 10.000 lei |

Soluţionat cu Standard individual negativ |

|

Suspendare |

Decizie de rambursare |

Suspendare |

Decizie de rambursare |

|

nr. |

data |

suma |

data începerii |

data încetării |

nr. |

data |

suma |

data începerii |

data încetării |

nr. |

data |

suma |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

– continuare -

|

Analiză documentară |

Inspecţie fiscală |

Stingere |

|

Suspendare |

Decizie de rambursare |

Adresa de transmitere |

Suspendare |

Decizie de rambursare |

Compensare |

Restituire |

Data efectuării operaţiunii în trezorerie |

|

data începerii |

data încetării |

nr. |

data |

suma |

nr. |

data |

data începerii |

data încetării |

nr. |

data |

suma |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

B. Evidenţa deconturilor pentru care se aplică prevederile cap. III din Procedura de soluţionare a deconturilor cu sume negative de TVA cu opţiune de rambursare

|

CIF |

Decont cu sume negative de TVA cu opţiune de rambursare |

Deconturi soluţionate de activitatea de administrare a veniturilor, cu inspecţie fiscală ulterioară |

Deconturi soluţionate cu inspecţie fiscală anticipată |

Stingere |

|

Suspendare |

Decizie de rambursare |

Adresa de transmitere |

Suspendare |

Decizie de rambursare |

Compensare |

Restituire |

Data efectuării operaţiunii în trezorerie |

|

nr. |

data |

suma |

data începerii |

data încetării |

nr. |

data |

suma |

nr. |

data |

data începerii |

data încetării |

nr. |

data |

suma |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ANEXA Nr. 3la procedură MINISTERUL FINANŢELOR PUBLICE AGENŢIA NAŢIONALĂ DE ADMINISTRARE FISCALĂ Direcţia Generală a Finanţelor Publice a ........ ........ ............... Administraţia Finanţelor Publice a ....... Nr. .......  Adresa: Tel.: Fax: E-mail:

Adresa: Tel.: Fax: E-mail:  NOTIFICARE Către Persoană impozabilă (Denumirea/Numele şi prenumele) ........ ................ ................ ........ .............. Codul de identificare fiscală........ ................ ................ ................ ................ ................ ........ ......... Adresa: Localitatea ........ ................ ..............., str. ........ ................ ........ .............. nr. ........, bl. ........, ap. ......., et. ........., judeţul/sectorul ........ ................ ............ Prin Decontul cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare aferent lunii/trimestrului ............ anul ..........., aţi solicitat rambursarea sumei de ........ ........ ......... lei. Având în vedere că nu dispunem de toate datele necesare soluţionării solicitării dumneavoastră, vă rugăm să prezentaţi, până cel târziu la data de ................, la dl/dna ........ ........ ............, următoarele documente, pentru perioada ................: – ........ ................ ................ ................ ................ ................ ................ ................ ........ ..............; – ........ ................ ................ ................ ................ ................ ................ ................ ........ ..............; – ........ ................ ................ ................ ................ ................ ................ ................ ........ ............. . Documentele vor fi prezentate în original şi în copie. Conducătorul unităţii fiscale Numele şi prenumele ........ ................ .......... Semnătura şi ştampila unităţii ........ ............. Întocmit Numele şi prenumele ........ ................ .......... Funcţia ........ ................ ................ ............... Semnătura ........ ................ ................ ......... www.anaf.ro ANEXA Nr. 4la procedură FIŞA indicatorilor de inspecţie fiscală 1. Număr de rambursări soluţionate fără inspecţie fiscală în ultimele 24 de luni:

NOTIFICARE Către Persoană impozabilă (Denumirea/Numele şi prenumele) ........ ................ ................ ........ .............. Codul de identificare fiscală........ ................ ................ ................ ................ ................ ........ ......... Adresa: Localitatea ........ ................ ..............., str. ........ ................ ........ .............. nr. ........, bl. ........, ap. ......., et. ........., judeţul/sectorul ........ ................ ............ Prin Decontul cu sume negative de taxă pe valoarea adăugată cu opţiune de rambursare aferent lunii/trimestrului ............ anul ..........., aţi solicitat rambursarea sumei de ........ ........ ......... lei. Având în vedere că nu dispunem de toate datele necesare soluţionării solicitării dumneavoastră, vă rugăm să prezentaţi, până cel târziu la data de ................, la dl/dna ........ ........ ............, următoarele documente, pentru perioada ................: – ........ ................ ................ ................ ................ ................ ................ ................ ........ ..............; – ........ ................ ................ ................ ................ ................ ................ ................ ........ ..............; – ........ ................ ................ ................ ................ ................ ................ ................ ........ ............. . Documentele vor fi prezentate în original şi în copie. Conducătorul unităţii fiscale Numele şi prenumele ........ ................ .......... Semnătura şi ştampila unităţii ........ ............. Întocmit Numele şi prenumele ........ ................ .......... Funcţia ........ ................ ................ ............... Semnătura ........ ................ ................ ......... www.anaf.ro ANEXA Nr. 4la procedură FIŞA indicatorilor de inspecţie fiscală 1. Număr de rambursări soluţionate fără inspecţie fiscală în ultimele 24 de luni:

|

- până la 3 inclusiv |

0 puncte; |

|

- între 4-9 inclusiv |

15 puncte; |

|

- între 10-15 inclusiv |

30 de puncte; |

|

- între 16-18 inclusiv |

45 de puncte; |

|

- peste 18 |

60 de puncte. |

2. Ponderea sumelor neaprobate la rambursare în totalul sumei solicitate la rambursare [(sume solicitate - sume aprobate)/sume solicitate]:

|

- pondere sumă neaprobată </= 2% |

0 puncte; |

|

- 2% < pondere sumă neaprobată </= 4% |

5 puncte; |

|

- 4% < pondere sumă neaprobată </= 6% |

15 puncte; |

|

- 6% < pondere sumă neaprobată </= 8% |

35 de puncte; |

|

- 8% < pondere sumă neaprobată </= 10% |

45 de puncte; |

|

- pondere sumă neaprobată > 10% |

60 de puncte. |

3. Ponderea sumelor rambursate în ultimele 24 de luni fără inspecţie fiscală*) în cifra de afaceri:

|

- până la 5% inclusiv |

0 puncte; |

|

- între 5% şi 10% inclusiv |

5 puncte; |

|

- între 10% şi 15% inclusiv |

15 puncte; |

|

- între 15% şi 20% inclusiv |

30 de puncte; |

|

- între 20% şi 25% inclusiv |

45 de puncte; |

|

- peste 25% |

60 de puncte. |

Cifra de afaceri este cea cuprinsă la rd. 1, rd. 2, rd. 3, rd. 4, rd. 9, rd. 10, rd. 11, rd. 13, rd. 15 din formularul (300) „Decont de TVA“, aprobat prin Ordinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 77/2010. 4. Persoana impozabilă are ca obiect principal de activitate şi îşi desfăşoară efectiv activitatea în domeniul:

|